SK에코플랜트, 디디에스도 인수…폐기물 업체 문어발 확장 [마켓인사이트]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

유진PE- 산업은행은 SK에코플랜트에 디디에스 보통주식 약 10만2000주(지분율 87.2%) 및 기존 주주가 보유 중인 보통주식 1만5000주(지분율 12.8%) 전량을 매각하는 주식매매계약(SPA)을 체결했다고 2일 밝혔다. 매각주관사는 삼정KPMG다.

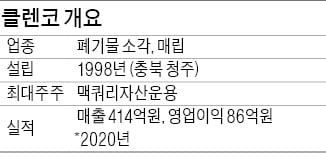

SK에코플랜트는 충청 지역 내 건설 폐기물 업체인 클렌코, 대원그린에너지, 새한환경도 사들였다. 대원그린에너지와 새한환경은 국내 중견 사모펀드(PEF) E&F프라이빗에쿼티(PE)로부터, 클렌코는 글로벌 PEF 맥쿼리자산운용로부터 인수했다.

SK에코플랜트는 네 업체를 동시에 인수하면서 충청 지역의 거점을 만들게 됐다. 클렌코는 충북 청주에, 대원그린에너지, 새한환경은 충남 천안 지역에 위치해 있다. 건설 폐기물 소각 처리를 주력으로 한다. 디디에스도 인근인 충남 논산에 위치해있지만 의료폐기물 처리를 위주로 한다. 충청 지역은 앞으로 수도권 다음으로 소각량이 계속 늘어날 것으로 예상돼 성장 잠재력이 크다는 평가다. SK에코플랜트는 인근에 위치한 이들 업체를 한꺼번에 품으면서 규모의 경제를 달성할 수 있게 됐다.

SK에코플랜트는 최근 친환경 기업으로 거듭나겠다고 선언하고 23년 만에 사명도 바꿨다. 기존 건설업 위주에서 벗어나 아시아 대표 환경 기업으로 거듭나겠다는 계획이다. 이를 위해 향후 3년간 ESG(환경·사회·지배구조) 관련 분야의 M&A에 3조원을 투입할 예정이다. 폐기물 처리업은 건설업에 비해 경기 변동에 크게 영향을 받지 않는다. 지방자치단체 인허가가 필요해 진입장벽도 높고 현금흐름 창출력이 좋아 수익성 향상에도 기여할 수 있다. 사업 다각화 측면에서 긍정적이라는 게 업계의 평가다.

김채연 기자 why29@hankyung.com

≪이 기사는 06월02일(17:45) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫

![[단독] 폐기물 M&A '큰 손' SK에코플랜트, 충청 업체 3곳 인수 [마켓인사이트]](https://img.hankyung.com/photo/202106/01.26507045.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)