최고 年 3.5% 고정금리 '新재형저축' 등장…月 100만원씩 7년 넣으면 9426만원 '손안에'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

신재형저축

우리은행 등 8개 은행 상품

年 3.1%부터 3.5%까지 7년 내내 동일 금리 적용

한 상품에 목돈 넣기 보단 계좌쪼개기로 위급상황 대비

우리은행 등 8개 은행 상품

年 3.1%부터 3.5%까지 7년 내내 동일 금리 적용

한 상품에 목돈 넣기 보단 계좌쪼개기로 위급상황 대비

정부는 지난 3월6일 조세특례제한법에 따라 연간 1200만원 한도 내에서 이자·배당소득을 비과세하는 재형저축을 내놨다. 비과세를 적용받으려면 7년 이상 가입 상태를 유지하는 조건이다. 총급여 5000만원 이하 근로소득자나 종합소득 3500만원 이하 개인사업자가 가입할 수 있다.

그런데 이때 은행들이 내놓은 상품은 대부분 3~4년간 고정금리를 적용하다 이후에 변동금리로 전환되는 식이었다. 가입자 입장에선 4년째부터 어떤 금리가 적용될지 알지 못한 채 7년간 세제혜택 때문에 돈이 묶이는 셈이다. 저금리 상황이 지속되면 일정 기간 후 은행이 기존 재형저축 가입고객들에 극단적으로 낮은 금리를 적용할 수 있다는 우려도 제기됐다. 금감원은 이후 은행들에 7년간 고정금리가 적용되는 상품을 만들라고 지도했고, 이번에 그 결과물이 나오는 것이다.

○7년간 금리변동 위험 없어

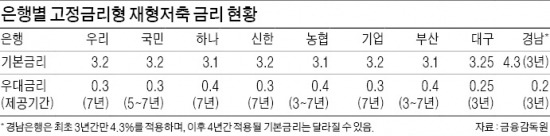

이번에 출시되는 상품 가운데 경남은행을 제외한 8개은행 상품은 7년 내내 동일한 금리를 적용받는다. 8개 은행의 기본금리는 은행별로 연 3.1~3.25%다. 대구은행이 연 3.25%로 가장 높고 하나 농협 부산은행이 연 3.1%로 조금 낮다.

여기에 자동이체나 수시입출식 통장 개설, 카드사용, 급여이체 등의 조건을 맞출 경우 우대금리를 0.2~0.4%포인트 더 얹어준다. 8개 은행 상품의 최고금리는 모두 연 3.5%로 동일하다. 우대금리 적용기간은 3~7년 등으로 은행마다 다르기 때문에 조건을 꼼꼼히 비교하고 거래 편의성까지 고려해 선택하는 것이 바람직하다. 대구은행 상품의 경우 연 3.25% 기본금리에 자동이체 신청과 재형저축 한도금액 200만원 이상 유지 등의 조건이 충족되면 3년간 0.25%포인트 금리를 높여줘 첫 3년은 연 3.5%, 4년째부터는 연 3.25%를 받게 된다.

경남은행 상품은 명색은 고정금리인데 구조가 조금 다르다. 3년간 연 4.3% 고정금리를 적용하되 4년째 이후에는 고정금리로 하겠다고만 결정하고 실제 금리 수준은 정하지 않았다. 3년 후 시중금리 상황에 따라 결정하겠다는 취지다. 외환은행도 지난 3월부터 경남은행과 같은 구조로 고정금리(3년간 연 4.3%, 이후 금리는 추후 결정)를 주는 상품을 팔고 있다.

이번에 나오는 고정금리형 재형저축은 고정금리 적금상품과 비슷한 구조지만 금리는 좀 더 유리하다. 재형저축은 이자소득세(14%)가 붙지 않기 때문에 일반 적금에 비해 세후 이자가 약 16.2% 많다. 7년간 연 3.2~3.5% 금리의 재형저축에 가입할 경우 은행의 일반 적금 기준 연 3.71~4.06%를 받는 것과 같은 효과가 있다. 은행연합회 홈페이지에 공시된 시중은행 적금 금리가 3년 만기 기준 연 2.7~3.65% 수준인 것과 비교해 재형저축 쪽이 낫다.

고정금리 재형저축 외에도 기존의 변동금리형 재형저축에 가입할 수 있다. 시중은행들은 3월부터 최고 연 4.6% 변동금리 재형저축을 판매하고 있는데, 대부분 3~4년간 이 금리를 주다가 이후에는 당시 시장금리를 따라서 금리를 결정하는 형태다.

소비자 입장에서는 고정금리와 변동금리 가운데 하나를 택해야 하는 셈이다. 변동금리는 미래 금리를 지금 알 수 없기 때문에 단순 비교할 수는 없지만, 미래 금리를 가정해 시뮬레이션해 볼 수는 있다.

예를 들어 지금 월 100만원씩 연 3.5% 고정금리형 재형저축에 가입할 경우 7년 뒤 원금은 8400만원, 세후이자는 1026만6700원이다. 반면 월 100만원씩 연 4.5%로 3년, 이후에는 변동금리가 적용되는 재형저축에 가입할 경우 변동금리를 연 2.0%로 하면 이자는 723만4700원으로 고정금리보다 적다. 변동금리 기간의 금리를 연 2.5%로 하면 이자는 962만800원이다. 연 3.5%로 하면 1090만원가량의 이자를 받을 수 있다.

결국 4년째부터 금리가 연 3.5%는 되어야 변동금리형이 이득인 셈이다. 시중은행들이 이 정도 금리를 줄지는 당시의 시장금리 상황에 달려 있다. 전반적으로 저금리 기조이나 최근 미국의 출구전략 언급 등으로 시중금리가 약간 오르는 추세라 단언하기는 어렵다.

○계좌 쪼개기로 해약위험 피하자

재형저축은 한 사람이 여러 계좌를 여러 금융회사에 나눠서 만들 수 있지만, 한 가입자의 납입 한도는 분기별로 300만원 이하, 연간 1200만원 이하로 제한된다. 납입금액은 1만원 단위로 자유롭게 결정하면 된다.

재형저축은 장기가입상품인 만큼 중도에 해지하게 될 위험이 있다. 이 경우 당초 기대했던 금리와 세제혜택은 포기해야 한다. 예를 들어 재형저축적금에 들었는데 중도에 해지하면 원래 받기로 한 금리의 절반 정도밖에 되지 않는 금리를 받아야 한다. 또 원래는 면제받기로 했던 이자소득세(14%)도 부과된다.

하지만 7년 만기 상품에 가입할 경우 예상치 못한 급전이 필요한 사태가 생길 가능성이 남아 있다. 울며 겨자먹기로 애써 모은 적금을 깨는 일이 일어나지 않도록 하려면 어떻게 해야 할까. 재테크 전문가들은 ‘계좌 쪼개기’를 추천하고 있다.

정준환 하나은행 PB본부 팀장은 “하나의 상품에 월 100만원씩 넣기보다는 예를 들어 3개의 상품에 월 30만원, 30만원, 40만원씩 나눠서 넣으면 급전이 필요할 때 하나만 저축을 해지하고 2개는 살려놓을 수 있다”고 조언했다.

○소외계층 대상 고금리 적금상품도 눈길

시중은행은 소외계층 등을 대상으로 고금리 적금상품을 일부 운영하고 있다. 비과세 혜택을 누리기는 힘들지만 우대금리가 많아 연 7%대 금리를 받는 것도 가능하다.

국민은행이 출시한 ‘KB국민행복적금’은 기초생활수급자 소년소녀가장 북한이탈주민 결혼이민여성 등이 가입할 수 있다. 월 최대 50만원을 납입할 수 있다. 1년간 계속 같은 금액을 넣으면 연 7.5% 금리를 제공한다. 자유적립식 상품도 연 6.5% 금리를 준다.

우리은행의 ‘우리희망드림적금’은 저소득층에 연 최고 7.5% 금리를 준다. 기초생활수급자 등 소외계층과 연소득 1200만원 이하 근로자가 월 최고 30만원까지 납입 가능하다. 적금 기본이율은 연 4%지만 만기 해지하면 연 3.5%까지 우대금리를 얹어주는 식으로 금리를 계산한다.

신한은행이 군인들을 위해 만든 ‘신나라사랑적금’은 월 1000원 이상 가입할 수 있다. 가입기간에 따라 금리는 연 4.4~4.5% 등이며, 군 급여이체 실적이 있고 신한은행 S20 통장을 개설하면 우대금리를 줘 최고 연 5.5% 금리를 받을 수 있다.

이상은 기자 selee@hankyung.com