[글로벌 '高위험 투자' 열풍] "B등급도 상관없다"…아프리카 국채 '싹쓸이'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

커버 스토리

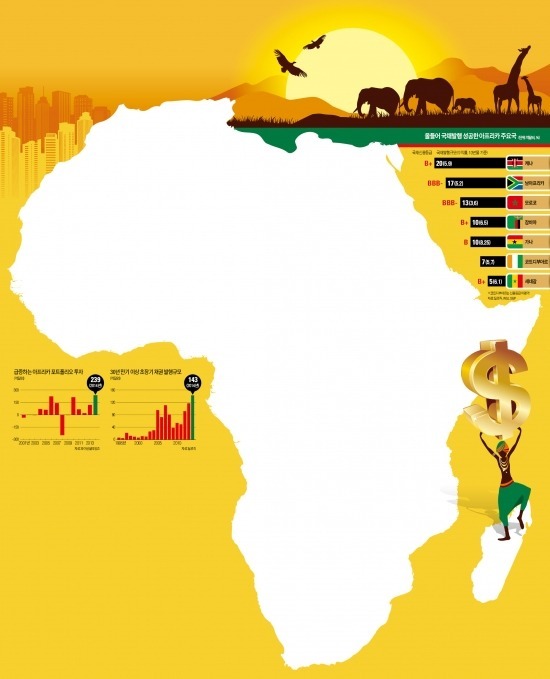

高수익 목마른 투자자, 年 6~8% 금리 阿채권에 100억달러 넘게 몰려

IMF "거품 과도" 경고, 금리 인상 땐 충격 우려…"허니문 더 간다" 주장도

高수익 목마른 투자자, 年 6~8% 금리 阿채권에 100억달러 넘게 몰려

IMF "거품 과도" 경고, 금리 인상 땐 충격 우려…"허니문 더 간다" 주장도

지난해 발행규모 122억달러

투자자들의 수요가 몰리면서 지난해 아프리카 국채 발행 규모는 122억달러에 달했다. 2년 연속 최고치를 경신했다.

케냐는 지난 6월 사상 처음 10년 만기 국채 발행을 통해 20억달러를 조달했다. 케냐 국채 발행에는 모집액의 4배에 달하는 80억달러의 투자금이 몰렸다. 가나, 세네갈, 케냐, 코트디부아르, 잠비아, 남아프리카공화국 등도 올 들어 국채 발행 대열에 합류했다. 파이낸셜타임스(FT)는 “아프리카 국채 발행 규모는 2000년 10억달러에 지나지 않았다”면서 “

진국 초저금리 여파로 투자자가 몰리면서 아프리카 국가들은 이를 채무조정 기회로 활용하고 있다”고 분석했다.

아프리카 각국은 그동안 해외에서 원조를 받거나 만기 3년 이내의 단기국채 발행을 통해 빈곤층에 대한 보조금 지급이나 공무원 임금 인상 등에 필요한 재정을 충당해 왔다.

FT는 아프리카 각국 정부의 적극적인 태도도 투자자들의 결정에 영향을 주고 있다고 전했다. 세네갈 정부는 국채 발행 전 투자 설명회에서 기존 국채 상환과 사회인프라 투자 재원을 마련하기 위한 것이라고 밝혔다. 코트디부아르도 도로와 교량 등 인프라 투자에 쓸 예정이라고 설명했다.

씨티그룹 채권담당 니콜라스 사마라는 “최근 투자자들은 ‘묻지마 투자’보다는 돈이 실제 어디에 쓰이는지를 확인하고 싶어한다”며 “아프리카 정부의 적극적인 태도도 해외 기관투자가들의 투자 결정에 큰 역할을 하고 있다”고 말했다.

투자자들이 몰리면서 일부 국가의 국채 금리는 하락세를 보이고 있다. 서아프리카 국가인 세네갈은 지난 7월 10년 만기 국채 5억달러어치를 금리 연 6.25%에 팔았다. 2011년 5월 세네갈의 10년물 국채 금리는 9.125%였다.

아프리카 채권 투자가 급증하면서 거품 붕괴를 우려하는 목소리도 높아지고 있다. 미국 중앙은행(Fed)이 양적완화를 끝내고 금리인상에 나설 경우 지난해 글로벌 금융시장을 강타한 ‘테이퍼 탠트럼(taper tantrum·양적완화 축소로 인한 혼란)’ 현상이 아프리카에서도 재연될 수 있다는 것이다.

당시 벤 버냉키 Fed 의장이 양적완화를 축소하겠다는 발언을 하자 신흥국 외환시장과 증시는 큰 혼란을 빚었다. 특히나 수익률이 높은 아프리카 국채들의 타격이 심각할 것이란 예상도 나온다.

국제통화기금(IMF)도 아프리카 국가들의 단기 전망은 낙관적으로 평가하면서도 장기적 전망에 대해선 우려를 표시했다. 크리스틴 라가르드 IMF 총재는 투자 쏠림 현상에 대해 “아프리카 경제의 기념비적 변혁이 기대되지만 낮은 원자재 가격과 10여년간의 과도한 성장으로 축적된 문제점들이 아프리카를 짓누를 수 있다”고 언급했다.

그러나 이런 우려가 지나치며 아프리카 채권 투자가 여전히 유망하다는 반론도 있다. 스탠더드그룹의 스테판 베일리 스미스 아프리카 전략분석가는 “가나 정부가 구제금융 신청을 언급했지만 1주일 뒤 국채 발행 때 예상액의 6배에 달하는 투자자가 몰렸다”며 “정부 부채 급증으로 글로벌 저금리에 따른 ‘아프리카 허니문’이 끝나간다는 지적은 시기상조”라고 일축했다.

김보라 기자 destinybr@hankyung.com

![[속보] '오너 3세' 신유열 롯데그룹 전무, 1년 만에 부사장 승진](https://img.hankyung.com/photo/202411/01.38781767.3.jpg)

![[속보] 롯데그룹 3세 신유열 롯데지주 전무, 부사장 승진](https://img.hankyung.com/photo/202411/02.22579247.3.jpg)