[Real Estate] 高수익 소문난 NPL…기본 투자 구조 모르면 '백전백패'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

부동산 경매 투자 전략

자산관리社에 넘겨진 부동산 저당권 사오는 방식

채권 매입액과 경매 아파트 낙찰가 예측이 최우선

물건에 대한 상세한 정보와 수익 분석이 뒤따라야

자산관리社에 넘겨진 부동산 저당권 사오는 방식

채권 매입액과 경매 아파트 낙찰가 예측이 최우선

물건에 대한 상세한 정보와 수익 분석이 뒤따라야

![[Real Estate] 高수익 소문난 NPL…기본 투자 구조 모르면 '백전백패'](https://img.hankyung.com/photo/201409/AA.9102975.1.jpg)

○NPL 기본 투자 구조 이해해야

NPL 시장은 은행 등 금융회사가 대출해주는 대가로 잡은 담보 물건을 모태로 한 경매시장 파생상품이다. 금융회사는 돈을 빌린 사람이 대출금을 갚지 못할 때 담보 물건을 자산관리회사(AMC)에 팔아 넘긴다. 담보는 건물이나 공장 주택 등 부동산이 대부분이다.

AMC는 이 물건을 경매에 부쳐 투자금을 회수한다. 이 과정에서 개인들에게 투자 기회가 생긴다. 경매에 넘겨진 부동산에 대한 저당권(우선 변제권)을 AMC로부터 직접 사오는 방식을 통해서다. 은행은 담보를 잡기 위해 근저당권을 설정한다. 한도(채권 최고액)는 보통 대출금의 130%다. 연체 이자 등을 감안해 넉넉히 잡는다. 10억원을 대출해줬다면 채권 최고액은 13억원가량이다. 이 차이가 NPL 투자 때 수익의 기반이 된다.

대출받은 사람이 원리금을 갚지 못하면 은행 등 금융회사는 담보 물건을 AMC에 판다. AMC는 이 물건의 채권 채무 관계를 단순화한 뒤 경매에 부쳐 자금을 회수한다. 경매 부동산의 낙찰가격이 저당권 매입 가격보다 높을 때 차액을 챙길 수 있다. 경매에 참여하지 않을 경우 최대 채권 최고액(13억원)만큼 우선 변제받을 수 있다. 우선 변제권을 갖고 있어 자금 회수도 빠르고 양도소득세 등을 낼 필요도 없다. 반대로 낙찰가격이 저당권 매입 가격보다 낮으면 손실을 본다.

그동안 유암코와 대신F&I(옛 우리F&I) 등 3~4개 AMC가 시장을 지배해왔다. 그러나 지난해 이후 저금리 속에 새로운 투자처를 찾고 있던 마이애셋자산운용, 골드만삭스, 현대캐피탈, SBI저축은행 등이 뛰어들었다. AMC 간 경쟁 때문에 NPL 낙찰가격(AMP) 자체가 높아지는 게 수익률을 낮추는 요인으로 작용한다.

○무턱대고 덤볐다가는 낭패

NPL 투자를 통해 막대한 이익을 올린 성공 사례들이 자주 회자된다. 때문에 NPL 투자에 관심을 가지는 개인이 늘고 있다. NPL 주택 물건은 연간 1만여건으로 많다.

NPL 투자가 무조건 수익을 가져다주는 것은 아니다. 자칫하면 손실을 볼 가능성도 있다. AMC로부터 8억원에 채권을 샀는데, 아파트가 7억원에 낙찰됐다면 1억원을 손해 보게 된다. 자신이 아파트를 낙찰받았다고 해도 투자금인 8억원보다 비싸게 팔지 못하면 역시 손실을 본다. AMC로부터 채권을 매입하는 금액과 경매에 부쳐진 아파트의 낙찰가를 예측하는 게 무엇보다 중요하다.

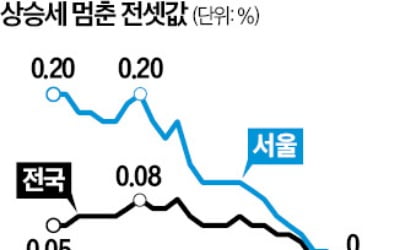

이와 함께 물건에 대한 상세 정보와 수익 분석이 뒤따라야 한다. 아파트라면 주변 시세, 월세나 임대수익, 관리비, 예상 낙찰가 등을 면밀하게 따져봐야 한다는 얘기다.

AMC의 적정 매입가격이 높아져 일반인들이 수익을 내기가 만만치 않은 측면도 있다. 아파트 등 수익률이 괜찮은 물건은 AMC가 자체적으로 경매를 진행한다. 개인한테 매도하는 물건은 지방 상가나 토지, 공장, 숙박업소 등 환금성이 떨어지는 게 많다. 정태홍 디지털태인 팀장은 “실제로 수익률을 내는 사람이 생각만큼 많지 않다”고 말했다. 정재룡 광주대 부동산 겸임교수도 “남이 장에 가니까 나도 장에 간다는 식의 투자는 금물”이라며 “체계적인 지식과 교육이 무엇보다 중요하다”고 강조했다.

경매로 받을 때는 채권 최고액을 쓰고 대출을 좀 더 받을 수 있는 지렛대 효과 등을 활용할 줄 알아야 하는 등 복잡한 투자 구조를 충분히 이해해야 한다. NPL에 투자하려는 개인은 전문가의 도움을 받거나 NPL 펀드에 간접 투자하는 방안도 고려해볼 만하다.

김진수 기자 true@hankyung.com