[주식 잘 파는 법] (3) EB 교환가격이 매도가격대

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

비행기를 타고 가다보면 넓은 하늘을 자유롭게 나는 듯 하지만 실제로 조종사들의 이야기를 들어보면 정해진 코스를 기계적으로 다닐 뿐이라고 한다.

우리 눈에 보이는 길은 아니지만 나름대로의 룰을 지키고 있는 셈이다.

이는 주식시장에서도 마찬가지여서 주가 차트를 보고 있노라면 누가 선을 그은 것은 아니지만 지지선이나 저항선을 설정할 수 있고 또 매물 부담이 늘어나는 가격대 등을 알아낼 수 있기도 하다.

그 중에 하나로 교환사채의 교환가격이 매도가격대로 작용할 수 있다는 것도 알아둘 필요가 있다.

서울가스는 2002년 10월 25일 전체 발행주식 7백만주의 28.5%에 해당하는 2백만주를 4백42억원의 자금을 들여 자사주로 매입.소각한다고 발표했다.

당시 대주주와 특수관계인의 지분이 5백10만주(72.85%)로 실제 유통주식수는 2백만주도 안되는 상황이었으니 투자자 입장에서는 관심을 가질만한 일이었다.

작년 초 대성그룹의 형제간 경영권 분쟁 때 대성산업이 보유중인 서울가스 지분 1백84만주에 대해 기관들을 상대로 교환사채를 발행했는데 아마도 독자경영을 하기 위한 수순이 아니었나 싶다.

교환사채의 교환가격은 2만5천원이었는데 서울가스 입장에서는 자사주 물량 확보를 위해서는 주가가 2만5천원 이상이 되어야 기관들의 주식교환이 활발히 이루어져 이들을 매입해 소각할 수 있고 또 그래야 대성산업의 지분을 해소할 수 있었던 것이다.

서울가스를 보면 작년 9월을 지나며 경영분리 기대감이 높아짐에 따라 저항선인 1만8천원,2만원,2만1천원을 각각 상향돌파하는 모습을 볼 수 있다.

적어도 2만5천원 이상이 돼야 주식교환이 이루어지므로 주가 상승에 대한 기대는 무리가 아닌 것으로 판단할 수 있다.

물론 그 후 2만8천원까지 오르기도 했다.

그러다가 작년 12월18일 45만주가 거래되며 자사주 매입을 완료했다.

아마도 이 때가 주식을 팔아야 할 마지막 타이밍이 아니었나 싶다.

가뜩이나 유통물량 부족으로 거래가 부진하던 터였기에 자사주 매입이 끝나면 후속 매수세가 뒤따르지 못 할 것이므로 주가 하락을 충분히 예상할 수 있었던 것이다.

자사주 매입의 소각으로 주당 순이익의 상승이 주가에 긍정적으로 작용하기를 기대할 수 있기도 하나 일단 수급 측면에서 불리해지는 게 단기적으로 주가에 부담이 될 것이라는 점을 염두에 둘 수 있는 상황이었다.

SK글로벌은 2001년 12월 21일 보유 중인 SK텔레콤 주식 650만주 중 1백73만주에 대해 5천억원규모의 교환사채를 발행키로 했다.

3년 만기에 교환가격은 28만9천원이었고 표면이자율은 2%,만기보장수익률은 3%였으며 국내 기관을 대상으로 발행했다.

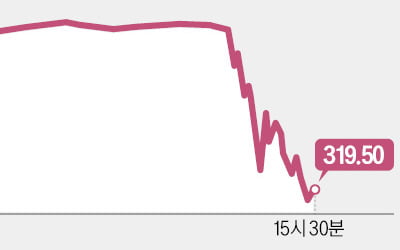

그 후 SK텔레콤의 주가를 보면 교환가격인 28만 9천원을 넘어서기가 무섭게 교환사채 발행에 따른 주식 교환 물량의 출회우려로 매도세가 쏟아지며 하락세를 보였다.

한편 SK글로벌의 경우는 이후에도 SK텔레콤 주식의 매각으로 현금 확보가 증가함에 따라 주가상승세를 나타내 8천원에서 1만5천원까지 단기에 급등하는 모습을 나타내기도 했다.

일단 SK텔레콤의 경우 주가 차트에는 나타나고 있지 않지만 28만9천원이 시세의 분기점 역할을 한다는 것을 알아둘 필요가 있다.

이처럼 교환사채를 발행한 경우 교환 가격은 매도 가격대로 작용할 수 있는 것이다.

![中, 동남아와 협력 확대…"전기차·태양광株에 호재" [양병훈의 해외주식 꿀팁]](https://img.hankyung.com/photo/202412/01.38830921.3.jpg)