우리,"한국전력 매수 유지..적정가 2만4500원"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

28일 우리증권은 한국전력의 3분기 영업이익이 부진해야 내년 상반기 요금 인상의 당위성이 더욱 확보될 수 있다고 설명했다.

반면 배당측면에서는 실적이 양호해야 배당지급 여력이 높아진다고 지적.

물론 이러한 판단은 발전 자회사를 합한 통합기준 실적을 보아야 더욱 합리적이며 이번 3분기 실적은 영업이익이 적당히 감소해야 주가 측면에서 긍정적이라고 주장했다.

이번 3분기 실적에서 영업이익이 누적으로 4% 감소(3분기만의 영업이익은 6% 감소) 했다는 것은 이러한 기준을 충족시켜 주는 것으로 평가되며 주가 측면에서 긍정적일 것으로 기대했다.

한편 현 배당수익률은 4.8% 수준으로 이는 가스공사와 비교할 때 1% 포인트 낮은 수준이나 가스공사의 중간배당분을 제외하면 거의 같은 수준이라고 분석했다.

여기에 주가 상승 여력까지 감안하면 한전의 투자매력이 더 큰 것으로 보이며 최근의 LNG 직도입 논의는 향후 한전의 연료비 부담을 대폭 낮출 수 있다는 측면에서 기업가치에 긍정적이라고 덧붙였다.

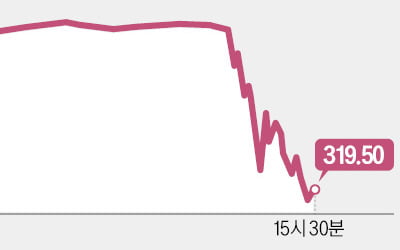

적정가 2만4,500원에 투자의견 매수를 유지했다.

한경닷컴 장원준 기자 ch100sa@hankyung.com

![中, 동남아와 협력 확대…"전기차·태양광株에 호재" [양병훈의 해외주식 꿀팁]](https://img.hankyung.com/photo/202412/01.38830921.3.jpg)