LG전자, 서브프라임발 주가하락..극복 해법 장착-한국

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한국투자증권은 25일 LG전자에 대해 서브프라임 우려로 주가가 하락했지만 이를 극복할 다양한 해법을 장착했다며 투자의견 '매수', 목표가 13만2000원을 유지했다.

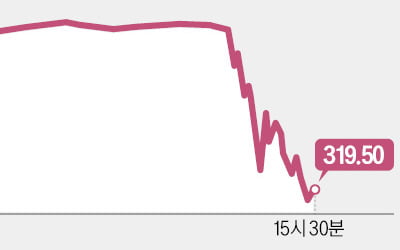

노근창 한국투자증권 애널리스트는 "지난해 1분기를 저점으로 매분기 영업이익이 증가하면서 주가가 크게 상승했던 LG전자가 서브 프라임에 따른 북미 수요 감소 여파로 11만3000원을 고점으로 조정을 받고 있다"며 "하지만 이를 극복할 다양한 해결책이 있어 리스크는 제한적일 것"이라고 내다봤다.

지난해 LG전자의 전체 글로벌 매출액에서 북미 비중은 23.0%에 이른다. 제품별로는 DA 23%, MC 32%, DD 18%, DM 17% 수준으로 북미 비중이 여전히 높은 상태다.

하지만 노 애널리스트는 "타 지역에서의 성장을 통해 충분히 극복할 수 있을 정도로 북미 의존도가 떨어지고 있다"며 "또 북미지역 수요 감소 우려는 프리미엄 제품군을 통해 극복하고 있다"고 설명했다.

이어 "북미에 대한 Voyager와 Venus Phone의 판매 호조 속에, Zenith의 VSB Royalty 수입 증가 및 Sears내에서의 세탁기와 냉장고 점유율 상승도 긍정적"이라고 전했다.

여기에 적자를 기록하고 있는 PDP부문도 상반기 내에 불확실성을 해소시킬 수 있는 모멘텀이 나타날 것으로 예상돼 긍정적이라고 분석했다.

무엇보다 향후 6개월간 LG전자 생활가전에 대한 유럽과 북미 유통상들의 주문량이 양호하다는 점에서 DA관련 리스크는 제한적일 것이란 판단이다.

이에 따라 한국투자증권은 LG전자의 올 1분기 글로벌 기준 실적이 매출액 10조7000억원, 영업이익 3817억원으로 지난해 4분기와 유사한 수준일 것이라고 추정했다.

한편, 지난해 4분기 실적은 추정치와 시장 컨센서를 충족시켰다면서 다만 DA사업부의 수익성은 예상치를 크게 하회했다고 평가했다.

노 애널리스트는 "DA사업부문은 실적의 안정성이 높다는 점에서 4분기 수익성 하락이 부정적일 수 있다"며 "하지만 이번 DA부문의 수익성 하락은 북미 서브프라임에 따른 북미 실적 악화영향보다는 내수 시장에서의 마케팅 비용 증가가 원인이었다"고 설명했다.

따라서 컨센서스를 충족한 4분기 실적이 주가에 부정적으로 작용하지는 않을 것이라고 내다봤다.

한경닷컴 이유선 기자 yury@hankyung.com

노근창 한국투자증권 애널리스트는 "지난해 1분기를 저점으로 매분기 영업이익이 증가하면서 주가가 크게 상승했던 LG전자가 서브 프라임에 따른 북미 수요 감소 여파로 11만3000원을 고점으로 조정을 받고 있다"며 "하지만 이를 극복할 다양한 해결책이 있어 리스크는 제한적일 것"이라고 내다봤다.

지난해 LG전자의 전체 글로벌 매출액에서 북미 비중은 23.0%에 이른다. 제품별로는 DA 23%, MC 32%, DD 18%, DM 17% 수준으로 북미 비중이 여전히 높은 상태다.

하지만 노 애널리스트는 "타 지역에서의 성장을 통해 충분히 극복할 수 있을 정도로 북미 의존도가 떨어지고 있다"며 "또 북미지역 수요 감소 우려는 프리미엄 제품군을 통해 극복하고 있다"고 설명했다.

이어 "북미에 대한 Voyager와 Venus Phone의 판매 호조 속에, Zenith의 VSB Royalty 수입 증가 및 Sears내에서의 세탁기와 냉장고 점유율 상승도 긍정적"이라고 전했다.

여기에 적자를 기록하고 있는 PDP부문도 상반기 내에 불확실성을 해소시킬 수 있는 모멘텀이 나타날 것으로 예상돼 긍정적이라고 분석했다.

무엇보다 향후 6개월간 LG전자 생활가전에 대한 유럽과 북미 유통상들의 주문량이 양호하다는 점에서 DA관련 리스크는 제한적일 것이란 판단이다.

이에 따라 한국투자증권은 LG전자의 올 1분기 글로벌 기준 실적이 매출액 10조7000억원, 영업이익 3817억원으로 지난해 4분기와 유사한 수준일 것이라고 추정했다.

한편, 지난해 4분기 실적은 추정치와 시장 컨센서를 충족시켰다면서 다만 DA사업부의 수익성은 예상치를 크게 하회했다고 평가했다.

노 애널리스트는 "DA사업부문은 실적의 안정성이 높다는 점에서 4분기 수익성 하락이 부정적일 수 있다"며 "하지만 이번 DA부문의 수익성 하락은 북미 서브프라임에 따른 북미 실적 악화영향보다는 내수 시장에서의 마케팅 비용 증가가 원인이었다"고 설명했다.

따라서 컨센서스를 충족한 4분기 실적이 주가에 부정적으로 작용하지는 않을 것이라고 내다봤다.

한경닷컴 이유선 기자 yury@hankyung.com

![中, 동남아와 협력 확대…"전기차·태양광株에 호재" [양병훈의 해외주식 꿀팁]](https://img.hankyung.com/photo/202412/01.38830921.3.jpg)