동양제철화학, 3공장 신설에 목표주가 92만원 등장

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

하나대투증권은 27일 동양제철화학에 대해 제3공장 신설로 성장성이 제고되고 있다면서 목표주가를 70만원에서 92만원으로 상향조정했다. '매수' 의견 유지.

동양제철화학의 전날 종가가 37만원인 점과 비교하면 목표주가는 두배 반가량 차이나는 셈이다.

이 증권사 이정헌 애널리스트는 "동양제철화학은 제3공장 신설로 2009년말 생산능력 2만6500톤으로 확대되고 Hemlock에 이어 세계 2위 업체로 부상할 전망"이라며 "생산능력 확대에 따른 영업이익 증가를 반영해 목표주가를 올렸다"고 전했다.

이번 공장신설을 위해 1조1400억원을 투자키로 결정했지만, 차입금 증가에 대한 우려는 높지 않다는 판단이다.

이는 2008∼2009 예상 EBITDA가 1조7926억원에 달할 전망이고, 3월말 기준 장기계약 관련 선수금이 1316억원이며, 3월 이후 체결된 장기계약금액이 20억 달러 정도로 추가 장기계약이 늘어나기 때문.

더불어 영업이익은 2009년 8854억원, 2010년 1조1609억원, 2011년 1조1881억원, 2012년 1조3816억원 등으로 꾸준한 증가세를 보인다는 설명이다.

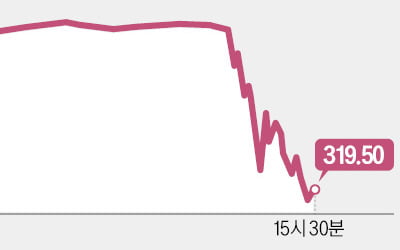

이 애널리스트는 "동양제철화학은 5월 중순 44만3000원의 고가 도달 이후 O.E.P.의 BW 전환에 따른 발행주식수 증가(94만7867주), 폴리실리콘 설비 정기보수 계획의 조기 집행으로 2분기 영업이익 약세 우려 등으로 약세를 보여왔다"고 풀이했다.

그러나 "제3공장 신설 결정으로 증익 기대감이 높아지고 있고, 태양광 사업에서의 수직 계열화 사업체제 구축을 위한 해외업체 인수 역시 조만간 결론 날 수 있을 것으로 보여 주가 역시 다시 상승세로의 전환이 가능하다"고 전망했다.

한경닷컴 김하나 기자 hana@hankyung.com

동양제철화학의 전날 종가가 37만원인 점과 비교하면 목표주가는 두배 반가량 차이나는 셈이다.

이 증권사 이정헌 애널리스트는 "동양제철화학은 제3공장 신설로 2009년말 생산능력 2만6500톤으로 확대되고 Hemlock에 이어 세계 2위 업체로 부상할 전망"이라며 "생산능력 확대에 따른 영업이익 증가를 반영해 목표주가를 올렸다"고 전했다.

이번 공장신설을 위해 1조1400억원을 투자키로 결정했지만, 차입금 증가에 대한 우려는 높지 않다는 판단이다.

이는 2008∼2009 예상 EBITDA가 1조7926억원에 달할 전망이고, 3월말 기준 장기계약 관련 선수금이 1316억원이며, 3월 이후 체결된 장기계약금액이 20억 달러 정도로 추가 장기계약이 늘어나기 때문.

더불어 영업이익은 2009년 8854억원, 2010년 1조1609억원, 2011년 1조1881억원, 2012년 1조3816억원 등으로 꾸준한 증가세를 보인다는 설명이다.

이 애널리스트는 "동양제철화학은 5월 중순 44만3000원의 고가 도달 이후 O.E.P.의 BW 전환에 따른 발행주식수 증가(94만7867주), 폴리실리콘 설비 정기보수 계획의 조기 집행으로 2분기 영업이익 약세 우려 등으로 약세를 보여왔다"고 풀이했다.

그러나 "제3공장 신설 결정으로 증익 기대감이 높아지고 있고, 태양광 사업에서의 수직 계열화 사업체제 구축을 위한 해외업체 인수 역시 조만간 결론 날 수 있을 것으로 보여 주가 역시 다시 상승세로의 전환이 가능하다"고 전망했다.

한경닷컴 김하나 기자 hana@hankyung.com

![中, 동남아와 협력 확대…"전기차·태양광株에 호재" [양병훈의 해외주식 꿀팁]](https://img.hankyung.com/photo/202412/01.38830921.3.jpg)