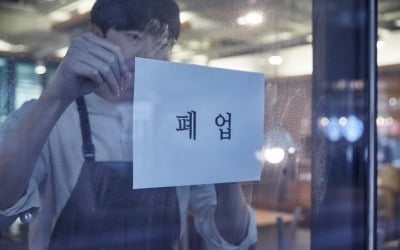

금호생명 매각 무산 위기

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

칸서스자산운용의 금호생명 인수가 결국 불발로 끝날 경우 새해부터 새로운 인수후보간 경쟁이 본격화 될 것이란 분석이 나오고 있습니다. 박병연기자의 보도입니다.

1년 넘게 끌어온 금호생명 매각이 무산될 위기에 처했습니다.

금호그룹은 지난달 2일 칸서스자산운용과 금호산업, 금호아시아나재단 등이 보유하고 있는 금호생명 지분 13.29%를 747억원에 넘기기로 계약을 체결했습니다.

그러나 당초 지난 15일까지 대금을 납입하기로 한 칸서스측이 대급납입 기한을 연기해 달라고 요청하면서, 계약파기 가능성이 제기되고 있습니다.

만약 칸서스측이 매각대금을 연말까지 납입한다하더라도 해결해야 할 더 큰 숙제가 남아있습니다.

내년 1월말까지 유상증자를 완료해 지급여력비율을 150%로 맞춰야 하기 때문입니다.

그러나 주식 인수대금 마련에도 어려움을 겪고 있는 칸서스측이 이 보다 두 배나 많은 1천500억원의 자금을 한 달 이내에 마련할 가능성은 거의 희박합니다.

감독당국은 만약 내년 1월말까지 금호생명의 지급여력비율이 150%가 안될 경우 금호그룹측에 자본확충 요구를 할 계획입니다.

금감원 관계자는 “칸서스측이 인수 대금 납입을 완료하더라도 금호그룹은 여전히 금호생명의 대주주 지위를 유지하고 있는 만큼 자본확충 권고를 피해갈 수 없을 것"이라고 말했습니다.

금호그룹측이 1천500억원에 이르는 증자대금을 추가 투입하면서까지 칸서스와의 계약을 유지하기는 힘들 것이라는 게 업계의 관측입니다.

추가 증자부담을 덜기위해 매각을 선택한 금호그룹의 이해와 정면으로 배치되기 때문입니다.

만약 금호그룹의 증자 참여가 불가피하다면 지분 일부가 아니라 경영권 전체를 새로운 인수주체에게 매각하는 쪽으로 방향을 선회할 가능성이 큽니다.

금호생명 인수후보로는 최근 보험업 진출을 공식선언한 SC제일은행과 퇴직연금 시장 진출을 추진중인 기업은행 등이 거론되고 있습니다.

WOW-TV NEWS 박병연입니다.

박병연기자 bypark@wowtv.co.kr

!["지금이 매수 타이밍" 박진영 원망했는데…'반전 결과' [연계소문]](https://img.hankyung.com/photo/202411/03.38498661.3.jpg)