올해 첫 새내기株 포티스 '축포'…공모시장 터널 통과하나

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

올해 신규 상장 1호 기업 포티스가 첫 날 상한가 축포를 터뜨리면서 공모주 시장 회복에 대한 기대가 부풀고 있다.

지난해 기업공개(IPO) 시장이 힘겨운 혹한기를 거친 만큼 연초 분위기에 이목이 쏠리고 있는 모습이다.

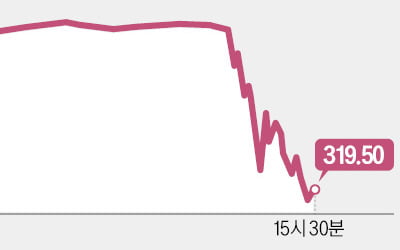

29일 디지털 셋톱박스 제조업체 포티스는 코스닥시장에 상장한 첫날 상한가로 장을 마쳤다.

이날 포티스의 시초가는 공모가(3900원)보다 46.15% 상승한 5700원으로 결정됐고, 주가는 시초가 대비 가격제한폭(14.91%)까지 오른 6550원으로 장을 마쳤다. 공모주 투자자가 이날 고점에 매도했다고 가정하면 수익률이 67.94%에 달한다.

이 같은 흥행은 지난 17~18일 이틀간 진행된 공모 청약 당시에도 낌새를 느낄 수 있었다. 포티스가 희망 공모가격 구간 상단에서 공모가를 결정한 후 일반공모 청약을 진행한 결과, 총 4051억원의 자금이 들어와 청약 경쟁률이 834 대 1을 기록했기 때문이다.

이 밖에도 상장을 추진 중인 혈당측정기 제조업체 아이센스 역시 지난 21~22일 진행한 일반공모 청약 경쟁률이 714.4대 1에 달해 1조2217억원 상당의 청약 증거금이 몰렸다.

다만 올해 1호 상장 기업으로 예정됐던 삼목강업이 지난 11일 상장을 철회했고, 우리이앤엘도 일반공모 청약 경쟁률이 3대 1에 그쳤다는 점 등에 비춰 IPO 시장의 개화기 진입 기대는 섣부르다는 게 증권업계의 중론이다.

한 투자은행(IB) 부문 관계자는 "최근 공모주의 기관 수요 예측과 일반공모 청약 분위기가 양호하다"면서도 "실제 IPO 시장이 살아나고 있는지 여부는 대기업들의 '빅딜'이 성공적으로 이뤄지는지를 통해 확인이 될 것"이라고 말했다.

전지원 키움증권 연구원도 "경기가 반등하는 국면이라는 점 등을 고려하면 IPO를 추진한 새내기주들 중에서도 일부 대형기업들 중심의 차별화 흐름이 나타날 가능성이 높다"며 "중소형 새내기주들의 경우 증시 부침과 전방 산업 성장 둔화 부담 등이 투자심리 발목을 잡을 수 있다"고 설명했다.

다만 금융투자업계에선 올해 IPO시장이 지난해부터 이어진 '빙하기'에서는 벗어날 수 있을 것으로 기대하고 있다. 지난해 상장을 미룬 대어급 공모주들이 대기하고 있고, 저금리 기조 등으로 인해 시중 유동성도 풍부한 상황이어서 IPO 시장이 올해 봄을 맞이할 수 있을 것이란 관측이다.

업계에 따르면 대어급 공모주로는 현대오일뱅크, SK루브리컨츠, 미래에셋생명, 현대로템 등이 연내 상장을 추진하고 있다. 현대엠코, 희성전자, KT렌탈 등도 상장 가능성이 크다는 전언이다.

동양증권에 따르면 올해 증시에 70~80개 기업이 신규 상장할 전망이고, IPO 공모 규모는 2조5000억~3조5000억원 수준으로 예상되고 있다. 상장하는 기업들의 수가 증가하는 동시에 기업들이 증시에서 조달하는 자금 규모가 지난해 대비 두배에서 세배 이상의 달할 것이란 전망이다.

류용석 현대증권 투자전략팀장은 "지난해 IPO 시장이 기근을 거치며 최근 상대적으로 공모가의 거품이 걷히는 현상이 나타나 공모주 투자심리가 양호하게 나타난 측면이 있다"면서 "다만 공모주 투자 시 상장을 앞두고 수주와 실적이 갑자기 급증한 기업의 경우 투자에 유의할 필요가 있다"고 당부했다.

한경닷컴 오정민 기자 blooming@hankyung.com

지난해 기업공개(IPO) 시장이 힘겨운 혹한기를 거친 만큼 연초 분위기에 이목이 쏠리고 있는 모습이다.

29일 디지털 셋톱박스 제조업체 포티스는 코스닥시장에 상장한 첫날 상한가로 장을 마쳤다.

이날 포티스의 시초가는 공모가(3900원)보다 46.15% 상승한 5700원으로 결정됐고, 주가는 시초가 대비 가격제한폭(14.91%)까지 오른 6550원으로 장을 마쳤다. 공모주 투자자가 이날 고점에 매도했다고 가정하면 수익률이 67.94%에 달한다.

이 같은 흥행은 지난 17~18일 이틀간 진행된 공모 청약 당시에도 낌새를 느낄 수 있었다. 포티스가 희망 공모가격 구간 상단에서 공모가를 결정한 후 일반공모 청약을 진행한 결과, 총 4051억원의 자금이 들어와 청약 경쟁률이 834 대 1을 기록했기 때문이다.

이 밖에도 상장을 추진 중인 혈당측정기 제조업체 아이센스 역시 지난 21~22일 진행한 일반공모 청약 경쟁률이 714.4대 1에 달해 1조2217억원 상당의 청약 증거금이 몰렸다.

다만 올해 1호 상장 기업으로 예정됐던 삼목강업이 지난 11일 상장을 철회했고, 우리이앤엘도 일반공모 청약 경쟁률이 3대 1에 그쳤다는 점 등에 비춰 IPO 시장의 개화기 진입 기대는 섣부르다는 게 증권업계의 중론이다.

한 투자은행(IB) 부문 관계자는 "최근 공모주의 기관 수요 예측과 일반공모 청약 분위기가 양호하다"면서도 "실제 IPO 시장이 살아나고 있는지 여부는 대기업들의 '빅딜'이 성공적으로 이뤄지는지를 통해 확인이 될 것"이라고 말했다.

전지원 키움증권 연구원도 "경기가 반등하는 국면이라는 점 등을 고려하면 IPO를 추진한 새내기주들 중에서도 일부 대형기업들 중심의 차별화 흐름이 나타날 가능성이 높다"며 "중소형 새내기주들의 경우 증시 부침과 전방 산업 성장 둔화 부담 등이 투자심리 발목을 잡을 수 있다"고 설명했다.

다만 금융투자업계에선 올해 IPO시장이 지난해부터 이어진 '빙하기'에서는 벗어날 수 있을 것으로 기대하고 있다. 지난해 상장을 미룬 대어급 공모주들이 대기하고 있고, 저금리 기조 등으로 인해 시중 유동성도 풍부한 상황이어서 IPO 시장이 올해 봄을 맞이할 수 있을 것이란 관측이다.

업계에 따르면 대어급 공모주로는 현대오일뱅크, SK루브리컨츠, 미래에셋생명, 현대로템 등이 연내 상장을 추진하고 있다. 현대엠코, 희성전자, KT렌탈 등도 상장 가능성이 크다는 전언이다.

동양증권에 따르면 올해 증시에 70~80개 기업이 신규 상장할 전망이고, IPO 공모 규모는 2조5000억~3조5000억원 수준으로 예상되고 있다. 상장하는 기업들의 수가 증가하는 동시에 기업들이 증시에서 조달하는 자금 규모가 지난해 대비 두배에서 세배 이상의 달할 것이란 전망이다.

류용석 현대증권 투자전략팀장은 "지난해 IPO 시장이 기근을 거치며 최근 상대적으로 공모가의 거품이 걷히는 현상이 나타나 공모주 투자심리가 양호하게 나타난 측면이 있다"면서 "다만 공모주 투자 시 상장을 앞두고 수주와 실적이 갑자기 급증한 기업의 경우 투자에 유의할 필요가 있다"고 당부했다.

한경닷컴 오정민 기자 blooming@hankyung.com

![中, 동남아와 협력 확대…"전기차·태양광株에 호재" [양병훈의 해외주식 꿀팁]](https://img.hankyung.com/photo/202412/01.38830921.3.jpg)