"골프존, 성장 엔진 찾아야할 때"-이트레이드證

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

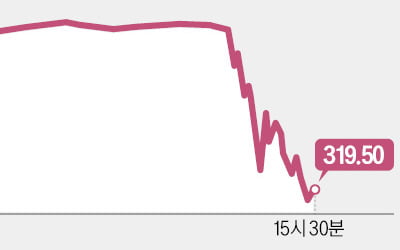

이트레이드증권은 7일 골프존에 대해 "중장기 성장엔진을 찾아야 할 때"라며 투자의견 '매수'와 목표주가 6만5000원을 유지했다.

이 증권사 성종화 연구원은 "지난해 고성장에도 불구하고 골프존의 주가가 2012년 초 대비 제자리걸음을 하고 있다"며 "이는 골프연습장(GDR), 부가서비스 등 중장기 성장 엔진으로 기대했던 신사업이 부진을 거듭하고 있기 때문"이라고 설명했다.

그는 "올해 'R' 판매가 지속적으로 감소하는 가운데 골프시뮬레이터인 '3R' 판매도 둔화되며 기기판매 매출이 지난해 대비 감소할 것으로 예상된다"며 "라운딩수 증가세 둔화에다 유료이용률의 추가 상승여력도 크지 않아 네트워크 서비스 매출 증가세도 둔화될 것"이라고 전망했다.

이에 따라 골프존의 성장성은 지난해를 정점으로 올해부터 대폭 둔화될 가능성이 크다는 전망이다.

성 연구원은 "확실한 신성장사업을 발굴하기 전까지는 주가 조정 시 저가매수 관점의 트레이딩 대응이 바람직해 보인다"고 권고했다.

한경닷컴 최유리 기자 nowhere@hankyung.com

이 증권사 성종화 연구원은 "지난해 고성장에도 불구하고 골프존의 주가가 2012년 초 대비 제자리걸음을 하고 있다"며 "이는 골프연습장(GDR), 부가서비스 등 중장기 성장 엔진으로 기대했던 신사업이 부진을 거듭하고 있기 때문"이라고 설명했다.

그는 "올해 'R' 판매가 지속적으로 감소하는 가운데 골프시뮬레이터인 '3R' 판매도 둔화되며 기기판매 매출이 지난해 대비 감소할 것으로 예상된다"며 "라운딩수 증가세 둔화에다 유료이용률의 추가 상승여력도 크지 않아 네트워크 서비스 매출 증가세도 둔화될 것"이라고 전망했다.

이에 따라 골프존의 성장성은 지난해를 정점으로 올해부터 대폭 둔화될 가능성이 크다는 전망이다.

성 연구원은 "확실한 신성장사업을 발굴하기 전까지는 주가 조정 시 저가매수 관점의 트레이딩 대응이 바람직해 보인다"고 권고했다.

한경닷컴 최유리 기자 nowhere@hankyung.com

![中, 동남아와 협력 확대…"전기차·태양광株에 호재" [양병훈의 해외주식 꿀팁]](https://img.hankyung.com/photo/202412/01.38830921.3.jpg)