재형저축펀드, 가입 후 年급여 5000만원 넘어도 비과세…7년 이상 유지…'母펀드' 수익률 살펴야

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

재형저축펀드는 자산운용사가 재형저축용으로 내놓은 펀드에 투자하는 방식이다. 은행의 재형저축적금, 보험사의 재형저축보험보다 상대적으로 수익성은 높은 반면 리스크는 높다.

재형저축의 가장 큰 특징은 이자소득세가 면제된다는 점이다. 일반적으로 이자와 배당에 대해선 15.4%의 이자소득세를 내야 하지만 재형저축은 1.4%의 농어촌특별세(농특세)만 내면 된다. 만약 채권형 펀드의 수익률이 5%라면, 일반 가입자는 최종적으로 4.23%, 재형펀드 가입자는 4.93%를 각각 적용받는 셈이다. 재형저축은 그만큼 장기투자 때 수익률을 높이는 데 유리하다.

○가입 및 비과세 조건 꼼꼼히 따져야

재형저축의 가입 조건은 상당히 엄격한 편이다. 총급여가 5000만원 이하이거나 종합소득금액이 3500만원 이하여야 한다. 근로자라면 급여가, 자영업자라면 종합소득급여가 기준이다. 근로자의 경우 각종 수당을 합친 총급여가 5000만원을 넘더라도 야간수당, 보육수당 등 비과세대상 급여를 제외한 과세대상급여가 5000만원 이하면 가입할 수 있다. 또 급여 외 금융소득이나 사업소득이 있어 종합소득금액이 3500만원을 넘으면 가입할 수 없다. 가입 직전 연도 소득이 기준이다.

국세청의 홈택스 사이트(hometax.go.kr)를 통해 소득확인증명서를 확인한 다음 자신의 작년 소득이 어느 정도였는지 먼저 파악해야 한다.

재형저축에 가입할 때 가장 유념해야 할 사안은 7년 이상 계좌를 유지해야 비과세 혜택이 있다는 점이다. 가입한 지 7년이 지나지 않은 상태에서 해지할 경우 그동안 내지 않은 이자소득세를 한꺼번에 정산해야 한다. 펀드 수익률만 생각하고 해지했다가 상당액의 세금을 내야 하는 경우도 발생할 수 있다. 납입금액이 1년에 1200만원, 분기당 300만원으로 제한되기 때문에 상대적으로 소액 투자만 가능하다.

가입 직전 연도 소득만 고려하는 조건 때문에 갓 사회생활을 시작한 사람들이 들면 좋다. 재형저축에 가입한 뒤 급여가 5000만원 이상으로 오르더라도 비과세 혜택은 계속 유지되기 때문이다. 추가 중복 가입도 가능하다. 소액이라도 일단 가입해놓는 편이 좋다.

○채권혼합·해외채권형 펀드 인기

현재 판매되는 재형저축펀드는 대부분이 채권형 펀드다. 국내 채권형 펀드, 채권 혼합형 펀드, 해외 채권형 펀드가 주류를 이룬다. 주식형 펀드는 대부분의 수익을 매매 차익에서 거둔다. 배당 수익은 극히 일부다. 따라서 이자소득세가 면제되더라도 실익이 적다. 반면 채권형 펀드는 수익 중 많은 부분을 투자한 채권의 이표이자에서 얻기 때문에 수익률을 대폭 끌어올릴 수 있다. 해외주식형 펀드도 매매 차익과 환차익에 대해 배당소득세를 부과하고 있어 이를 피할 수 있는 재형저축펀드가 유리하다.

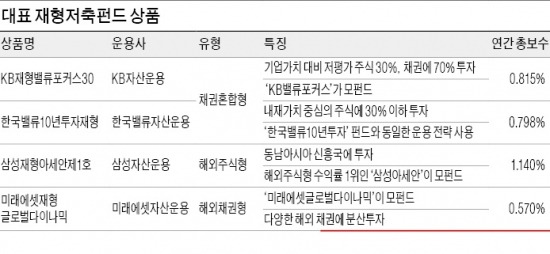

현재 판매되는 재형저축펀드 가운데 가장 인기있는 상품은 한국밸류자산운용의 ‘한국밸류10년투자재형증권투자(채권혼합형)’ 펀드다. 한국밸류자산운용은 중소형주 위주의 가치투자로 정평이 나 있다. 한국투신운용은 ‘한국투자재형네비게이터자(채권혼합형)’, ‘한국투자재형글로벌타겟리턴자(주식혼합형·재간접)’, ‘한국투자글로벌분산투자(채권형·재간접)’ 등을 출시했다. ‘한국투자재형네비게이터자’는 2005년 출시돼 꾸준히 인기를 끌고 있는 ‘한국투자네비게이터’를 채권혼합형으로 바꾼 것이다.

중소형주 펀드의 강자인 KB자산운용의 ‘KB재형밸류포커스30자(채권혼합형)’도 재형펀드 시장에서 인기를 끌고 있다. 이 펀드는 지난 3년간 꾸준한 성과를 낸 ‘KB밸류포커스’의 자펀드 형태로, 채권 투자를 한데 묶은 상품이다.

미래에셋자산운용의 ‘미래에셋재형글로벌다이나믹자(채권형)’는 미래에셋의 간판 해외채권형 펀드인 ‘글로벌다이나믹’의 자펀드다. 삼성자산운용은 해외주식 편입 비중이 높은 상품들에서 강세를 보이고 있다. 삼성운용의 대표 상품은 ‘삼성재형저축아세안자(주식형)’로 최근 해외주식형 펀드 가운데 수익률 1위인 ‘삼성아세안(주식형)’의 자펀드로 운용된다.

○가입 전 펀드 안정성 확인해야

재형저축펀드를 선택할 때는 해당 펀드가 꾸준하게 안정적인 수익을 낼 수 있는지 먼저 살펴봐야 한다. 중간에 펀드를 해지하거나 다른 펀드로 전환할 수 없기 때문이다. 한 펀드에 최소 7년 이상 자금을 맡겨야 하는 것이다.

전문가들은 모펀드의 최근 3년 이상 수익률을 따져보고 가입하는 게 바람직하다고 조언한다. 펀드 수익률을 좌지우지하고 있는 매니저에 대한 꼼꼼한 확인도 필수다. 해당 펀드 매니저가 오랫동안 변경되지 않은 펀드는 그만큼 향후에도 안정적인 수익을 기대할 수 있다. 이를 감안해 운용사들도 수년간 운용 실적을 쌓은 대표 펀드들의 자펀드 형태로 재형저축펀드를 출시하고 있다.

김대욱 삼성증권 상품개발팀 과장 dw0106.kim@samsung.com

![美증시 '산타 랠리' 보일지 주목…크리스마스엔 '휴장' [뉴욕증시 주간전망]](https://img.hankyung.com/photo/202412/ZA.38980838.3.jpg)