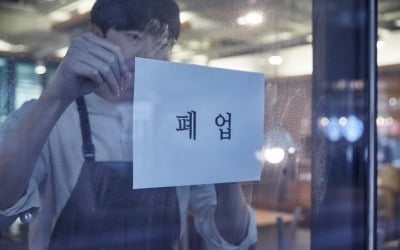

'기업사냥꾼'이 기업에 毒?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

회사가치 높이려 경영개혁…이익 우선한 시도가 되레 '藥'

美 하버드대, 사례 2천건 조사…주가 6% 오르고 상승세 유지

美 하버드대, 사례 2천건 조사…주가 6% 오르고 상승세 유지

루시안 베브처크 하버드대 교수 연구팀은 1994년부터 2007년까지 헤지펀드들이 기업 경영에 개입한 2000개의 사례를 조사했다. 그 결과 단기적으로 해당 기업들의 주가가 평균 6% 올랐고, 장기적으로도 주가가 오른 채 유지된 것으로 나타났다. 총자산순이익률(ROA) 등의 다른 경영지표를 봐도 헤지펀드의 개입이 장기적으로 기업의 가치를 올리는 사례가 더 많았다. 실제 미국 에너지기업 헤스는 올초 폴 싱어의 엘리엇캐피털매니지먼트가 경영개입을 선언한 뒤 52달러 선이었던 주가가 현재 68달러까지 뛰었다.

헤지펀드들이 단기 이익을 추구하는 것은 사실이다. 이들은 자신들이 장악한 회사가 빚을 내도록 유도한 뒤 그 돈으로 배당을 하게 한다. 배당금을 받아 챙기고 주식을 팔아치우려고 한다. 혹은 주요 사업부를 분리해 팔아치우는 전략을 쓰기도 한다. NYT에 따르면 행동주의 투자자가 처음 등장한 1980년대에는 실제로 이 같은 ‘약탈자’ 헤지펀드들이 적지 않았다.

하지만 시간이 지나면서 약탈행위는 점점 어려워지고 있다. 현대 금융시장에선 헤지펀드들이 단기 이익을 추구하는 과정에서 회사의 가치를 낮추면 투자자들이 관련 정보를 바로 알 수 있기 때문이다. 헤지펀드들은 자신들이 투자한 돈보다 더 많은 금액을 받고 주식을 팔아야 궁극적으로 이익을 볼 수 있다. 결국 회사 가치를 높이기 위해 노력할 수밖에 없다는 설명이다.

NYT는 연구 결과를 인용해 “헤지펀드들이 투자회사 지분을 평균 20개월간 보유하는 반면, 기관투자가들은 1개월 내에 주식을 팔아치우는 경우도 많다”고 전했다. 주식의 매매기간이 짧아진 현대 금융시장에서 헤지펀드들은 상대적으로 장기 투자자라는 얘기다.

남윤선 기자 inklings@hankyung.com

!["수험표 대신 여권 챙겨라"…항공사 할인혜택 쏟아진다 [차은지의 에어톡]](https://img.hankyung.com/photo/202411/99.21089727.3.jpg)