부실 여신 충당금 기준 강화…시중은행들 "올 것이 왔다"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

은행 2분기 '순이익 0' 공포

◆은행 수익성, 금융위기 후 최악

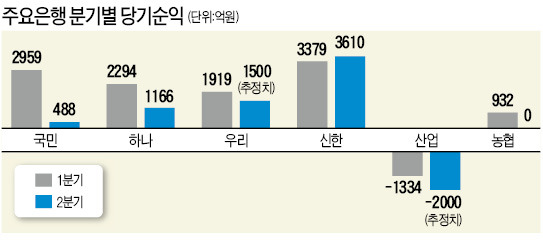

시중은행들은 올 2분기에 금융위기 이후 사실상 최악의 성적표를 받아들 것으로 예상된다. 실적을 집계 중이라 아직 유동적인 부분이 많지만 2분기 전체 이익 규모는 1조원을 밑돌 것이란 추정이다. 이는 2009년 1분기(6000억원) 이후 최저치지만 장부에 제대로 반영되지 않은 잠재손실을 감안하면 사실상 금융위기 이후 최악이라는 진단도 나온다.

금융당국의 지시에 따라 대손충당금을 웃도는 예상손실에 대해 은행들은 대규모 대손준비금을 추가로 쌓고 있지만 국제회계기준(IFRS)에서는 이를 손익으로 반영하지 않고 있어서다. 농협의 경우 2분기에 장부상 흑자 결산을 내놓을 수 있지만 대손준비금을 반영하면 실제로는 수백억원 적자라는 게 전문가들의 분석이다.

대기업 여신이 상대적으로 적은 국민은행과 하나은행 등의 2분기 수익도 각각 488억원과 1166억원에 그치면서 다른 은행들의 순익 급감에 대한 완충 역할을 하지 못했다. 저금리 기조에 따른 예대마진 축소의 영향이 너무 커서다. 한 시중은행 최고재무책임자(CFO)는 “금융당국이 은행 수수료를 내리라고 압박하고 대출금리 인상을 억제할 때 지금과 같은 상황을 예견했어야 한다”고 말했다.

은행들의 수익성 지표인 순이자마진(NIM)도 계속 떨어지고 있다. 지난해 1분기 2.19%였던 NIM은 올 1분기 1.95%로 낮아졌다.

◆정부도 수익 악화에 ‘전전긍긍’

은행들의 ‘어닝 쇼크’는 조선 해운 건설 등이 어려워지면서 관련 여신이 부실화됐기 때문이다. 여신은 부실 정도에 따라 △정상 △요주의 △고정 △회수 의문 △추정 손실로 등급이 나뉘는데, 정부가 이들 기업에 대한 여신을 최근 ‘고정’ 이하로 분류하도록 지도해 쌓아야 할 충당금이 급증했다.

이에 따라 은행과 정부는 여신 분류를 어떻게 하느냐를 두고 줄다리기를 하고 있다. 지난 25일 최수현 금융감독원장과 7개 금융지주사 회장들이 모인 자리에서 한 참석자는 “STX 관련 여신을 ‘고정’ 이하가 아닌 ‘요주의’로 분류해야 한다”고 건의했고 정부도 적극 수용의 의지를 피력했다.

하지만 일각에선 당기순익을 유지하기 위한 이 같은 노력이 저축은행의 전철을 밟는 것이라는 경고도 내놓는다. 한 시중은행의 재무담당 부행장은 “부실한 여신을 낙관적으로 평가하는 것은 일종의 ‘분식회계’”라며 “실적이 좋지 않더라도 부실을 있는 그대로 털어내고 가야 한다”고 주장했다.

김우진 금융연구원 은행경영연구센터장은 “경영 압박에 몰린 은행들이 여신 규모를 축소하면 미리 현금을 확보해놓지 못한 기업들이 한계선상에 몰릴 수도 있다”고 우려했다.

박신영/장창민/이상은 기자 nyusos@hankyung.com