회사채 자금지원 출발부터 '시들'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

8~9월 차환신청 2곳 불과, '부실 낙인' 우려해 기피

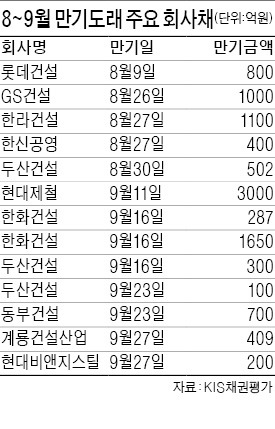

4일 금융감독 당국에 따르면 지난 1일 밤 12시까지 산업은행에서 9월 말까지 만기가 도래하는 회사채에 대한 총액인수 신청을 받은 결과 신용등급 BBB+인 건설사 두 곳이 8~9월 만기도래분 회사채 2000억원어치 차환을 신청했다. 예상보다 훨씬 적은 액수다. 채권단은 오는 20일 열릴 예정인 차환발행심사위원회 전까지 추가 신청을 받기로 했다.

회사채 총액인수제는 정부가 지난달 초 발표한 회사채 시장 정상화 방안의 핵심이다. 회사채 시장이 극심한 양극화 현상을 겪으면서 신용등급 A 이하 기업이 만기가 돌아온 회사채를 차환할 수 없어 현금으로 막아야 하는 사태가 대량으로 발생하자 정부가 신용보증기금 등의 힘을 빌려 회사채를 일시적으로 인수, 만기를 연장해주는 제도다.

정부는 당초 이 제도를 이용하는 기업이 상당히 많을 것이라고 예상했다. 주요 대상은 건설·조선·해운·시멘트·철강 등 경기민감 업종이지만, 모든 업종이 신청할 수 있도록 문호를 열어놨다. 1회 차환 신청분의 최고 한도는 약 3000억원으로 하되 회사별 최대 지원금액에는 한도를 두지 않았다.

내년 말까지 신용보증기금에서 최대 6조4000억원어치의 프라이머리 채권담보부증권(P-CBO)을 발행하고 이중 30%를 회사채 차환에 쓸 경우 최대 차환금액은 4조원에 이를 것이라는 게 정부의 계산이었다.

대규모 재원을 마련하기 위해 신용보증기금의 1500억원은 물론 기획재정부와 한국은행이 각각 3500억원을 출연하기로 했다. 기업의 도덕적 해이를 방지하기 위해 페널티 가산금리(0.4%포인트), 차환금액의 20%는 자체 상환 후 차환 신청 가능 등의 장치들도 만들었다.

한데 막상 뚜껑을 열어보니 예상과 달랐다. 채권단 관계자는 “회사채를 차환해 달라고 신청하는 순간 회사채 시장에서 자체적으로 자금을 마련할 수 없는 기업이라는 ‘낙인’이 찍힐 것을 우려하는 기업이 많다”고 전했다. 그는 “신청 여부를 고심 중이나 아직 경영진이 결정을 내리지 못한 기업도 있다”고 덧붙였다.

차환 지원을 받게 되면 주채권은행과 체결해야 하는 여신거래특별약정(MOU)도 기업에는 큰 부담이다. MOU는 기업의 자구 노력을 증명하기 위한 것으로, 보유 자산을 매각하는 등 재무구조 개선을 약속하는 내용이 담기게 된다. 한 건설회사 재무담당자는 “사실상 기업개선작업(워크아웃)이나 다름없는 제도로 받아들여지면서 경영권에 혹시 영향을 주지 않을지 우려하는 분위기가 있다”고 전했다.

정부는 그러나 시간이 지나면 해소될 문제라는 입장이다. 금융당국 관계자는 “8~9월에는 원래 회사채 만기도래분이 많지 않다”며 “해운업종 등의 회사채 만기도래 물량이 연말에 몰려 있는 만큼 앞으로 신청이 늘 것”이라고 말했다. 그는 “MOU 체결은 주채권은행이 판단할 사항이며, 강제는 아니다”고 말했다.

이상은/이태호 기자 selee@hankyung.com