원금보장형 ELS·DLS가 '사채'라고?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

개정 자통법에 '채무증권' 분류

대규모 법인자금 유치 힘들고

큰손들 신탁상품에 편입 못해

대규모 법인자금 유치 힘들고

큰손들 신탁상품에 편입 못해

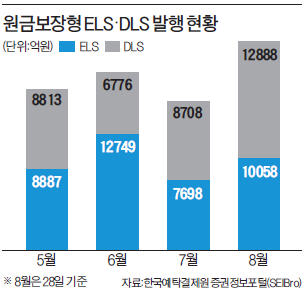

29일부터 시행된 개정 자본시장법 4조에 따르면 파생결합증권에 속했던 원금보장형 ELS·DLS가 상법상의 파생결합사채(유가증권이나 통화 등의 변동과 연계해 미리 정해진 방법에 따라 상환 또는 지급금액이 결정되는 사채)로 분류된다. 원금보장형 ELS·DLS는 투자 원금을 보장하면서 주식 주가지수 이자율 원유 등 기초자산의 가격 변동에 따라 수익률이 결정되는 상품이다. 저금리 시대의 대안으로 부각되며 올 들어 월평균 2조원 규모의 상품이 출시됐다.

원금보장형 ELS·DLS가 사채로 분류되면서 증권사 ELS·DLS 영업부서는 발등에 불이 떨어졌다. 법인자금을 정기예금 금리보다 높은 수익률을 올릴 가능성이 있는 원금보장형 ELS·DLS로 유치해 쏠쏠한 수익을 남겼는데, 앞으론 쉽지 않아졌기 때문이다.

한 증권사 ELS·DLS 담당자는 “법인 가운데 파생결합증권은 투자 포트폴리오에 넣을 수 있지만 사채는 편입하지 못하는 경우가 많다”며 “은행과 경쟁하며 겨우 유치한 법인 고객을 잃게 생겼다”고 말했다.

큰손들이 돈을 맡겨두는 증권사 신탁상품에도 사모사채를 편입하지 못하게 돼 있어 사모로 발행되는 원금보장형 ELS와 DLS 수요가 줄어들 것이란 우려도 나온다. 저금리 시대를 맞아 고액 자산가들은 입맛에 맞게 상품 구조를 짤 수 있는 사모 원금보장형 ELS와 DLS 투자를 선호해왔다. 증권사 관계자는 “자금조달 목적을 갖는 사모사채에 금융투자상품 성격의 원금보장형 ELS와 DLS를 포함시키는 것은 논란의 소지가 있다”고 설명했다.

은행들이 직접 원금보장형 ELS·DLS를 은행채 형태로 발행할 수 있게 되면서 중장기적인 ‘경쟁자’가 된 것도 증권사들의 걱정거리다. 또 이사회를 다시 열어 원금비보장형 ELS·DLS와 원금보장형 ELS·DLS의 발행 한도를 재조정하고 금융감독원에 각각의 신고서를 다시 내야 하는 것도 부담이 되고 있다. 금융투자협회 관계자는 “원금보장형 ELS와 DLS가 과거와 같은 규정을 적용받을 수 있도록 하는 방안에 대해 금융당국과 논의하고 있다”고 설명했다.

황정수 기자 hjs@hankyung.com

!["HBM 좋지만…" 증권가 'SK하이닉스 목표가' 낮추는 이유 [종목+]](https://img.hankyung.com/photo/202411/ZA.38418137.3.jpg)