글로벌 자금 대이동…신흥국·美 채권시장 650억弗 이탈

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

양적완화 축소 규모와 시기를 결정하는 미국 중앙은행(Fed) 연방공개시장위원회(FOMC) 정례회의(17~18일)를 앞두고 글로벌 자금의 ‘불안한’ 대이동이 벌어지고 있다. 채권에서 주식으로, 신흥국에서 선진국으로 자금이 급격히 이동하는 모습이다. 선진국 국채 금리는 임박한 양적완화 축소에 요동치고 있다. 5월 연 1.6%대에 머무르던 미국 국채 10년물은 11일 연 2.91%까지 상승했다. 4개월도 채 되지 않은 기간에 2배 가까이 올랐다. 6월 초 연 2.21%였던 영국 국채 10년물은 연 3.05%를 나타내고 있다. 독일 국채 역시 지난 5일 연 2.03%까지 상승해 18개월 만에 최고치를 기록했다.

채권시장 급랭과 관련, 파이낸셜타임스는 11일 “이르면 내년 초, 늦어도 2년 내에는 Fed가 기준금리를 인상할 것으로 예상하고 있다는 방증”이라며 “벤 버냉키 의장은 2015년 이후에나 금리 인상이 가능할 것으로 전망하고 있지만 시장은 믿지 않고 있다”고 보도했다.

세계 최대 자산운용사 블랙록자산운용의 러스 코에스테리치 최고투자전략가(CIS)는 한국경제신문과의 인터뷰에서 “양적완화 축소 시기와 관련해 9월설과 11월설이 맞서고 있다”면서도 “출구 전략을 잘못 써 모기지(주택담보대출) 금리가 연 5%대 이상이 되면 미국 경기가 급랭할 수 있다”고 우려했다.

채권시장에서 탈출한 자금의 행선지는 주식시장이다. 블룸버그비즈니스위크에 따르면 2008년 이후 미국 국채와 지수상장펀드(ETF)에 투자한 1조7000억달러의 자금이 주식시장으로 ‘유턴’할 움직임을 보이고 있다. 미국 국채에서 8월 한 달 동안에만 303억달러의 자금이 빠져 나왔다. 메릴린치의 분석에 따르면 이는 1981년 이래 가장 큰 규모이며, 역사상 세 번째로 큰 국채시장 월별 자금 유출 규모다.

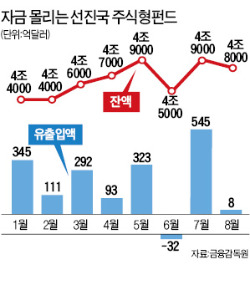

글로벌 주식시장은 선별적으로 움직이고 있다. 경기 전망이 긍정적인 선진국 시장에만 돈이 몰리고 있다. 금융감독원에 따르면 올 들어 지난 8월까지 선진국 주식형 펀드에는 1686억달러의 자금이 들어왔다. 반면 신흥국 주식형 펀드에서는 3월 이후 351억달러의 자금이 빠져 나갔다.

동남아서 빠진 자금 한국으로 오지만…

한국 증시는 정중동(靜中動) 양상을 띠고 있다. 12일 유가증권시장은 0.21포인트 오른 2004.06으로 거래를 마쳤다.

전날과 엇비슷한 수준을 유지했지만 외국인 투자자와 투신권의 치열한 힘겨루기가 벌어졌다.

외국인 투자자는 이날 6421억원어치를 사들이며 코스피지수 2000선을 지켰다. 외국인은 15거래일 연속으로 5조8000여억원을 국내 주식시장에 쏟아붓고 있다.

반면 자산운용사들은 투자자들의 펀드 환매 요청으로 매도 물량을 쏟아냈다. 코스피지수가 1950선을 넘어선 5일부터 12일까지 자산운용사들은 1조2426억원어치의 주식을 팔아치웠다. 특히 ‘삼성KODEX상장지수펀드’(9020억원), ‘NH-CA1.5배레버리지인덱스’(1460억원) 등 레버리지 인덱스펀드의 자금 유출 속도는 더욱 가파르다. 지난 한 달 새 11.22%의 수익을 내면서 이 기간 설정액은 1조3271억원 쪼그라들었다.

전문가들은 앞으로도 한동안 코스피지수가 2000선에서 박스권을 유지할 것으로 내다보고 있다. 외국인의 ‘사자’와 기관의 ‘팔자’ 주문이 한동안 엇갈릴 가능성이 높다는 의미다. 중장기적으로는 긍정론에 무게가 실리고 있다. 외국인이 매수세를 이어가면 기관과 개인투자자도 증시에 돌아올 것이라는 분석이다.

마크 탄 골드만삭스 아세안 담당 이코노미스트는 “동남아시아에서 빠진 자금이 한국으로 유입되는 사인이 감지된다”며 “경상수지 적자 우려로 빠져나온 자금들은 동남아 경기가 회복될 때까지 한국에 머물 가능성이 높다”고 말했다.

이채원 한국투자밸류자산운용 부사장도 “신흥국 재정이 좋지 않지만 거기서 빠진 자금이 다 선진국으로 갈 수 없고, 미국에 다시 투자하는 것은 ‘중복 투자’가 돼 버린다”며 “경상수지 흑자국으로 상대적으로 안전한 데다 저평가된 한국 증시로 자금 쏠림 현상이 생기고 있다”고 진단했다.

송형석/노경목 기자 click@hankyung.com