산업은행 "김준기 회장의 동부메탈 지분 39.5% 팔아라"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

하이텍 보유지분 매각 난항에 김 회장 지분과 묶어팔기 추진

동부 "긍정적으로 검토할 것"

당진항만 지분 매각은 조만간 마무리 될 듯

동부 "긍정적으로 검토할 것"

당진항만 지분 매각은 조만간 마무리 될 듯

○산은, “경영권 지분 팔아야 매각 성사”

12일 금융권과 동부그룹에 따르면 산업은행은 최근 동부그룹에 그룹 대주주인 김 회장이 보유하고 있는 동부메탈 지분의 매각을 요청했다. 동부메탈은 망간합금철을 생산하는 회사다. 국내에서 합금철 생산은 1위이고 주력인 망간합금철 생산 부문은 세계 2위다. 상반기 매출액은 3211억원이나 영업이익은 4억원밖에 내지 못했다.

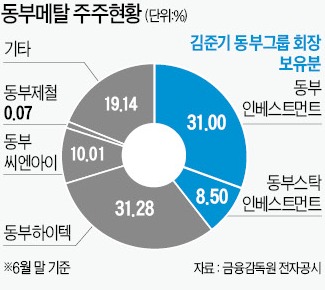

동부메탈 주식은 동부하이텍 외에 동부인베스트먼트(31.00%) 동부스탁인베스트먼트(8.50%) 동부씨엔아이(10.01%) 등 그룹 계열사와 특수관계인이 80.84%를 보유중이다.

이 가운데 동부인베스트먼트와 동부스탁인베스트먼트는 둘 다 김 회장이 100% 지분을 보유한 개인회사다. 김 회장의 동부메탈 지분율이 39.5%인 셈이다. 동부하이텍 지분만 팔아서는 경영권 변동이 없다는 얘기다.

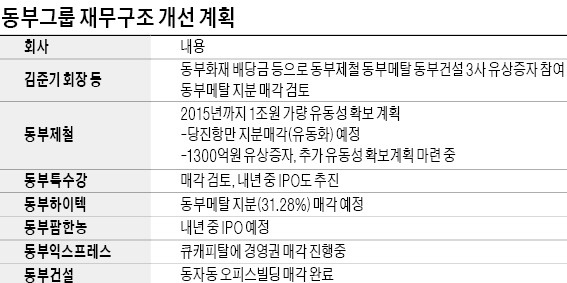

산업은행 관계자는 “경영권 있는 지분을 매각해야 팔리지 않겠느냐”고 지적했다. 산업은행은 김 회장이 직접 보유한 동부화재 동부생명 등의 주식과 동부인베스트먼트 등을 통해 간접 보유한 동부메탈 등의 주식이 대부분 담보대출을 받는 데 쓰인 것도 문제로 보고 있다. 담보대출을 갚아 두지 않으면 향후 구조조정 과정에서 김 회장의 유상증자 참여 등을 둘러싸고 논란이 커질 것이란 판단이다. 경영권 매각에 적극적이지 않던 동부그룹도 최근에는 “추진하겠다”는 방향으로 선회했다.

동부그룹 관계자는 “동부메탈의 매각 가능성을 높이기 위해선 경영권 행사가 가능한 지분을 팔아야 한다는 데 공감해 산업은행과 추진 방법을 논의하고 있다”며 “재무구조를 개선하는 데 도움이 되는 여러 가지 방법을 두루 검토하는 중”이라고 말했다.

○동부당진항만 유동화, 연내 가능할 듯

동부그룹의 주요 재무구조 개선 계획의 하나인 동부제철이 보유한 동부당진항만 지분 유동화 사업은 연내 가능할 것으로 예상된다. 동부제철은 앞서 동부당진항만 사업부를 분할해 새 법인(동부당진항만운영)을 세우겠다고 발표했다. 이 법인의 지분을 유동화해 2000억원가량을 마련하겠다는 구상이었다.

이 구상은 하나은행 정책금융공사 등 일부 채권단의 반대로 채권자 동의서 마감시한이 두 번이나 연장되는 진통을 겪었지만 채권단 간 조율이 마무리 국면으로 접어들었다.

산업은행 관계자는 “하나은행 등이 동의서를 제출하겠다는 뜻을 알려왔다”며 “이번 주 내로 동의절차를 완료하고 구체적인 유동화 방안을 마련할 계획”이라고 설명했다.

동부제철은 지난달 회사채 차환지원(총액인수제)을 신청하며 당진항만 유동화 등으로 2015년까지 1조원 정도의 유동성을 마련하겠다는 계획안을 제출했다. 산업은행 등 차환심사위원회는 더 구체적이고 단기간 내 실현 가능한 유동성 마련 계획이 필요하다며 수정을 요구하는 중이다.

산업은행 관계자는 “동부그룹은 철강업 등 기존 투자 산업이 수익을 내는 시기가 늦어져서 문제일 뿐 동양그룹과 다르다”며 “기업어음(CP) 발행량도 매우 적기 때문에 선제적인 유동성 확보에 성공하면 큰 문제 없이 운영될 수 있는 회사”라고 설명했다.

이상은 기자 selee@hankyung.com

![[CES 2025] SK, CES서 글로벌 AI 협력모델 만든다](https://img.hankyung.com/photo/202501/01.39114769.3.jpg)