변액보험·연금저축 섞으면 해외펀드 절세 '환상조합' 가능

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

해외투자 절세전략

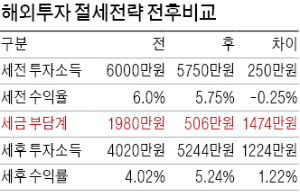

해외투자가 인기다. 하지만 제대로 된 세금 지식이 없다면 김씨처럼 금융소득 종합과세에 따른 세금폭탄을 맞지 말란 법이 없다. 해외투자를 꿈꾸는 개인이라면 누구나 어떤 상품에 투자할 것인지를 따지는 것만큼 절세 전략에 대해서도 고민해야 한다.

해외주식 양도소득은 분류과세

개인이 얻은 대다수의 소득은 소득세법상 1년에 한 번씩 종합소득세 신고를 해야 한다. 하지만 종합소득세 신고 시 합산되지 않고 따로 분류돼 과세되는 소득이 있다. 양도소득과 퇴직소득이 그렇다. 해외주식이나 해외 상장지수펀드(ETF) 양도소득도 이런 ‘분류과세’가 적용된다. 합산과세되지 않고 양도차익에서 기본공제 250만원을 제외한 차익에 대해서만 22%로 과세된다.

반면 앞의 사례에서 김헛똑 씨는 해외펀드에의한 배당소득을 올렸기 때문에 종합소득에 합산과세됐다. 만약 해외주식, 해외 ETF의 양도소득이었다면 41.8%보다 훨씬 낮은 22%만과세됐을 것이다. 물론 해외 주식이나 해외 ETF도 국내주식 매매차익이 비과세인 점과 비교하면 여러모로 불리하다. 하지만 몇 년째 박스권에 갇혀 있는 국내 주식시장의 상황을 보면 비과세 혜택에만 연연할수는 없다.

변액보험, 연금저축으로 절세 가능

해외주식이나 펀드의 배당소득은 기본적으로 종합과세 대상이다. 펀드수익은 주식매매차익, 주식배당, 채권매매차익, 채권이자, 환차익 등으로 이뤄진다. 이 중 주식매매차익이 수익에서 가장 큰 비중을 차지하는 국내 주식형펀드나 주식형 ETF는 과세하지 않는다. 직접 상장주식을 사고 팔 때 그 차익에대해 세금을 매기지 않기 때문에 형평성을 고려한 것이다. 채권형펀드나 기타 ETF도 주식매매차익 부분은 과세하지 않고 나머지 수익에 대해서만 배당소득으로 과세한다. 하지만 해외펀드는 2010년 이후 수익의 원천에 상관없이 배당소득으로 전부 과세하고 있다는 점에서 기본적으로 불리하다.

만약 해외펀드의 높은 수익률이 매력적임에도 종합과세 때문에 투자가 망설여진다면 변액보험을 활용해볼 만하다. 10년 이상 유지 시 이자소득이 비과세되는 장기저축성보험으로, 해외투자를 할 경우 수익률과 장기투자에 따른 안정성이란 두 마리 토끼를 잡을 수 있다. 물론 보험의 특성상 사업비와 위험보험료 부과는 감수해야 한다. 또 최소 10년간 현금 유동성이 제한될 수 있다.

변액보험이 내키지 않으면 연금저축을 활용할 수도 있다. 연금저축 납입 때 400만원까지 13.2%의 세액공제를 받을 수 있다. 또 연금저축계좌를 수익률이 높은 해외펀드로 구성하면, 납입기간에는 비과세 혜택을 받는다. 연금 수령 시에도 5.5% 이하의 낮은 세율로 분리과세가 가능하다.

조세조약이 국내세법보다 우선돼

해외에 투자할 때는 특별법 우선 원칙에 따라 국가 간에 맺어진 조세조약이 국내세법보다 우선한다. 대표적 절세 상품인 브라질 채권의 경우 한·브라질 조세조약에 의해 채권 발행국(브라질)에서만 과세할 수 있다. 하지만 현행 브라질 세법상 외국인들의 국채투자에 대해서는 비과세하고 있어 결과적으로 세금을 물지 않아도 된다. 환율리스크 등은 있지만 세금은 한푼도 부과되지 않는다.

다른 예로 미국 채권에 직접투자한 사람이 채권이자소득을 얻으면 한·미 조세조약에 의해 미국에서는 12%만 원천징수되고 국내 금융회사에 지방소득세를 합해 2.2%만 원천징수된다. 결과적으로 15.4%가 적용되는 일반 이자에 비해 1.2% 정도 절세할 수 있다.

김헛똑 씨, 세금 1500만원 줄이다

황순우 < 우리투자증권 100세시대연구소 차장 swtax@wooriwm.com >