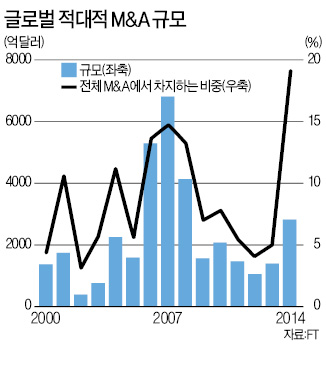

파이낸셜타임스(FT)는 9일 올 들어 ‘원치 않는 인수 제안’ 규모가 2900억달러(약 296조3800억원)에 달했다고 금융정보회사 딜로직 자료를 인용, 보도했다. 이는 딜로직이 해당 통계를 집계한 2000년 이후 최대치로, 전체 M&A의 19%를 차지한다. 올 들어 적대적 M&A 시도 건수는 25건에 달했다.

적대적 M&A 시도가 늘어난 이유는 기업들의 자신감이 크게 회복됐기 때문이다. 기업들은 경기 전망이 밝을 때 자사주 매입이나 배당금 확대 등 보수적인 경영활동보다 공격적인 M&A로 사업을 강화하는 방법을 택한다. 빌 앤더슨 골드만삭스 애널리스트는 “적대적 M&A가 통상 인수 시도 초기와 막판에 주로 몰린다”며 “올 들어 적대적 M&A가 많은 것은 저금리 환경과 기업의 현금 보유량 증가, 경기 개선 기대감 등이 복합적으로 작용한 결과”라고 풀이했다.

FT는 그러나 피인수 기업 역시 낙관적인 경기 전망을 하면서 더 높은 프리미엄을 요구, 적대적 M&A가 실패하는 사례도 속출하고 있다고 전했다. 지난달 무산된 글로벌 4위 제약사인 미국 화이자와 9위인 영국 아스트라제네카의 M&A 시도가 대표적이다. 화이자는 두 차례나 인수 제안가를 상향 조정했지만 결국 거부당했다. 미국 케이블업체 차터커뮤니케이션도 경쟁사 타임워너케이블 인수에 실패했다.

캐나다 최대 제약업체인 밸리언트는 보톡스 제조사로 널리 알려진 미국의 엘러간을 행동주의 투자가인 빌 애크먼과 함께 620억달러에 인수하려 했으나 현재까지 협상은 난항을 겪고 있다.

김보라 기자 destinybr@hankyung.com

![[단독] "한국이 드디어"…한화오션 등 '1조4000억' 잭팟](https://img.hankyung.com/photo/202412/AA.39055450.3.jpg)