글로벌 미디어그룹, M&A '밀고 당기기'…폭스 "800억弗 줄테니 합치자" 타임워너 "그 가격엔 어림없다"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"머독, 먹잇감 쉽게 안놔"…M&A 재추진 가능성

합병 성사땐 세계 최대 미디어 그룹 탄생

합병 성사땐 세계 최대 미디어 그룹 탄생

“그 돈엔 절대 못 판다.”(제프리 뷰케스 타임워너 회장)

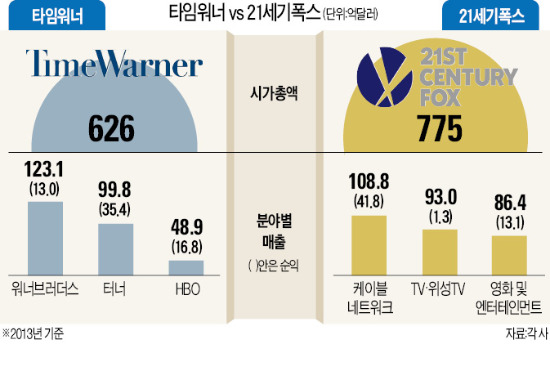

미국 3위(매출기준) 미디어그룹 타임워너가 4위인 21세기폭스의 인수 제안을 거절한 것으로 알려지면서 미국 미디어업계가 술렁이고 있다. 타임워너가 일단 거절했지만 폭스가 인수가를 높여 재추진할 가능성이 높다는 게 업계의 전망이다. 두 회사의 합병이 성사되면 연매출 650억달러의 세계 최대 미디어그룹이 탄생하게 된다. 미디어업계 판도 변화를 가져올 대형 인수합병(M&A)이라는 점에서 시장의 관심이 집중되고 있다.

◆머독의 ‘세계 최강’ 야심

16일(현지시간) 월스트리트저널(WSJ)에 따르면 21세기폭스는 지난달 타임워너에 인수제안서를 보냈다. 인수가는 800억달러. 이 가운데 60%는 무의결권 주식, 40%는 현금으로 지급하겠다고 제안했다. 타임워너는 한 달간의 숙고 끝에 “우리 가치는 그 이상”이라며 합병을 거부했다. 이날 뉴욕 증시에서 타임워너 주가는 17.07% 급등했고, 21세기폭스 주가는 4.64% 하락했다.

21세기폭스가 M&A를 추진하는 이유는 단순한 ‘덩치 키우기’ 이상이다. 두 회사 모두 영향력 있는 케이블방송과 뉴스 채널, 영화 제작 스튜디오를 갖고 있어 한지붕 아래 합쳐지면 콘텐츠 경쟁력에서 독보적 우위를 차지하게 된다.

현재 미국 미디어업계 1위인 컴캐스트(647억달러)는 매출의 절반 이상을 케이블망 사업에서 얻기 때문에 콘텐츠 분야는 상대적으로 약하다. 이 밖에 불법 도청사건 등 소송전을 치르고 있는 머독 회장이 타임워너 인수를 통해 ‘미디어 재벌’ 입지를 재확인하려 한다는 분석도 있다.

◆인수가 높여 협상 재개할 듯

미디어업계에선 21세기폭스가 인수가를 높여 협상을 재개할 것이라는 전망이 지배적이다. 머독 회장은 1984년에도 워너커뮤니케이션스 인수를 시도한 적이 있다. 당시 워너가 타임과 손을 잡으면서 뜻을 이루지 못했다. 머독 회장으로선 두 번째 도전이다.

자금력도 충분하다. 21세기폭스가 보유한 현금 자산은 55억달러지만 유럽 위성TV 지분 매각이 곧 마무리되면 90억~100억달러를 추가 조달할 수 있다. 포브스는 “머독이 타임워너를 인수하겠다고 굳게 결심했기 때문에 먹잇감을 결코 쉽게 놓지 않을 것”이라고 분석했다.

외신들은 뷰케스 회장이 인수 가격에 만족하지 못할 뿐 매각 자체를 반대하는 건 아니라고 전했다. 뷰케스 회장은 수익성 낮은 사업부를 처분하고 조직개편을 단행하는 등 타임워너의 개혁을 주도해왔다. 그는 2008년 CEO 겸 회장에 취임 후 지금까지 타임워너의 주가를 136% 끌어올렸다. 뷰케스 회장은 이날 직원에게 보내는 동영상 연설에서 “타임워너가 독자적으로 추진하는 프로젝트가 21세기폭스의 인수 제안보다 아직은 더 매력적”이라고 말했다.

WSJ는 21세기폭스사 주식을 함께 가진 타임워너 주주가 최대 70%에 달한다는 폭스사 관계자의 말을 인용, 지배주주가 없는 타임워너 주주들이 폭스 지배구조에 더 끌리고 있다고 전했다.

한편 두 회사 합병엔 반독점법이란 장애물이 있다. 21세기폭스는 이를 피하기 위해 인수제안서에 뉴스채널 CNN을 매각하는 방안을 포함시켰다.

김보라 기자 destinybr@hankyung.com