'관심 집중' 중국ETF·시니어론, 기대 큰 만큼 기쁨도 클까

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

중국ETF 선전지수 비중 높아 후강퉁 효과 크지 않을 듯

대출채권에 투자 시니어론펀드, 리보금리 1%포인트 올라야 수혜

대출채권에 투자 시니어론펀드, 리보금리 1%포인트 올라야 수혜

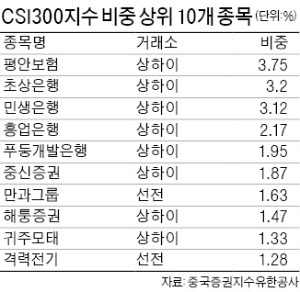

○후강퉁 관계없는 주식 비중 28%

3일 한국거래소에 따르면 중국 본토 레버리지 ETF인 ‘TIGER합성-차이나A레버리지’의 최근 3개월 기준 하루평균 거래량은 89만9540주로 해외지수 ETF 중 1위다. ‘KINDEX 중국본토CSI300’ ‘KODEX CHINA A50’ 등의 하루평균 거래량도 4만2826~12만2933주로 해외지수 ETF 중 거래량 상위 10위 안에 들었다. 전문가들은 후강퉁이 실시되면 유동성 유입으로 중국 본토 주식시장이 오를 것이란 기대 때문이라고 설명했다.

○시니어론펀드 리보금리 급등시 수혜

시니어론펀드는 ‘리보금리’(영국은행 간 금리)가 오르면 이자 수익이 늘어난다고 알려진 ‘시니어론’(미국 변동금리부 대출채권)에 투자하는 상품이다. 운용사들은 ‘미국 금리 인상의 수혜 상품’이라며 투자자를 모으고 있다. 올 들어 공모 시니어론펀드 다섯 종엔 총 1672억원이 순유입됐다.

전문가들은 리보금리가 지금보다 1%포인트 이상 오르지 않는 한 시니어론펀드 수익률이 급등하진 않을 것이라고 지적했다. 시니어론은 리보금리가 ‘리보 플로어’라고 불리는 하한선을 돌파해 올라가는 순간부터 이자 수익이 늘어난다. 리보 플로어는 보통 연 1~1.5%인데 현재 3개월 달러 기준 리보금리는 0.23%다. 한 펀드매니저는 “리보금리가 1%를 돌파한 시점부터 시니어론펀드에 투자해도 늦지 않다”고 말했다.

○공모주펀드 기대수익률 낮춰야

최근 한 달 새 3300억원이 유입된 공모형 공모주펀드 기대수익률도 낮춰야 한다고 전문가들은 지적했다. 공모주펀드가 손에 쥐는 삼성SDS 공모주가 많지 않을 것으로 분석된다. 삼성SDS의 기관 수요예측 경쟁률이 651.5 대 1을 기록해서다.

한 공모주펀드 매니저는 “순자산 1000억원 규모 공모주펀드의 예를 들면 삼성SDS 공모주 50억원어치를 배정받고 상장 후 주가가 공모가 대비 두 배 뛰어야 펀드 수익률이 5%포인트 가까이 오를 것”이라며 “청약 경쟁률을 감안할 때 삼성SDS 효과로 펀드 수익률이 급등하는 것을 기대하기 어렵다”고 설명했다.

황정수 기자 hjs@hankyung.com

!["트위치 철수 효과 끝났나"…치지직에 밀린 SOOP 내리막길 [진영기의 찐개미 찐투자]](https://img.hankyung.com/photo/202501/99.39367791.3.jpg)