低유가 후폭풍…투기債 720兆 시한폭탄

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

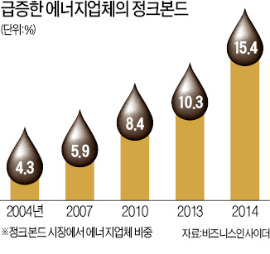

에너지社 정크본드 10년새 4배

"65弗 이하 땐 무더기 디폴트"

산유국 재정위기 직면

글로벌 금융시장 '뇌관'

"65弗 이하 땐 무더기 디폴트"

산유국 재정위기 직면

글로벌 금융시장 '뇌관'

산유국의 통화 가치 급락과 재정 악화로 러시아와 베네수엘라 국채 등이 디폴트(채무 불이행) 사태를 맞을 수 있다는 우려도 나온다.

2일 미국 경제매체 비즈니스인사이더에 따르면 올해 전체 정크본드 시장에서 석유 가스 등 에너지업체가 차지하는 비중은 15.4%로, 최근 10년 새 네 배가량으로 늘었다. 2008년 글로벌 금융위기 이후 유가가 상승하자 에너지업체는 투자를 늘리기 위해 정크본드 시장에서 적극적으로 자금을 조달했다. 초저금리 상황에서 조금이라도 고수익을 얻으려는 투자자들은 에너지업체의 낮은 신용등급에도 불구하고 앞다퉈 정크본드 투자에 나섰다.

올 들어 유가가 급락하면서 에너지업체가 발행한 정크본드 평균 금리는 올초 연 5.6%에서 지난달 말 연 7.3%대로 뛰었다. 글로벌 투자은행(IB) JP모간은 배럴당 70달러대 초반인 유가(브렌트유 기준)가 65달러 밑으로 떨어진 뒤 3년 이상 지속하면 전체 정크본드의 40%가 디폴트 상태에 빠질 것이라고 경고했다.

러 루블화·국채값 폭락…디폴트 경보

하지만 다수의 전문가들은 유가가 일시적으로 반등했을 뿐 하락추세는 이어질 것으로 전망하고 있다. OPEC의 감산 합의 불발이 미국 셰일업체에 타격을 주기 위한 성격이 짙어 당분간 과잉 공급 사태가 해결되기 어렵다는 이유에서다.

가파르게 하락하는 국제유가는 에너지업체의 수익성에 대한 투자자들의 우려를 키우고 있다. 에너지업체가 발행한 채권 금리가 오르는 이유다. 오정석 국제금융센터 연구원은 “유가 강세장에서 에너지 업체가 발행했던 수천억달러 어치 정크본드가 유가 약세장에서 ‘부채 폭탄’으로 작용할 수 있다”며 “에너지 업체들이 제대로 채무 상환을 하지 못하면 그 여파로 글로벌 금융시장에 큰 혼란이 발생할 수 있다”고 말했다.

파이낸셜타임스(FT)는 “회사채 시장의 하단인 정크본드 시장에서 제대로 자금 순환이 이뤄지지 않으면 상단에 있는 투자등급 채권에까지 영향을 미칠 것”이라며 “결국 기업의 전반적인 자금조달 환경이 악화되고 연쇄적으로 글로벌 금융시장에 충격을 줄 수 있다”고 진단했다.

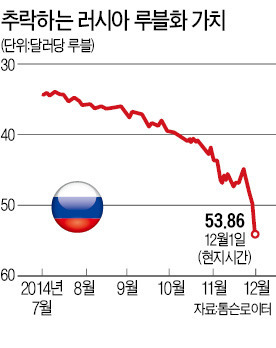

유가 급락은 러시아와 산유국들의 통화와 국채 가치를 끌어내리고 있다. 지난 1일 러시아 루블화 가치 하락 폭은 1998년 이후 최대를 기록했다. 장중 6.5% 폭락한 달러당 53.86루블까지 떨어져 올 들어서만 30% 이상 가치가 하락했다. 러시아는 재정의 절반 이상을 석유와 천연가스 수출로 충당하고 있다.

2018년에 만기가 돌아오는 러시아의 국채 금리는 올초 연 7%대에서 최근 연 10%대로 급등했다. 투자자들이 러시아 국채 투자를 꺼려 국채 가치가 떨어진 것이다. OPEC의 감산 합의 불발로 타격을 입은 베네수엘라 역시 2027년에 만기가 돌아오는 국채 금리가 연 20%에 육박하고 있다.

김은정 기자 kej@hankyung.com

![[포토] 안덕근 장관, 수출 상황 점검](https://img.hankyung.com/photo/202501/01.39089186.3.jpg)