"제일모직 청약하니 보유종목 팔아달라"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'자금 블랙홀' 되풀이 우려

SDS 상장 후 기관·외국인, 삼성그룹株 2조원 싹쓸이

"고평가 된 주식 팔겠다" 문의…제일모직 큰손 매수 이어지면

대형株 또 찬밥 신세 가능성…전문가들 '수급 쏠림' 경계

SDS 상장 후 기관·외국인, 삼성그룹株 2조원 싹쓸이

"고평가 된 주식 팔겠다" 문의…제일모직 큰손 매수 이어지면

대형株 또 찬밥 신세 가능성…전문가들 '수급 쏠림' 경계

◆시중 자금 빨아들이는 제일모직

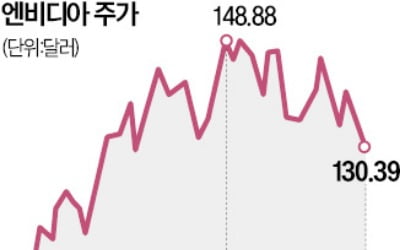

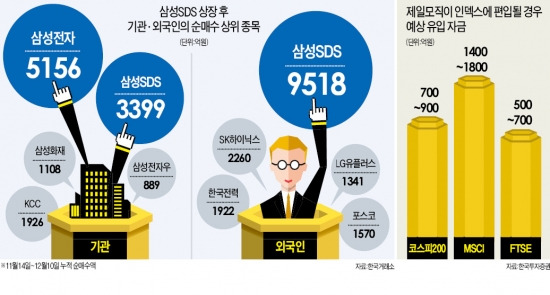

기관투자가들은 삼성SDS가 상장된 지난달 14일부터 10일까지 19거래일 동안 삼성SDS를 3399억원어치 사들였다. 같은 기간 기관의 유가증권시장 순매수액(4542억원)의 약 75%다. 삼성전자(5156억원), KCC(1926억원), 삼성화재(1108억원), 삼성전자우(889억원) 등 이 기간 매수세가 집중된 5대 종목 모두가 지배구조 개편 이슈와 관련이 있는 삼성그룹주였다. 삼성그룹주를 빼면 1조원어치에 가까운 매물이 쏟아졌다는 계산이다.

제일모직의 공모가(주당 5만3000원) 기준 시가총액은 7조2000억원이다. 상장 직후 시가총액은 10조원대 초반으로 예상된다. 이날 종가 기준 시총이 25조원대인 삼성SDS의 절반 이하다. 삼성그룹 지배구조의 정점에 있는 회사라는 점을 고려할 때 상장 이후 큰손들의 매집이 이어질 가능성이 크다는 설명이다. 서동필 IBK투자증권 투자전략팀장은 “최근 증시에서 마땅한 투자 대상을 찾지 못한 기관이 삼성그룹 지배구조 개편주를 중장기적으로 보유하는 차원에서 제일모직을 사들일 것”이라고 예상했다.

증권사 일선 지점에도 제일모직 공모주 청약을 위해 기존 주식을 팔겠다는 문의가 줄을 잇고 있다.

황지연 우리투자증권 반포WMC 차장은 “제일모직을 사기 위해 고평가주들을 팔아달라는 요청이 많다”며 “다음카카오나 네이버와 같은 소셜네트워크서비스(SNS) 관련주들이 매도 1순위로 꼽힌다”고 말했다.

◆지수 특별편입 이뤄지면 외국인도 이동

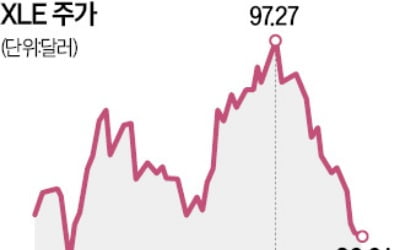

제일모직이 코스피200, MSCI 등 주요 지수에 포함되면 외국인의 매수세도 강해질 것으로 보인다. 지수편입 종목 내에서 포트폴리오를 짜는 외국인들의 투자성향을 감안한 분석이다. 삼성SDS가 상장 후 외국인 순매수액이 전체 순매수액의 40%에 해당하는 9518억원에 달했던 것도 코스피200 등에 편입된 힘으로 해석할 수 있다.

제일모직이 코스피200에 직행하는 가장 빠른 방법은 특례편입이다. 상장 후 30거래일 동안 평균 시가총액이 유가증권시장 전체의 1% 이상이면 조건을 갖추게 된다. 강송철 한국투자증권 연구원은 “추종 자금이 많은 코스피200과 MSCI 조기편입 여부는 제일모직의 상장 당일 또는 다음날 정도에 가늠해볼 수 있다”며 “특례편입 가능성이 높아지면 장기 투자자들을 중심으로 제일모직을 사들이려는 움직임이 나타날 것”이라고 예상했다.

송형석/이고운 기자 click@hankyung.com