보유 현금만 8000억·중국 홈쇼핑 사업 흑자…미국 헤지펀드 "GS홈쇼핑 지나치게 저평가"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

빅데이터 이 종목

연중 최고보다 주가 25% 하락

이익 많은데 시총 변동 없어

미국 투자자 "주가 오를 가능성 커"

4개 증권사 목표가 24만원대

해외 진출·모바일 성과가 변수

연중 최고보다 주가 25% 하락

이익 많은데 시총 변동 없어

미국 투자자 "주가 오를 가능성 커"

4개 증권사 목표가 24만원대

해외 진출·모바일 성과가 변수

하지만 증권가에선 올해 4분기를 기점으로 실적이 좋아질 것으로 보고 있다. 해외 홈쇼핑 사업이 흑자를 내기 시작했고, 종합유선방송사업자(SO)에 지급하는 송출수수료(케이블이 유료 방송을 송출해 주는 대가)가 낮아질 가능성이 높아지면서다.

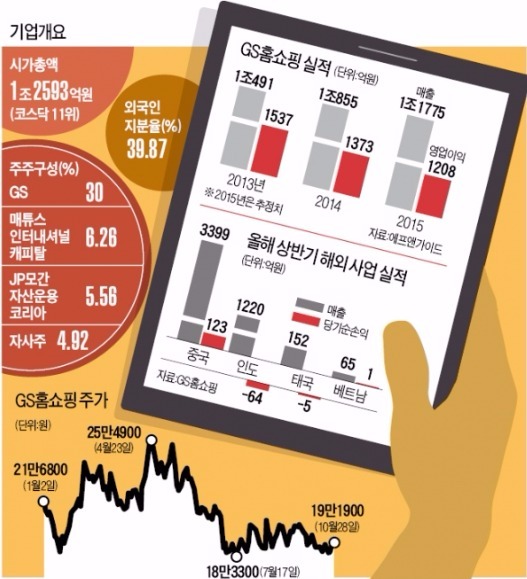

GS홈쇼핑은 지난 3분기(잠정) 매출 2477억원에 당기순이익 161억원을 기록했다고 28일 공시했다. 매출과 순이익이 전년 동기에 비해 1.9%, 33.2% 감소했다. 올해 1~3분기 누적 순이익은 670억원으로 작년 같은 기간보다 24.7% 줄었다. GS홈쇼핑 주가는 19만1900원으로 지난 4월23일 연중 최고치(25만7500원)에 비해 25.4% 떨어진 수준에 머물고 있다. 지난 5월 메르스 발병으로 매출에 타격을 입은 데다 제7홈쇼핑인 ‘아임쇼핑(IM Shopping)’이 영업을 시작하면서 3년 반 만에 최저점(7월27일 18만1500원)을 기록한 뒤 반등하지 못하고 있다.

하지만 주가가 회사 가치에 비해 저평가됐다는 의견이 많다. 투자자로서 지난 21일 서울 영등포 문래동 GS홈쇼핑 본사를 방문한 미국 헤지펀드 SC펀더멘털의 데이비드 허위츠 파트너는 “이익잉여금이 8000억원을 넘는 회사의 시가총액이 1조2000억원 수준에 머물러 있는 이유를 확인하고 싶었다”고 말했다. 그는 “임원 면담 등을 통해 지나치게 저평가된 회사 가치가 올라갈 가능성이 높다는 결론을 내렸다”고 설명했다. 증권정보업체인 에프앤가이드에 따르면 4개 주요 증권사의 목표주가 평균은 24만8688원으로 현 주가 수준보다 30%가량 높다.

실적 개선이 뒷받침되면 낮은 기업가치(밸류에이션) 매력이 부각되면서 주가가 오를 가능성이 높다는 분석도 나온다. 이준기 KDB대우증권 연구원은 “SO수수료 하향 조정 등으로 연 80억원 정도의 비용절감이 예상된다”며 “실적 방향성이 바뀌는 4분기부터 주가가 오를 가능성이 높다”며 매수 의견을 제시했다.

지난해 GS홈쇼핑의 배당성향(배당금총액/당기순이익)은 42%, 배당수익률(주당배당금/주가)은 2.3%였다. 이 회사는 경쟁사에 비해 높은 외국인 지분율(39.87%) 때문에 배당을 더 높이라는 압력을 많이 받는 것으로 알려졌다. 허위츠 SC펀더멘털 파트너도 주주 배당 확대와 자사주 매입을 경영진에 요청한 것으로 알려졌다. 증권업계에서는 GS홈쇼핑의 올해 배당 성향이 30%대로 낮아질 것으로 내다보고 있다. 류경수 GS홈쇼핑 경영지원부문장은 “그럼에도 유통 업계에서 가장 높은 수준의 주주 환원정책을 펼치고 있다”고 말했다.

향후 회사 성장의 관건은 해외 진출과 모바일 쇼핑 부문의 성공 여부에 달렸다는 게 증권업계의 분석이다. GS홈쇼핑은 2009년부터 현지 회사와 합작하는 방식으로 8개국에서 TV홈쇼핑을 운영하고 있다. 해외 부문 투자액만 1억달러에 달한다. 지난해 해외 부문 판매액은 8941억원이었고 올해는 1조원을 넘길 것으로 예상된다. 류 부문장은 “지난해 중국 시장에서 흑자(414억원)를 냈다”며 “내년엔 중국 이외의 국가에서도 흑자가 날 것으로 예상하고 있다”고 말했다.

다만 모바일 부문의 성장 가능성을 높게 보는 전문가는 많지 않다. 앱(응용프로그램) 다운로드 건수가 지난달 2800만건을 넘기는 등 홈쇼핑 업계에서는 높은 편이지만 쿠팡 등 소셜커머스와 경쟁하기엔 아직 사업 역량이 부족하다는 게 업계 지적이다.

김우섭 기자 duter@hankung.com

![요즘 월가서 가장 뜨겁다더니…"하루에 7000억 번다" [종목+]](https://img.hankyung.com/photo/202411/01.38737239.3.jpg)

!["실적 전망 하향 일단락"…코스피, 이제는 반등할까 [주간전망]](https://img.hankyung.com/photo/202411/ZN.38725733.3.jpg)