'몰빵' 김 과장 '섀넌의 도깨비'와 친해져라

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

주식 대 현금 '5 대 5 법칙'

변동성 줄여 수익률 높여

변동성 줄여 수익률 높여

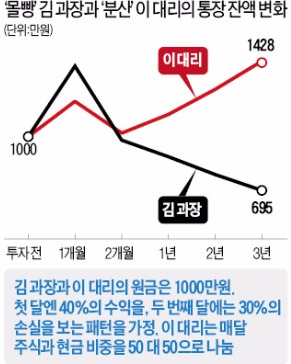

하지만 이런 투자방식은 성공하기 어렵다는 것이 전문가들의 일치된 의견이다. 김 과장이 첫 달엔 40%의 수익을 내고, 두 번째 달엔 30%의 손실을 본다고 가정해보자. 벌었을 때의 수익률이 잃었을 때의 손실률보다 큰 만큼, 시간이 지날수록 돈이 불어날 것으로 생각하기 쉽다. 하지만 정작 계산을 해보면 딴판의 결과가 나온다. 처음 마련한 종잣돈이 1000만원이라면 두 달 뒤 잔액은 980만원이다. 40%를 벌어들였을 때 딴 돈보다 30%를 까먹었을 때 잃은 돈이 더 많았던 것이다. 이와 같은 매매패턴을 3년간 반복하면 김 과장의 원금은 695만원까지 감소한다.

이번엔 투자금의 절반만 주식에 넣고 나머지는 현금으로 가지고 있는 이 대리의 사례다. 그는 돈을 벌든 잃든, 현금과 주식의 비중을 50 대 50으로 맞춘다는 원칙을 가지고 있다. 이 대리의 투자원금과 월평균 수익률은 김 과장과 똑같다고 가정해보자. 첫 달이 지난 이 대리의 수중엔 주식 700만원어치와 현금 500만원 등 총 1200만원이 남아 있다. 김 과장의 첫 달 평가액 1400만원과 비교하면 200만원이 부족하다. 하지만 시간이 갈수록 양상이 달라진다.

이 대리는 ‘50% 법칙’을 맞추기 위해 600만원만 주식에 투자하고 나머지 600만원은 현금으로 보유한다. 다음달 보유 주식의 가치가 30% 떨어졌다. 600만원이던 주식 평가액이 420만원으로 감소했다. 하지만 이 대리에겐 쟁여둔 현금 600만원이 있다. 주식과 현금을 합하면 1020만원. 같은 패턴의 투자를 3년간 되풀이하면 이 대리의 원금은 1428만원으로 불어난다. 3년 사이 40% 이상의 수익을 올린 것이다.

김 과장과 이 대리의 사례는 이른바 ‘몰빵투자’가 얼마나 위험한지를 보여준다. 적절히 현금을 보유하면서 포트폴리오를 관리하는 게 수익률 측면에서 훨씬 낫다는 교훈도 얻을 수 있다.

이 대리의 투자방식은 세계적인 수학자 클로드 섀넌이 발표한 균형 포트폴리오 이론에 따른 것이다. 이 이론은 ‘섀넌의 도깨비’로 불린다. 사람들이 이해하기 쉽게 ‘50 대 50’의 법칙으로 알려져 있지만, 이익을 극대화할 수 있는 최적의 비율은 주식 41.5%, 현금 58.5%다.

이 대리의 사례에선 현금이 전혀 불어나지 않는 것으로 가정했지만 실제로는 연 1%대의 이자가 붙는다. 개인자산종합관리계좌(CMA)에 돈을 넣어두면 조금이나마 원금을 늘릴 수 있다. 다만 리밸런싱을 너무 자주 하는 것은 금물이다. 거래비용이 쌓이면 기대만큼의 수익을 내지 못할 수 있어서다.

송형석 기자 click@hankyung.com

![[포토] "이게 얼마만이냐"…7% 반등](https://img.hankyung.com/photo/202411/AA.38657211.3.jpg)