목돈 줄게, 월급 다오…꼬박꼬박 받는 '연금화'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

생애 재무설계

장경영의 재무설계 가이드 (2) '연금화'로 평생소득 준비

적립식 연금 시기 놓쳤다면 퇴직금 등 큰돈 한 번에 넣고 받아라

장경영의 재무설계 가이드 (2) '연금화'로 평생소득 준비

적립식 연금 시기 놓쳤다면 퇴직금 등 큰돈 한 번에 넣고 받아라

이런 상품을 ‘일시납 연금’이라고 부른다. 목돈을 한 번에 넣고 연금을 받는다해서 붙여진 이름이다. 목돈을 넣고 바로 연금을 받을 수 있어서 즉시 연금이라고도 불린다. 하지만 목돈을 넣고 몇 년간 굴린 뒤에 연금을 받을 수도 있기 때문에 일시납 연금이란 말이 더 적합하다.

그래서 일시납 연금을 통한 연금화는 낯설어 한다. 하지만 생애재무설계 선진국들에선 적립식 연금 못지않게 일시납 연금의 수요가 많다. 한국에서도 100세 시대가 화두가 되면서 금융회사들이 앞다퉈 일시납 연금을 선보였다. 젊어서 미리 적립식 연금을 충분히 준비하지 못한 사람들을 공략하기 위해서다.

이들만이 아니다. 금융회사 적립식 연금에 들기보다 주식, 펀드, 부동산 등의 재테크를 통해 스스로 노후 자금을 마련한 뒤 자신이 원하는 나이에 그 자금 중 일부를 연금으로 바꾸려는 사람도 일시납 연금의 주요 타깃이다.

그렇다면 자신의 생애재무설계에서 연금화를 어떻게 활용할 수 있을까. 먼저 생애재무설계 방법에 따라 재무목표를 정리해야 한다.

▶본지 1월20일자 B2면 참조

자신과 가족의 재무목표 중 하나로 희망 노후 생활자금(은퇴시기 포함)을 정하고 나면, 국민연금공단 홈페이지(nps.or.kr)와 금융감독원 통합연금포털(100lifeplan.fss.or.kr)에서 자신과 가족의 연금 준비 상황을 조회하자. 준비 상황이 자신이 희망하는 수준에 미치지 못하는 경우가 대부분이다.

부족한 것을 채우는 방법은 크게 두 가지다. 하나는 적립식 연금을 시작하는 것이고, 다른 하나는 나중에 자산의 일부를 연금화하는 것이다. 금융자산이 아니라 주택이라면 주택연금으로 연금화할 수도 있다.

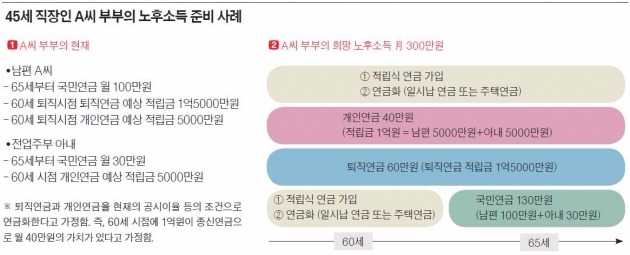

45세 직장인 A씨 부부의 사례로 이상의 과정을 정리해보자. A씨의 동갑내기 아내는 전업주부로 국민연금에 임의가입했다. 두 사람이 60세까지 국민연금 보험료를 납부하면 65세부터 매월 130만원을 받을 수 있다. A씨가 현재 직장에서 60세까지 일하고 퇴직한다면 퇴직연금 예상 적립금이 1억5000만원이다. 이 돈으로 일시납 연금에 가입하면 현재 공시이율 등으로 따질 경우 매월 받을 연금이 60만원이다. 여기에 두 사람이 각각 가입한 개인연금의 적립금 합계액이 60세에 1억원 정도로 예상된다. 역시 이 돈을 연금으로 바꾸면 월 40만원이 된다. 결국 A씨 부부는 60세부터 매월 100만원을, 65세부터는 국민연금 130만원이 더해져 230만원을 받을 수 있다. 하지만 A씨 부부는 60세부터 매월 300만원의 노후 소득을 희망하고 있다. 결국 60세부터 65세까지 5년간 매월 200만원, 65세부터 매월 70만원이 더 필요하다.

A씨 부부가 선택할 수 있는 방법은 ①부족자금만큼 적립식 연금에 가입하거나 ②60세에 일시납 연금 또는 주택연금에 가입하는 것이다. 물론 ①과 ②를 혼용할 수도 있다.

■ 연금화

연금화는 노후 자금의 일부 또는 전부를 종신연금 등으로 바꿔 매월 꼬박꼬박 생활비를 조달하는 전략을 말한다. 목돈을 한 번에 넣고 연금을 받는 일시납 연금이 대표적이다. 주택을 담보로 연금을 받는 주택연금도 연금화 방법이다.

장경영 < 한경 생애설계센터장 longrun@hankyung.com >