신세계·아워홈·해외PEF 인수 타진

9일 투자은행(IB) 업계에 따르면 VIG는 잠재 인수 후보들을 대상으로 수의계약 방식의 매각을 추진하고 있는 것으로 확인됐다. 발빠른 대기업과 PEF들은 이미 VIG파트너스에 인수 조건과 가격 등을 제안했으며 일부는 기업 실사도 진행했다. VIG는 인수후보 중 내부 기준에 부합하는 가격을 적어낸 곳을 골라 우선협상대상자로 정하기로 했다. 하지만 제안 가격이 모두 기대에 못 미치면 공개 매각을 추진한다는 방침이다.

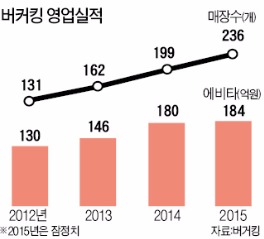

공개 매각까지 간다면 매각은 올해 말까지 늦춰질 수 있다. 그러나 VIG파트너스가 최근 펀드자금 모집(펀드레이징)을 진행 중이어서 상반기 중 수의 계약 방식으로 마무리할 가능성이 크다는 게 업계 관측이다. 버거킹 매각을 투자 성공 사례로 띄워 자금 모집을 위한 마케팅에 활용할 수 있기 때문이다. 업계에서는 버거킹 몸값이 에비타(EBITDA·감가상각 전 영업이익)의 10배 수준인 2000억원을 웃돌 것으로 예상하고 있다. 앞서 VIG파트너스는 2012년 9월 버거킹을 1000억원에 인수했다.

버거킹은 이후 에비타와 매장당 매출이 각각 연평균 15%, 11% 증가하는 등 실적이 꾸준히 개선됐다. 외식업계의 스타 최고경영자(CEO)로 꼽히는 문영주 대표 등 전문 경영진을 영입하고 직영 위주에서 ‘직영+가맹점’ 체제로 바꾼 점이 주효했다는 평가다.

업계에서는 신세계와 CJ, 아워홈, SPC, 도미노피자 등 외식업 사업 부문을 갖춘 대기업들을 잠재적 인수 후보자로 거론하고 있다. 어피너티에쿼티파트너스(AEP), 블랙스톤 등 해외 PEF들도 인수를 검토하는 것으로 알려졌다.

좌동욱 기자 leftking@hankyung.com

![만타 네버스탑…"패스트 파이널리티로 글로벌 채택 가속화" [코인터뷰]](https://img.hankyung.com/photo/202501/01.39309362.3.jpg)