독이 되는 ELS, 약이 되는 ELS

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

고수익 미련을 버려라…'녹인 공포' 이기는 투자

녹인 배리어를 낮춰라…기대 수익률을 낮춰라

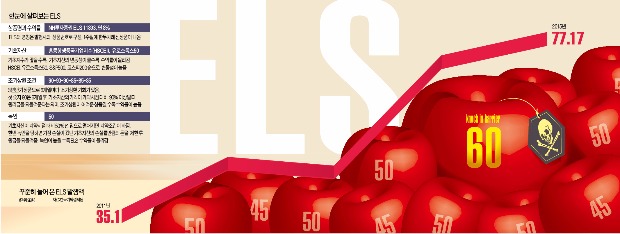

홍콩H지수 폭락에 손실구간 진입 ELS, 녹인 기준선 55~ 60%

50% 이하 ELS에 투자 했다면 원금 손실없이 폭락장 견뎠을 것

기대수익 낮추고 연계지수 하락 허용 폭 넉넉한 상품에 투자 '안전'

녹인 배리어를 낮춰라…기대 수익률을 낮춰라

홍콩H지수 폭락에 손실구간 진입 ELS, 녹인 기준선 55~ 60%

50% 이하 ELS에 투자 했다면 원금 손실없이 폭락장 견뎠을 것

기대수익 낮추고 연계지수 하락 허용 폭 넉넉한 상품에 투자 '안전'

ELS는 기초자산으로 삼는 지수가 3년 이내에 계약 시점의 절반 수준으로 떨어지지 않으면 연 6~7% 안팎의 이익을 낼 수 있는 파생결합상품이다.

시중은행 금리가 떨어지면서 국민 재테크 상품으로 발돋움했다. 하지만 H지수가 폭락하기 시작한 지난해 말부터 ELS에 대한 투자심리가 꽁꽁 얼어붙었다.

전문가들 사이에선 ELS의 안전성을 놓고 설왕설래가 한창이다. 현재로선 함부로 가입해서는 안될 위험한 상품이라는 의견이 우세하다. 지수가 1~2%만 떨어져도 손실구간에 들어간 ELS 물량이 수천억원어치 늘어날 만큼 상황이 긴박해지면서 강경론에 힘이 실린 것이다. 하지만 ELS 옹호론도 만만찮다. 상품에 대해 충분히 이해하고 잘만 활용하면 여전히 매력적인 상품이란 주장이다.

ELS는 중위험·중수익 재테크 수단으로 알려져 있지만 상품마다 위험의 정도가 천차만별이다. ELS가 얼마나 위험한지를 알 수있는 지표 중 하나가 ‘녹인 배리어(knock-in barrier: 손실구간 진입 시점)’다.

상품 설명서 녹인 배리어 항목엔 대개 45에서 60 사이의 숫자가 들어간다.

‘녹인 45’는 기초자산의 가격이 계약 시점보다 55% 이상 떨어지지 않으면 약속된 원리금을 준다는 뜻이다.

녹인 자리에 적혀 있는 숫자가 60이 되면 계약 시점 대비 지수 하락폭 허용 범위가 40%로 줄어든다. 녹인 배리어가 높은 위험한 상품일수록 수익률이 후하다.

더 큰 위험을 감내하는 대가를 수익률로 보상하는 것이다. 기초자산과 상환구조가 똑같다고 가정하면 녹인 45 상품과 60 상품의 이율 차이는 연 2~3%포인트에 달한다.

이번에 손실구간에 진입한 ELS 상품들은 녹인 기준선이 55에서 60 사이다. H지수 최고점이었던 지난해 5월26일(14,801.94)에 ELS를 가입했다 하더라도 녹인 배리어가 50인 상품을 골랐다면 피해를 입지 않았다는 얘기다. 수익률에 욕심내지 않고 안전을 도모하는 전략이 먹혀든 셈이다.

ELS 투자 경험이 많은 투자자들 대부분은 기초자산으로 활용되는 지수가 비쌀 때를 피해 녹인 배리어 50 이하 상품만 고른다는 원칙을 고수하고 있다. 지수가 낮을 때 하락 허용 범위가 넉넉한 상품을 골라야 3~5년에 한 번씩 나타나는 폭락장을 손실 없이 넘길 수 있다고 판단한 것이다.

상품에 명시된 녹인 배리어를 지수에 적용해 본 뒤 가입 여부를 결정하는 투자자들도 많다. ELS가 허용하는 지수 저점이 2011년 글로벌 금융위기 때의 저점(H지수는 6800선 안팎)보다 낮을 때만 투자에 나선다는 설명이다.

송형석 기자 click@hankyung.com