ING생명 매각작업 속도 낸다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

알리안츠 이어 또 주인 찾는 생명보험사

안방보험 등 중국 투자자 관심

대주주 MBK의 고가 요구가 변수

안방보험 등 중국 투자자 관심

대주주 MBK의 고가 요구가 변수

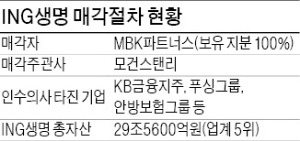

19일 투자은행(IB)업계에 따르면 ING생명 매각주관사인 모건스탠리는 최근 잠재적 인수후보들에 인수 의사를 묻는 태핑(사전조사) 작업에 착수했다. 매각 측이 접촉한 잠재적 인수후보는 KB금융지주와 알리안츠생명 인수에 관심을 보였던 중국계 전략적 투자자(SI)인 것으로 알려졌다. 알리안츠생명을 인수한 안방보험도 관심을 보이고 있다.

ING생명의 주인은 국내 최대 사모펀드인 MBK파트너스다. 2013년 ING생명 본사로부터 한국법인 지분 100%를 1조8400억원에 사들였다. 당시 ING생명을 인수하면서 금융위원회에 2년 내 회사를 재매각하지 않겠다는 조건을 달았다. MBK파트너스는 이 매각 제한 시점이 풀리면서 올해 초 모건스탠리를 매각주관사로 선정하고 매각작업에 착수했다.

MBK파트너스는 지난 2년간 ING생명의 몸값을 높이기 위해 실적 개선에 주력했다. ING생명의 총자산은 지난해 말 기준 29조5600억원이다. 인수 당시였던 2013년 12월 기준(23조8928억원)보다 5조6000억원 정도 늘었다. 영업이익도 같은 기간 1616억원(2013년 기준)에서 3137억원으로 증가했다. ING생명의 지급여력비율(RBC비율)은 작년 말 기준 324.9%로 높은 편이다.

하지만 IB업계는 ING생명 매각이 쉽지 않을 것으로 전망하고 있다. 최근 접촉한 기업 상당수가 신중한 태도를 보이고 있기 때문이다. 가장 큰 걸림돌은 높은 매각 금액이다. 한 업계 관계자는 “태핑에 들어갔던 기업이 제시받은 금액은 3조~4조원 수준”이라며 “알리안츠생명이 달랑 35억원에 팔리면서 시장에서는 2조원 중반도 비싸다는 반응이 나오고 있다”고 말했다.

2020년 국제 보험회계기준(IFRS4) 2단계, 유럽형 재무건전성 감독기준(솔벤시Ⅱ)의 도입도 변수다. 부채에 대한 시가평가를 주요 골자로 한 새로운 회계기준과 감독기준을 도입하면 보험사들이 추가로 쌓아야 할 책임준비금 부담이 커지기 때문이다. 알리안츠생명이 35억원의 헐값에 중국 안방보험에 매각된 것도 새로운 국제회계기준 도입의 영향을 받았다. 보험업계 관계자는 “하지만 PCA생명, KDB생명 등 ING생명보다 규모가 작은 보험 매물도 함께 투자자를 찾고 있어 매각 협상이 쉽지 않을 것”이라고 말했다.

김태호/이지훈 기자 highkick@hankyung.com