녹십자, 첫 회사채 수요예측에 5700억 몰려

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"최대 1500억 발행 검토"

미국 진출 앞두고 자금확보

미국 진출 앞두고 자금확보

녹십자는 충북 오창 혈액제제 공장과 전남 화순 백신공장 증설 등 연구개발 및 신규 시설투자를 위해 1000억원 규모 회사채를 발행한다고 18일 발표했다. NH투자증권이 주관사며 회사채 발행일은 오는 26일이다.

한국기업평가와 나이스신용평가는 녹십자의 첫 회사채를 ‘AA- 안정적’이라고 평가했다. 이는 국내 제약사 중 가장 높은 신용등급이다.

이번 회사채 발행은 미국 등 글로벌시장 진출을 앞두고 생산시설과 연구역량을 강화하기 위한 조치다. 녹십자가 개발한 혈액제제 의약품은 연말께 미국 식품의약국(FDA)의 승인을 앞두고 있다. 캐나다에서는 북미 시장을 겨냥한 자체 혈액제제 공장을 짓고 있다.

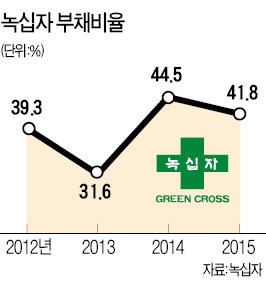

지난해 처음 매출 1조원을 돌파한 녹십자는 혈액제제와 백신 분야에 특화된 제약사다. 2015년 매출에서 혈액제제와 백신제제가 각각 39%, 29%를 차지했다. 지난해 말 순차입금이 194억원에 그치는 등 재무구조도 안정적이다.

이날 기관투자가 대상의 수요예측(사전 청약) 마감 결과, 녹십자 회사채에 총 5700억원의 수요가 몰렸다. 500억원 규모 3년물에 4100억원, 5년물 500억원에 1600억원이 들어왔다. 녹십자는 이 같은 수요예측 결과를 반영해 회사채 발행금액을 최대 1500억원까지 늘리는 방안을 검토 중이다.

김형호 기자 chsan@hankyung.com

ADVERTISEMENT

ADVERTISEMENT