호텔롯데, 3년 만에 회사채 공모한다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

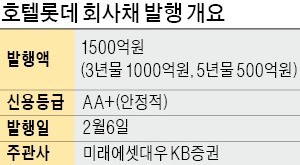

1500억…25일께 수요예측

12일 투자은행(IB) 업계에 따르면 호텔롯데는 다음달 6일 1500억원 규모 회사채를 발행할 계획이다. 3년물(1000억원)과 5년물(500억원)로 나눠 발행한다. 미래에셋대우와 KB증권이 공동으로 대표 주관을 맡고 있다. 기관투자가를 대상으로 한 수요예측(사전 청약)은 이르면 오는 25일 이뤄질 예정이다.

호텔롯데는 2013년 11월을 마지막으로 국내 공모 회사채시장에서 모습을 감췄다. 이후 사모사채나 기업어음(CP) 등을 통해 필요 자금을 마련해왔다. 지난해 롯데그룹의 경영권 분쟁과 검찰 수사 이후 만기가 짧은 CP 발행 위주로 자금을 조달했다.

이번에 조달한 자금은 단기 차입금 상환과 운영자금 등에 쓰일 전망이다. 호텔롯데는 올 상반기 내로 CP 8500억원, 사모사채 2500억원, 전자단기사채 700억원을 갚아야 한다. 이 중 CP 4200억원과 전자단기사채 700억원은 다음달 만기가 도래한다. IB 업계는 호텔롯데가 지난해 중단한 기업공개(IPO)를 언제 추진할지 불확실한 상황에서 필요 자금을 미리 확보하기 위해 회사채를 발행하는 것으로 보고 있다.

IB업계 관계자는 “IPO 이전에 상대적으로 만기가 긴 회사채를 발행해 미리 자금을 확보하려는 모습”이라고 분위기를 전했다.

호텔롯데의 신용등급은 ‘AA+(안정적)’로 10개 투자등급 중 두 번째로 높다. 그동안 발행한 공모 회사채는 모두 만기가 지났기 때문에 시중에서 거래되는 채권은 없다. 이 회사와 신용등급이 같은 롯데쇼핑 롯데제과 롯데칠성음료 등 롯데그룹 계열사의 3년물 금리(지난 11일 기준)는 연 1.911~1.989% 수준이다. 5년물의 경우 연 2.194~2.3%다. 가장 낮은 곳은 롯데제과다.

김진성 기자 jskim1028@hankyung.com