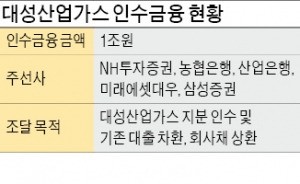

8일 투자은행(IB)업계에 따르면 MBK파트너스는 대성산업가스 인수금액 약 2조원(순차입금 포함) 중 1조원을 인수금융을 통해 조달키로 했다. 이 중 약 6000억원은 대성산업가스의 기존 시설담보대출과 신용대출 차환, 만기도래 회사채 상환 등에 쓴다. 나머지 4000억원은 MBK파트너스가 설립하는 특수목적회사(SPC)가 차입해 대성산업가스 지분 매입 등에 사용한다. MBK파트너스는 지난달 24일 대성산업가스 지분 100% 인수를 위한 주식매매계약(SPA)을 기존 최대주주인 골드만삭스PIA 등과 체결했다.

대성산업가스에 투입되는 6000억원 규모 대출은 NH투자증권, 농협은행, 산업은행 등이 자금 조달을 책임지고 있다. 국민은행, KEB하나은행 등 기존 거래 은행들도 차환에 참여하기 위해 입질하고 있는 것으로 알려졌다. SPC에 들어가는 4000억원의 인수 금융은 NH투자증권, 삼성증권, 미래에셋대우 등이 공동 주선사로 투자자를 모으고 있다. 지방행정공제회, 과학기술인공제회 등 공제회들과 7~8개 보험사가 투자를 검토하고 있는 것으로 알려졌다.

한 공제회 관계자는 “대성산업가스는 매출의 70%가 15년 이상 장기공급 계약을 맺은 대기업들로부터 발생한다”며 “실적이 꺾여 원리금을 갚지 못할 위험이 거의 없다”고 말했다. 국내 산업가스업계는 대성산업가스를 비롯해 독일 린데, 미국 에어프로덕트 등 3개사가 과점 시장을 형성하고 있다. IB업계 관계자는 “산업가스의 원재료는 공기여서 고정비 이외에는 비용이 거의 들지 않는다”며 “현금창출능력을 나타내는 상각전 영업이익(EBITDA)이 매출의 20% 이상”이라고 말했다.

대성산업가스 인수금융은 2015년 MBK파트너스의 홈플러스 인수 이후 국내 인수합병(M&A) 시장에 모처럼 나온 조(兆) 단위 투자라는 점도 기관투자가들이 몰린 이유다. 한 보험사 관계자는 “대성산업가스 인수금융은 선순위 대출 금리만 연 5%에 육박하는 등 위험 대비 수익률이 높은 편이어서 투자 매력이 있다”고 설명했다.

이동훈/유창재 기자 leedh@hankyung.com

![[마켓PRO] 美증시 고수들, 테슬라 사고 팰런티어는 팔았다](https://img.hankyung.com/photo/202502/01.39119666.3.jpg)