한진, 회사채 수요예측서 또 '쓴맛'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

300억 모집에 220억만 청약

4개월 만에 회사채 발행에 나선 한진이 이번에도 수요예측(기관투자가 사전 청약)에서 모집금액을 모두 채우지 못했다.

9일 투자은행(IB)업계에 따르면 한진이 지난 8일 1년 만기 회사채 300억원어치를 발행하기 위해 기관투자가를 대상으로 벌인 수요예측에 총 220억원의 청약이 들어왔다. 증권사 두 곳이 소매판매(리테일)를 위해 매수주문을 낸 것이 전부였다. 단 한 건의 청약도 받지 못한 작년 10월 말에 이어 또 한 번 ‘고배’를 마셨다.

수익성 악화에 대한 우려가 컸다는 평가다. 한진은 작년 153억원의 영업손실을 내며 적자전환했다. 해운·하역사업에서만 87억원의 영업적자가 났다. 이 사업 실적에 상당 부분 기여했던 한진해운이 무너진 타격이 컸다. 새 해운사를 고객으로 유치해도 한진해운과 거래할 때만큼 수익을 내긴 어렵다는 의견이 많다.

자회사인 한진해운신항만과 관련해 대규모 자금이 들어갈 수도 있다는 우려도 한몫했다. 이 같은 이유로 작년 한진의 신용등급(BBB+) 전망은 ‘안정적’에서 ‘부정적’으로 바뀌었다.

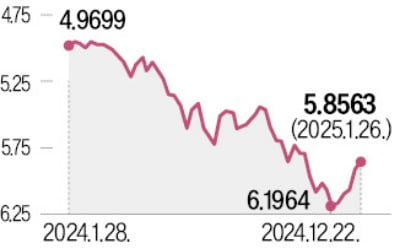

기관들의 외면에 발행금리는 당초 희망했던 범위보다 0.3%포인트 높게 결정됐다. 지난 8일 기준으로 추산하면 연 5.398%다. 시장에선 만기가 짧고 금리가 높은 채권이어서 오는 16일 발행일에 추가 청약이 들어올 수도 있다는 얘기가 나온다.

김진성 기자 jskim1028@hankyung.com

9일 투자은행(IB)업계에 따르면 한진이 지난 8일 1년 만기 회사채 300억원어치를 발행하기 위해 기관투자가를 대상으로 벌인 수요예측에 총 220억원의 청약이 들어왔다. 증권사 두 곳이 소매판매(리테일)를 위해 매수주문을 낸 것이 전부였다. 단 한 건의 청약도 받지 못한 작년 10월 말에 이어 또 한 번 ‘고배’를 마셨다.

수익성 악화에 대한 우려가 컸다는 평가다. 한진은 작년 153억원의 영업손실을 내며 적자전환했다. 해운·하역사업에서만 87억원의 영업적자가 났다. 이 사업 실적에 상당 부분 기여했던 한진해운이 무너진 타격이 컸다. 새 해운사를 고객으로 유치해도 한진해운과 거래할 때만큼 수익을 내긴 어렵다는 의견이 많다.

자회사인 한진해운신항만과 관련해 대규모 자금이 들어갈 수도 있다는 우려도 한몫했다. 이 같은 이유로 작년 한진의 신용등급(BBB+) 전망은 ‘안정적’에서 ‘부정적’으로 바뀌었다.

기관들의 외면에 발행금리는 당초 희망했던 범위보다 0.3%포인트 높게 결정됐다. 지난 8일 기준으로 추산하면 연 5.398%다. 시장에선 만기가 짧고 금리가 높은 채권이어서 오는 16일 발행일에 추가 청약이 들어올 수도 있다는 얘기가 나온다.

김진성 기자 jskim1028@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)