중국 오크마, 동부대우전자 지분 49% 인수 추진

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

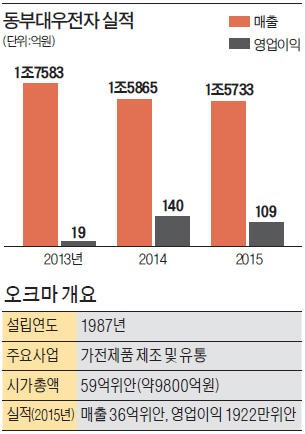

중국서 냉장고 판매 1위

동부대우 영업망 활용

글로벌 진출 발판 노린 듯

동부대우 영업망 활용

글로벌 진출 발판 노린 듯

14일 투자은행(IB)업계에 따르면 오크마와 자베즈파트너스는 동부대우전자 지분 49.4%를 인수하기 위해 동부그룹 및 FI들과 협상에 들어갔다. 예상 거래금액은 1800억원 안팎이다. 남은 지분 50.6%는 1대 주주인 동부하이텍(18.4%)을 비롯해 김준기 동부그룹 회장(9.2%), (주)동부(6.6%), 동부라이텍(1.8%) 등 동부그룹이 나눠 보유하고 있다.

49%가 넘는 지분이지만 오크마가 경영권이 없는 지분을 사들이려는 것은 해외사업 확장전략에 따른 것으로 알려졌다.

동부대우전자는 40여개국에 6개 생산법인과 30여개 판매법인을 확보하고 있다. 동유럽과 남미 등에서는 과거 대우그룹 시절 형성된 상표 가치도 여전한 것으로 알려졌다.

1987년 설립된 오크마는 중국 내수 시장을 기반으로 성장해 왔다. 2013년까지 15년 연속 중국 내 냉장고 판매 1위를 차지하는 등 현지 위상도 튼튼한 편이다.

2000년 상하이증시에 상장했으며 시가총액은 지난 13일 종가 기준으로 59억위안(약 9800억원)이다. 2015년 매출은 36억위안(약 6000억원), 영업이익은 1922만위안(약 32억원)을 기록했다. 매출은 큰 변동이 없지만 영업이익은 2012년 사상 최대 규모인 1억6500만위안(약 275억원)을 달성한 뒤 급격히 감소하고 있다. 중국 시장에 글로벌 업체들이 진출하며 경쟁이 치열해져서다.

이 때문에 해외에서 새로운 성장동력을 찾기 위해 적당한 매물을 물색하던 중 동부대우전자를 주목하게 됐다는 후문이다. 투자은행(IB)업계 관계자는 “오크마의 동부대우전자 지분 투자는 적은 비용으로 해외 사업 확장에 나설 수 있는 좋은 기회가 될 것”이라고 말했다.

동부그룹도 재무적투자자(FI)와의 재무 약정 부담을 해소하고 시설투자 등을 받기 위해 FI를 전략적 투자자(SI)로 교체할 필요성을 느끼고 있던 차였다. 동부대우전자의 2015년 매출은 전년과 비슷한 1조5733억원을 기록했지만 영업이익은 22% 감소한 109억원에 그쳤다. 당기순손실 폭은 전년 대비 네 배 늘어난 239억원을 기록했다.

더욱이 동부그룹은 과거 대우전자를 인수할 당시 KTB프라이빗에쿼티(PE)등 FI에 2018년까지 기업공개(IPO)를 못 할 경우 투자금에 연간 8%의 이자를 붙여 되사주기로 약정한 상태다. 사실상 IPO가 어려운 상황에서 FI들의 지분을 받아줄 다른 투자자를 찾지 못하면 FI들의 투자 원금 1356억원에 연 8%의 4년치 이자를 얹어 돌려줘야 한다. 이 금액이 대략 1800억원 안팎이다.

협상의 관건은 오크마가 동부그룹에 요구하고 있는 풋옵션이다. 자신이 기대한 만큼 동부대우전자의 실적이 나아지지 않을 경우 투자 원금에 일정 수익률을 붙여 되사달라는 것이다. 또 향후 동부그룹의 자금 사정이 나빠져 이 같은 풋옵션 실행이 불가능해지면 동부그룹이 보유한 50.6%의 지분까지 포함해 동부대우전자 지분 전체를 외부에 매각하는 조건을 요구하고 있다.

이번 거래가 성사되기 위해서는 사드 배치로 인한 중국 정부의 한국 기업 투자 금지 등의 걸림돌을 넘어야 한다.

업계에서는 이번 지분 매각이 불발하면 기존 FI들이 동부대우전자 지분 100% 매각에 나설 가능성이 높다는 전망을 내놓고 있다. 2013년 동부그룹과 주주 간 계약을 체결할 때 회사의 순자산이 1800억원 이하로 떨어질 경우 동부그룹이 보유한 지분까지 포함해 매각하기로 합의했기 때문이다. 지난해 당기순손실이 반영되면 현재 동부대우전자의 순자산은 1800억원을 밑돌 가능성이 있다는 관측이다.

이동훈/김태호 기자 leedh@hankyung.com

!["HBM 좋지만…" 증권가 'SK하이닉스 목표가' 낮추는 이유 [종목+]](https://img.hankyung.com/photo/202411/ZA.38418137.3.jpg)