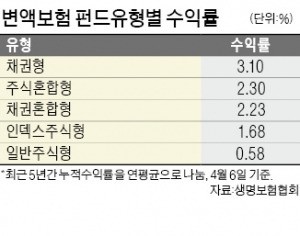

유형별로는 채권형이 1위…주식혼합형·채권혼합형 순

1년에 4번 갈아탈 수 있지만 조기해약은 신중히 판단해야

10년 넘겨야 이자소득세 비과세

변액보험이란 보험료를 주식과 채권 등으로 구성된 펀드에 투자한 뒤 나온 수익률로 보험금을 결정하는 상품이다. 펀드 투자 비중에 따라 채권형, 혼합형, 주식형으로 나뉜다. 혼합형은 다시 주식형과 채권형으로, 주식형도 일반형과 인덱스형으로 구분된다.

반면 주식형 펀드인 인덱스주식형은 연평균 1.68%, 일반주식형은 연평균 0.58%에 그쳤다. 조사 기간에 코스피지수가 2030선에서 2150선으로 소폭 오르는 데 그친 탓이다. 설정일이 5년 이상 된 110개 주식형펀드 중 누적수익률이 마이너스를 기록한 펀드가 30개나 되는 것도 이 때문으로 분석됐다.

◆채권형 교보, 주식혼합형 푸르덴셜

보험사별 변액보험 펀드운용 성적을 살펴보면 채권형에선 교보생명이 수익률 연평균 3.90%로 1위를 차지했다. 2위는 메트라이프생명으로 연평균 3.89%였다. 주식혼합형에선 1위부터 3위까지 모두 푸르덴셜생명이 차지했다. 특히 1위를 기록한 ‘롱텀밸류혼합형’의 수익률은 연평균 6.92%로 전체 변액보험 펀드 중 가장 높았다. 채권혼합형에선 미래에셋생명의 ‘배당주안정자산배분형’이 연평균 4.43%로 1위에 올랐다. 일반주식형에선 하나생명의 ‘주식성장형’이 연평균 3.1%로 가장 성과가 좋았다.

전문가들은 변액보험의 경우 1년에 네 번까지는 수수료 없이 펀드를 바꿔탈 수 있는 만큼 펀드 수익률을 주의 깊게 살펴봐야 한다고 조언한다. 보통 보험사는 변액보험 가입자에게 최대 10개 내외의 펀드를 선택할 수 있도록 하고 있다.

다만 수익률이 떨어진다는 이유로 변액보험을 조기에 해약할 때는 신중하게 판단해야 한다. 보험사는 가입자가 낸 보험료에서 인건비와 수수료 격인 사업비 등을 제한 금액을 투자한다. 변액보험은 사업비 비중이 전체 보험료의 11% 수준으로 알려져 있다. 이 때문에 통상 가입기간 7년을 넘겨야 가입자가 낸 원금만큼 환급금을 받을 수 있는 것으로 알려져 있다. 또 변액연금보험과 같은 저축성 상품은 10년 이상 유지해야 이자소득세 비과세 혜택을 누릴 수 있다.

한 보험사 관계자는 “변액보험을 7년 이상 유지하는 비율이 약 30%에 불과하다”며 “변액보험 가입 전에 보험료를 장기간 납입할 수 있는지를 충분히 고려해야 한다”고 조언했다.

■ 변액보험

계약자가 납부한 보험료를 주식 채권 등에 투자한 뒤 운용 실적에 따라 성과를 돌려주는 보험 상품. 보장 종류와 지급 방식에 따라 변액종신보험, 변액연금보험, 변액유니버설보험 등으로 나뉜다.

박신영 기자 nyusos@hankyung.com

![[단독] 올해 車보험료 0.5~1% 내릴 듯…손보사 '상생금융' 동참](https://img.hankyung.com/photo/202501/99.20666281.3.jpg)

![[홍석환의 인사 잘하는 남자] 기업의 핵심 가치](https://img.hankyung.com/photo/202501/99.21999641.3.jpg)