현대로보틱스, 성장성 부각

오일뱅크 등 알짜 자회사도 '든든'

현대일렉트릭·건설기계

주가 저평가…상승여력 충분

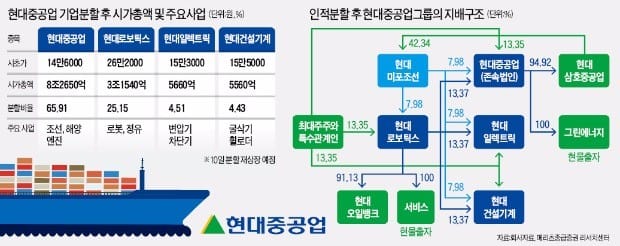

지난 3월30일 분할 준비 작업을 위해 거래가 중단되기 전 현대중공업의 종가는 16만5000원이었다. 기업 분할에 따른 지배구조 개편과 조선업황 개선 전망에 3개월간 11.86% 오른 주가였다. 사별 분할 비율에 따른 시가총액을 발행주식 수로 나눈 시초가는 현대중공업 14만6000원, 현대로보틱스 26만2000원, 현대일렉트릭 15만3000원, 현대건설기계 15만5000원이다. 재상장 호가 범위는 개시 기준 시초가의 50~200%에서 결정된다.

메리츠종금증권은 8일 4개사로 분할 상장 후 시가총액 합계가 19조9000억원까지 불어날 수 있다고 예상했다. 분할 전 현대중공업의 시가총액은 12조5400억원이었다. 김현 메리츠종금증권 연구원은 “엔진부문에서 경쟁력을 갖춘 현대중공업은 조선업 회복의 혜택을 볼 것”이라며 “현대로보틱스의 성장 잠재력에 대한 기대도 크다”고 평가했다. 이어 “현대건설기계는 신흥시장에서 강점을 가졌고 현대일렉트릭은 전기전자 시장 성장의 효과를 누릴 것”이라고 예상했다.

징검다리 연휴가 끝나는 10일 거래를 시작하는 만큼 상승 탄력이 더 클 것이라는 관측도 있다. 외국인 투자자의 자금이 유입되면서 코스피지수가 연일 사상 최고치 기록을 쓰는 등 주식시장의 흐름이 좋은 데다 지난달 27일 발표한 1분기 ‘깜짝 실적’도 힘을 실어줄 수 있어서다. 분할 전 현대중공업의 올 1분기 연결 기준 영업이익은 6187억원으로 전년 동기보다 90.3% 늘었다. 컨센서스(증권사 추정치 평균)인 3563억원을 73.65%나 웃도는 규모였다.

◆“일렉트릭·건설기계 저평가”

분할 상장하는 4개 회사 중 최선호주에 대한 시각은 엇갈렸다. NH투자증권은 현대로보틱스를, 유진투자증권은 현대일렉트릭과 현대건설기계를 유망주로 꼽았다. 현대중공업은 업황이 나아지고 있지만 회복 속도와 강도가 여전히 약해 당분간 수익이 크게 개선되기는 어려울 것이라는 게 증권사들의 공통된 의견이었다.

지주회사가 될 현대로보틱스는 정유회사인 현대오일뱅크(지분율 91.13%)와 선박을 수리하는 현대글로벌서비스(100%)를 자회사로 두고 있다. 유재훈 NH투자증권 연구원은 “두 자회사는 든든한 현금창출원”이라며 “로봇 사업의 핵심기술인 제어기술을 독자개발한 국내 최대 로봇회사 현대로보틱스의 성장을 뒷받침해줄 수 있을 것”이라고 말했다. 23종의 산업용 로봇 라인업을 갖추고 있는 현대로보틱스는 2021년까지 제품군을 100종으로 확대할 계획이다. 유 연구원은 이 회사의 목표주가를 32만2000원으로 잡았다.

유진투자증권은 저평가에 주목했다. 대표적 주가 평가지표 중 하나인 주가순자산비율(PBR·주가/주당순자산)을 보면 현대일렉트릭은 0.7배, 현대건설기계는 0.71배로 1배를 밑돈다. 이상우 유진투자증권 연구원은 “기계업종 내 LS산전(PBR 1.45배) 두산인프라코어(0.96배) 등과 비교했을 때 낮은 수준”이라며 “분할 과정에서 저평가된 상태로 상장하는 만큼 주가 상승 여력이 크다”고 했다. 유진투자증권은 현대일렉트릭 34만원, 현대건설기계 28만원을 목표주가로 제시했다.

윤정현 기자 hit@hankyung.com