[이심기의 굿모닝 월스트리트] 서브프라임의 악몽은 잊어라…사상 최대 가계부채에도 금리인상 영향 없어

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

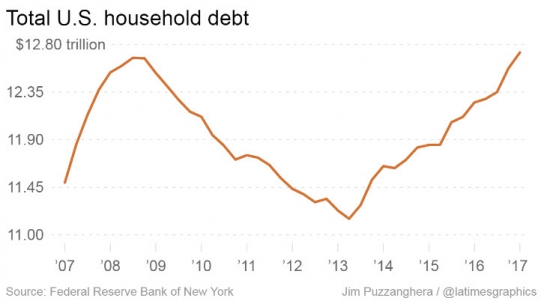

미국의 가계부채가 역대 최대 규모를 기록했지만 미국 중앙은행(Fed)의 기준금리 인상 속도에는 영향을 미치지 못할 것으로 분석됐다. 오히려 기준금리 인상이 소비를 증가시키는 요인이 될 것이라는 전망까지 제기됐다.

최근 뉴욕연방은행은 1분기말 기준 미국의 가계부채가 규모가 12조7300억달러로 지난해말보다 1.2% 늘었다고 발표했다. 이는 글로벌 금융위기 직전의 12조6800억달러를 넘어서는 것으로 역대 최대 규모다.

금융시장에서는 기준금리 인상이 자칫 가계부채의 부실로 이어질 수 있다는 우려와 함께 Fed가 기준금리 인상속도를 조절할 수 있다는 분석이 제기됐다. 뉴욕연방은행은 그러나 가계부채의 연체율이 소폭 상승하고 있지만 대출 리스크가 안정적으로 관리되고 있다며 이같은 가능성을 일축했다. 지난 3월말 기준 가계부채의 ‘90일 이상’ 연체율은 3.4%로 지난해 12월말의 3.3%보다 비교해 큰 변화가 없었다. 총 연체율은 4.8%로 작년말과 같은 수준을 유지하고 있다.

부문별로 보면 주택담보 신용대출과 자동차대출의 연체율은 변동이 없었다. 다만 모기지 대출이 0.1%포인트, 신용카드대출이 0.4%포인트 각각 상승했다. 학자금대출 연체율은 0.2%포인트 하락했다. 뉴욕연은 관계자는 “30~60일 연체된 모기지대출이 90일 이상 연체로 넘어가는 비율이 꾸준히 낮아지고 있다”며 “모기지대출은 계속 안정화되는 모습을 보이고 있다”고 전했다.

전문가들도 “부채가 늘어나는 게 축하할 일은 아니지만 경고음을 울릴 상황도 아니다”고 분석했다. 미국 소비자들의 신용점수가 상승해 대출이자 부담이 줄면서 가계부채의 건전성이 크게 개선되고 있다는 설명이다. 한국은행 뉴욕사무소 관계자는 “다만 자동차대출과 카드대출의 연체율 추이는 계속해서 주의깊게 모니터링 할 필요가 있다”고 지적했다.

월가의 투자분석가들도 가계부채 잔액의 증가와 연체율의 상승에도 불구하고 Fed의 금리인상을 제약하는 요인으로까지는 작용하지 않을 것으로 보고 있다. 이는 기준금리 인상이 가계의 이자비용 부담을 가중시키기보다는 순이자 소득의 증가로 이어져 오히혀 소비가 늘어날 것이라는 전망에 따른 것이다. Fed의 2015년말 분석자료에 따르면 가계부문은 금융위기 이후 디레버리징(부채축소), 대출요건 강화 등에 따른 모기지대출 감소분이 학자금대출 상승분 등을 상쇄해 순자산 보유가 늘어났다.

골드만삭스는 이를 바탕으로 “기준금리 인상이 정부지출과 기업투자의 감소 요인으로 작용하겠지만 가계의 소비는 늘어나면서 금리인상의 부정적 영향을 상쇄시킬 것”이라고 분석했다. 이는 지난 4월 이후 추가로 1.5%포인트의 기준금리 인상을 가정한 분석이다. 또 모기지대출중 고정금리 대출비중이 84%로 매우 높아 금리상승에도 불구하고 이자비용 증가는 소폭에 그칠 것으로 예상했다.

다만 연방정부의 경우 채무상환비용이 늘어 정부지출이 감소하면서 향후 4년간 국내총생산(GDP)를 0.1~0.2%포인트 낮추는 요인으로 작용할 전망이다. Fed의 금리인상에도 불구하고 기업의 고정투자 감소는 미미한 수준에 그칠 것으로 예상됐다.

뉴욕=이심기 특파원 sglee@hankyung.com

![[속보] 백악관 "트럼프, 완전한 북한 비핵화 추구할 것"](https://img.hankyung.com/photo/202501/AD.39335546.3.jpg)

![트럼프 "훨씬 더 큰 관세" 위협에 달러가치 다시 강세 [글로벌 관세전쟁]](https://img.hankyung.com/photo/202501/01.39345861.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)