SK(주), SK증권 공개 매각한다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

지분 10% 8월말까지 매각

브랜드·고용 승계할 인수자 물색

성공땐 SK그룹 금융계열사 전무

브랜드·고용 승계할 인수자 물색

성공땐 SK그룹 금융계열사 전무

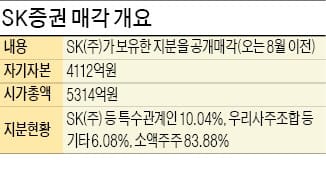

8일 투자은행(IB)업계에 따르면 SK그룹 지주사인 SK(주)는 SK증권 보유지분 10.04%를 매각하기로 하고, 삼정KPMG 회계법인을 매각 주관사로 선정했다. 소액주주들이 전체 지분의 83.88%를 보유한 덕분에 SK(주)는 10% 안팎의 지분으로 경영권을 행사하고 있다.

SK증권은 이날 긴급 임원회의를 열고 SK(주)의 공개 매각 방침에 따른 후속 조치를 논의한 것으로 전해졌다. IB업계 관계자는 “SK증권 임직원에 대한 고용 승계와 향후 성장을 이끌 수 있는 인수자를 찾기 위해 일부 인수 후보만을 대상으로 제한적 경쟁 입찰을 진행키로 한 것”이라고 말했다.

당초 SK그룹 내부에서는 경영자 인수방식(MBO)으로 지분을 매각하거나 우호적인 사모펀드(PEF) 운용사에 지분을 매각하는 방안을 검토한 것으로 알려졌다. 그러나 문재인 정부가 기업 거래의 투명성을 강조하고 있는 점을 감안, 매각 과정의 공정성을 확보하기 위해 공개 매각을 선택한 것으로 전해졌다.

매각 대상 지분 가격은 500억~600억원 선이 될 것으로 업계는 추산하고 있다. 다만 경영권을 안정화하기 위해선 SK(주) 보유 지분을 인수한 뒤 제3자배정 유상증자를 통해 지분율을 30% 수준으로 끌어올려야 하는 만큼 실제 인수금액은 2000억원에 이를 것이란 전망이 나오고 있다.

SK는 매각 후에도 SK 브랜드와 고용을 유지할 수 있는 인수 후보를 선호하는 것으로 알려졌다. 국내외 PEF가 유력하게 거론되는 이유다. 한국투자증권 메리츠종금증권 등 자본금 규모를 키우려는 증권사들도 후보로 꼽힌다. JB금융지주 DGB금융지주 등도 SK증권 인수에 관심이 있는 것으로 알려졌다. 비은행 계열사를 확대해 포트폴리오를 다양화하기 위해서다.

SK(주)는 8월까지 SK증권 지분을 처분해야 한다. 2015년 8월 SK C&C와 SK(주)가 합병하면서 그룹의 지주회사가 됐기 때문이다. 공정거래법상 일반 지주사는 금융사 지분을 보유할 수 없다. 매각이 마무리되면 SK증권은 25년 만에 SK그룹 계열사에서 제외된다. SK증권은 1955년 설립된 신우증권을 모태로 동방증권, 서울투자금융, 태평양증권을 거쳐 1992년 선경그룹(현 SK그룹) 계열에 편입됐다.

매각 주관사는 조만간 잠재적 인수 후보를 대상으로 투자설명서(IM)를 배포할 계획이다. SK(주)가 8월까지 지분을 매각하지 못하면 과징금을 내야 한다.

정소람/유창재 기자 ram@hankyung.com

!["트위치 철수 효과 끝났나"…치지직에 밀린 SOOP 내리막길 [진영기의 찐개미 찐투자]](https://img.hankyung.com/photo/202501/99.39367791.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)