인수보다는 지분투자에 가까운 형태

제한된 지분 탓에 기술확보 어려울 것이라는 관측도

SK하이닉스가 속한 미국 사모펀드(PEF) 베인캐피털 컨소시엄은 도시바 반도체의 지분 51% 안팎만 인수하는 방식으로 우선협상대상자 지위를 따냈다.

SK하이닉스로서는 인수 보다는 지분 투자에 가까운 형태로 도시바 매각에 참여하게 된 것이다. 컨소시움이 인수할 51%의 지분 중 SK하이닉스가 참여하는 부분은 일부에 그친다.

SK하이닉스가 우선협상대상자 지위를 확보한 데에는 도시바와 인수자, 그리고 일본 정부를 모두 만족시킨 '묘수'가 긍정적으로 작용했다.

당초 베인캐피털 컨소시엄은 인수가 1조엔이 조금 넘는 액수를 제안한 것으로 알려져 후순위로 밀리는 듯 했다. 대만 홍하이그룹과 미국 반도체 업체 주도의 브로드컴 컨소시엄은 각각 3조엔과 2조2000억엔을 제시해 유력 후보로 거론됐다.

이후 베인캐피털 컨소시엄은 특수목적회사(SPC)를 설립해 51%의 지분을 취득하고 나머지 49%는 도시바나 도시바 경영진이 보유하도록 한다는 안을 제시했다. 경영권은 확보하지만 도시바의 지분을 남겨 경영에서 완전히 손 떼지 않게 하겠다는 것이다.

뿐만 아니라 SPC에 일본 민관펀드인 산업혁신기구(INCJ), 일본정책투자은행 등을 참여시키고 중국 기업과 자본은 배제한 점도 일본 정부의 만족을 일정 부분 이끌어냈다.

도시바 측은 이날 발표한 성명에서 "(한미일 연합) 컨소시엄이 가치 측면에서나 임직원 고용 승계, 민감한 기술 일본 유지 면에서 가장 좋은 제안을 내놨다"며 우선협상대상자 선정 이유를 밝혔다.

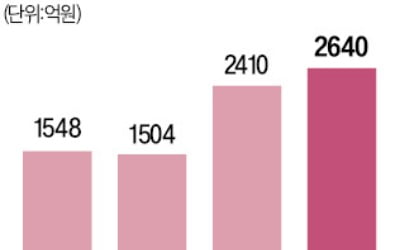

다만 이번 인수와 관련해 SK하이닉스가 도시바 경영에 참여하거나 기술을 확보하는 데에는 어려움이 따를 것이라는 관측이 나온다. SK하이닉스의 자본 기여도가 3000억엔에 그쳐 2조엔 가량인 인수 대금의 15%에 그칠 가능성이 크기 때문이다.

당초 SK하이닉스는 낸드플래시 기술의 원조격인 도시바 인수를 통해 첨단 낸드 기술을 확보해 업계 유력 강자로 떠오를 수 있을 것으로 기대를 모았다. 하지만 SK하이닉스의 영향력이 제한되면서 이 같은 기대에 먹구름이 꼈다.

두 기업 간 협력·교류 등은 가능하다. 낸드플래시 기술 표준이 2차원(2D)에서 3D로 넘어가는 과정에 도시바의 기술력이 SK하이닉스에 더해지면 경쟁력이 강화될 여지도 있다. 또 도시바가 중국 업체에 인수되지 않아 설비투자 경쟁과 가격 하락 리스크를 피하게 된 것도 SK하이닉스에 호재로 작용할 것으로 보인다.

주식시장도 이 같은 소식에 화답했다. SK하이닉스는 이날 유가증권 시장에서 전날보다 800원(1.25%) 오른 6만4800원을 기록했다. 장중 한때는 6만6300원까지 올라 신고가를 경신했다.

김소현 한경닷컴 기자 ksh@hankyung.com

기사제보 및 보도자료 open@hankyung.com

![발등에 불 떨어진 트럼프, 젠슨 황 만난다…"中규제 논의" [강경주의 IT카페]](https://img.hankyung.com/photo/202502/01.39370220.3.jpg)

![[속보]트럼프, 백악관서 젠슨 황 엔비디아 CEO 만난다](https://img.hankyung.com/photo/202501/01.39370084.3.jpg)