변액보험 주식 비중 늘리고…공시이율 연동된 연금보험 담아라

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

금리상승기 보험 재테크

보험사가 알아서 자산 굴려주는

일임형 펀드로 수익·안정 '두토끼'

고액자산가는 VIP용 종신보험

직장인은 연금저축보험이 유리

보험사가 알아서 자산 굴려주는

일임형 펀드로 수익·안정 '두토끼'

고액자산가는 VIP용 종신보험

직장인은 연금저축보험이 유리

금리 상승기 변액보험 관리 방법

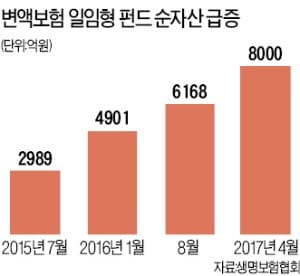

전문가들은 최근 변액보험 상품에서 주식투자 비중을 늘릴 것을 조언한다. 금리 상승기엔 채권 가격이 떨어질 수밖에 없어서다. 특히 변액보험은 연 12회 이내에서 펀드를 변경할 수도 있다. 보험사들은 소비자가 직접 변액보험의 투자 비중을 정하기 힘들다면 보험사가 알아서 자산을 배분해주는 일임형 펀드에 투자하는 변액보험을 대안으로 제시한다. 일임형 자산배분 펀드가 인기를 끄는 이유는 고객이 낸 보험료로 수익을 얻기 위해 보험사가 적극적으로 자산운용을 하기 때문이다.

미래에셋생명 글로벌 MVP시리즈, 삼성 S자산배분형, 알리안츠 팀챌린지자산배분형, ING생명 자산배분형, 신한생명 S라인 자산배분형 등이 있다. 일임형 자산배분 펀드 중에서는 미래에셋생명의 글로벌 MVP시리즈의 점유율이 가장 높다. 6100억원 규모다. 미래에셋생명은 매 분기 고객자산배분위원회에서 수립한 자산배분 전략을 반영해 분기 단위로 모델 포트폴리오를 제시해준다.

다만 전문가들은 변액보험에 가입할 땐 가입 후 10년까지 모집수당 등 사업비를 부담해야 하고 해지 공제가 있다는 점에 유의해야 한다고 설명한다. 단기간에 해지하면 손해가 크기 때문이다. 지난해 법이 개정돼 변액보험도 ‘최저보장 보험금’에 한해 일반 보험과 같은 수준으로 예금자 보호를 받을 수 있다.

세테크도 꼼꼼히 챙겨야

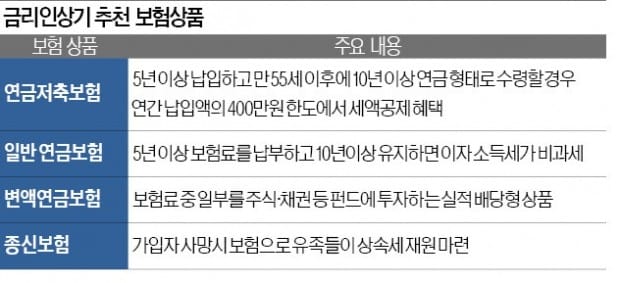

저금리 시대에 이자소득이나 투자수익을 올리기 힘들다면 세금을 아끼는 것도 재테크 방법이다. 특히 고액자산가들은 상속세 절감을 위해 VIP 전용 종신보험에 들기도 한다. 자신이 사망 시 나오는 사망보험금으로 유족이 상속세 재원을 마련할 수 있기 때문이다.

일반 직장인은 연금저축보험에 가입하는 게 유리하다. 연금저축보험은 5년 이상 납입하고 만 55세 이후에 10년 이상 연금 형태로 수령할 경우 연간 납입액의 400만원 한도에서 세액공제 혜택을 받을 수 있다.

2015년부터는 연금저축에 개인형 퇴직연금(IRP)을 합쳐 연간 납입 보험료의 700만원(연금저축은 400만원 한도)까지 세액공제 혜택이 늘어났다.

일반 연금보험은 세액공제 혜택이 없지만 5년 이상 보험료를 납부하고 10년 이상 유지하면 이자소득세 비과세 혜택이 주어져 절세 측면에서 유리하다. 다만 올해 4월부터 저축성 보험의 비과세 조건이 강화된 점은 주의해야 한다.

보험사 재무건전성 살펴봐야

시장금리가 상승하면 보험사의 경영건전성이 악화된다는 점은 유의해야 한다. 질병·상해보험은 최장 100세 만기까지 보장하는 만큼 보험사가 지속가능한 경영을 하고 있는지 살펴야 하기 때문이다.

한국은행은 최근 시장금리가 1.5%포인트 상승하면 보험사 채권평가손실이 29조원에 육박하며 경영건전성이 악화될 우려가 있다고 경고했다. 한국은행은 지난 6월22일 국회에 제출한 금융시장안정보고서에서 제2 금융권 금리 인상 리스크를 점검했다.

보험사들은 시장금리 하락기에 채권 평가이익을 높이기 위해 매도가능채권을 대거 늘렸다. 보험사 보유 채권 중 매도가능채권 비중은 2013년 말 68.6%(186조원)에서 2016년 말 72.1%(235조원)로 급증했다. 한국은행은 시장금리가 1.5%포인트 오르면 채권 평가손실이 28조6000억원에 달한다고 추산했다.

시장금리가 0.5%포인트, 1%포인트 상승하면 각각 9조6000억원, 19조1000억원을 기록할 것으로 예상했다. 이에 따라 보험사들의 지급여력비율(RBC 비율)도 작년 말 240.6%에서 큰 폭으로 떨어질 것으로 전망됐다.

RBC비율이란 보험사가 비상시에 고객에게 약속한 보험금을 내줄 수 있는 체력을 측정하는 지표로 감독당국은 150% 이상을 유지할 것을 권고하고 있다.

박신영 기자 nyusos@hankyung.com

!["비건 자동차 됐어요"…'아이오닉5' 어떻게 변신했길래 [최수진의 나우앤카]](https://img.hankyung.com/photo/202411/01.35863606.3.jpg)