코스피 뜨니 목표전환형펀드도 떴다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

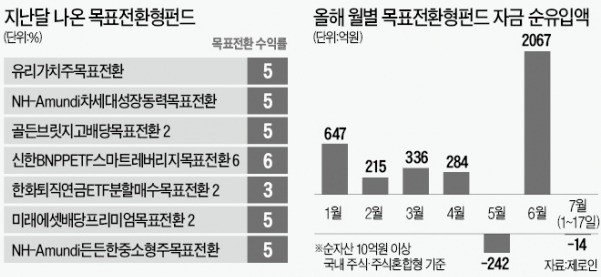

상품 출시 6년 만에 최대

올해 나온 신상품 모두 16개, 투자금 증가…올 3292억 순유입

수익률 도달 땐 채권 비중 높여…손실 가능성 낮추는 구조 '안정적'

전문가들 "연말까지 인기 끌 것"

올해 나온 신상품 모두 16개, 투자금 증가…올 3292억 순유입

수익률 도달 땐 채권 비중 높여…손실 가능성 낮추는 구조 '안정적'

전문가들 "연말까지 인기 끌 것"

◆쏟아지는 목표전환형펀드

18일 펀드평가사 제로인에 따르면 목표전환형펀드 신상품은 지난달에 7종이 나왔다. 올해 나온 신상품은 모두 16개로 2011년(28개) 이후 가장 많다. 투자금도 증가세다. 국내 주식형펀드 시장이 대규모 환매로 몸살을 앓고 있는 가운데 목표전환형펀드(순자산 10억원 이상 국내 주식·주식혼합형 기준)에는 연초 대비 3292억원이 순유입됐다.

유리자산운용이 선보인 지난달 30일 선보인 ‘유리가치주 목표전환펀드’는 수익률이 5%를 넘으면 주식 투자 비중을 40% 이하로 줄이고, 나머지는 국공채, 통화안정채 등에 투자한다. 펀드를 구입할 때 내는 선취판매수수료는 1%이며, 연간 총보수는 설정일로부터 6개월까지는 1.245%, 6개월~1년은 0.795%, 1년 이후에는 0.420%로 떨어진다. 장항진 유리자산운용 리테일마케팅본부장은 “투자자들에게 제시한 수익률을 빨리 달성하지 못하면 회사가 받는 보수도 줄어든다”며 “6개월 안에 5%의 수익을 내고 새로운 펀드를 다시 내놓는 게 목표”라고 말했다.

올해 판매된 일부 목표전환형펀드는 벌써 성공적으로 ‘임무’를 완수하고 채권형펀드로 전환됐다. 삼성자산운용의 ‘삼성대한민국정예기업 목표전환펀드’는 지난 4월28일 설정된 이후 두 달 만에 7%의 수익을 올렸다. 이에 따라 채권 투자 비중을 80% 이상으로 높였다.

◆‘신중모드’ 돌입한 투자자들

“목표전환형펀드가 인기를 끄는 데에는 주가 상승세가 얼마나 이어질 수 있을지 확신하기 어려운 투자자들의 고민이 담겨 있다”는 게 업계 관계자들의 설명이다. 김경일 삼성자산운용 마케팅팀장은 “주식시장 호조에 따른 과실을 얻고는 싶은데 언제 하락장으로 바뀔지 모르니 목표만 달성한 뒤 발을 빼겠다는 고객이 늘어났다”고 설명했다.

목표전환형펀드가 봇물을 이뤘던 2011년에도 지금과 비슷한 현상이 나타났다. 당시에는 2008년 글로벌 금융위기로 1000선 이하로 추락했던 코스피지수가 상승랠리에 돌입하며, 2011년 5월2일 정점(2228.96)으로 치솟았다. 이 해에는 총 28개의 목표전환형펀드 신상품이 선보였다. 그러나 이후 6년간의 박스권(1800~2200) 장세에서는 한해에 0~5개 상품이 나오며 투자자들의 관심에서 멀어졌다.

전문가들은 연말까지 목표전환형펀드 인기가 이어질 것으로 예상했다. 몇몇 자산운용사들은 신상품을 추가로 출시하는 방안을 저울질하고 있는 것으로 전해졌다. 업계 관계자는 “목표전환형펀드라고 해서 손실 가능성이 없는 게 아니며, 증시가 약세로 전환하면 일반 펀드와 같은 위험 부담을 가진다”며 “상승기엔 일반 주식형펀드에 비해 수익성이 떨어질 수 있다는 약점도 있다”고 말했다.

2011년에 나온 목표전환형펀드는 유럽 재정위기 등의 여파로 그해 8월 주가가 급락하면서 수년간 수익률 마이너스 상태가 이어졌다. 이후 최근까지 손실을 만회하지 못한 사례도 있다.

■ 목표전환형펀드

주식에 투자해 일정 수익을 거두면 편입 주식을 처분하고 채권으로 전환해 만기까지 안정적인 수익을 올리는 상품. 보통 연 3~7%의 수익을 올리는 것을 목표로 한다.

박종서 기자 cosmos@hankyung.com

!['파월 쇼크' 딛고 반등 나설까…"연말 기관 비중 조정 기대" [주간전망]](https://img.hankyung.com/photo/202412/ZA.38982839.3.jpg)

!["값만 싼 게 아니었네"…칼 빼든 中 가전업체 신제품 '도발' [조아라의 차이나스톡]](https://img.hankyung.com/photo/202412/01.38962571.3.jpg)

!["1억이 3600만원 됐네"…'김연아 화장품' 대박나더니 지금은 [윤현주의 主食이 주식]](https://img.hankyung.com/photo/202402/01.38824620.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)