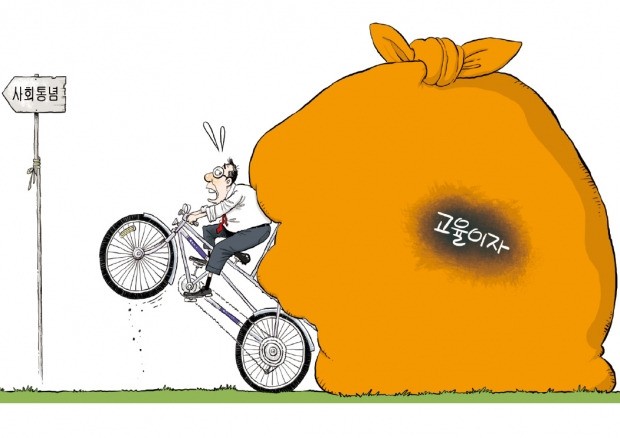

[대한민국을 흔든 판결들] "통념 벗어난 높은 이자는 무효"…무효 정하는 기준 문제 남아

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

<16> 현저하게 고율인 이자약정은 유효한가

(대법원 2007년 2월15일 선고, 2004다50426 전원합의체 판결)

송덕수 < 이화여대 법학전문대학원 교수·한국민사법학회장 >

(대법원 2007년 2월15일 선고, 2004다50426 전원합의체 판결)

송덕수 < 이화여대 법학전문대학원 교수·한국민사법학회장 >

![[대한민국을 흔든 판결들] "통념 벗어난 높은 이자는 무효"…무효 정하는 기준 문제 남아](https://img.hankyung.com/photo/201708/AA.14591514.1.jpg)

그런데 피고가 변제하지 않자, 원고는 피고에게 차용금 1575만원과 약정 이율에 의한 지연손해금 지급을 구하는 이 사건 소를 제기했다. 피고는 이에 대해 약정 이율이 지나치게 높아 사회질서에 반하므로 무효라고 항변했다. 또 피고가 이 사건 전인 1999년부터 2000년 사이에 원고로부터 7차례에 걸쳐 합계 3203만원을 이자 월 40%로 차용했다가 2001년 2월께까지 그 원리금으로 약 1억1000만원을 변제했는데, 위 변제액 중 정당한 이율 범위를 초과하는 금액은 부당이득으로 피고에게 반환돼야 할 것이라고 주장했다. 그 부당이득 반환채권과 피고의 이 사건 차용금 채무를 대등액에서 상계(채권·채무를 대등액에서 소멸시키는 것)해야 한다는 것이다.

“이자 약정 지켜라” vs “너무 높으면 무효”

![[대한민국을 흔든 판결들] "통념 벗어난 높은 이자는 무효"…무효 정하는 기준 문제 남아](https://img.hankyung.com/photo/201708/01.14596522.1.jpg)

통념상 허용 한도 초과하면 ‘무효’

대법원은 두 가지 중요한 판시를 했다. 첫째, 금전 소비대차계약(금전을 빌린 사람이 금전에 대해 반환을 이행할 것을 약속하고 추가적으로 계약사항을 기재한 것)과 함께 이자를 약정하는 경우 양쪽 당사자의 경제력 차이로 그 이율이 당시의 경제적·사회적 여건에 비춰 사회통념상 허용되는 한도를 초과해 현저하게 고율로 정해졌다면 허용할 수 있는 한도를 초과하는 부분의 이자 약정은 선량한 풍속, 기타 사회질서에 위반한 사항을 내용으로 하는 법률행위여서 무효라고 했다.

둘째, 대주가 사회통념상 허용되는 한도를 초과하는 이율의 이자를 약정해 지급받은 것은 우월한 지위를 이용해 부당한 이득을 얻고 차주에게는 과도한 반대급부 또는 기타의 부당한 부담을 지우는 것으로, 그 불법의 원인이 수익자인 대주에게만 있거나 또는 적어도 대주의 불법성이 차주의 불법성에 비해 현저히 크다고 할 것이어서 차주는 그 이자의 반환을 청구할 수 있다고 했다(이런 다수 의견과 달리 소수 의견은 반환청구를 부인한다). 그리고 원심 판결 중 피고들의 패소 부분을 파기하고 그 부분 사건을 원심 법원으로 환송했다.

초과해 받은 이자도 반환해야

우리나라는 1962년 이자제한법을 제정해 약정 이자를 규제해왔다. 그런데 1997년 국제통화기금(IMF)의 지원과 통제를 받으면서 그 법을 폐지했다(1998년 1월13일). 그 후 2002년 8월26일 대부업법이 제정돼 대부업자가 대부하는 경우에 이자율은 한시적이기는 하지만 규제를 받게 됐다(제8조).

그런데 위 소송 사건은 대부업법이 제정되기 전에 발생한 것이어서 그 법 적용을 받을 수 없었다. 물론 이자제한법도 없었다. 따라서 법원이 다르게 판단하지 않으면 엄청난 고율의 이자 약정도 그대로 지켜야 했다. 그런 때 대법원이 이 판결에서 허용할 수 있는 한도를 초과하는 부분의 이자 약정을 무효라고 하고, 나아가 대주가 사회통념상 허용되는 한도를 초과하는 이율의 이자를 약정해 지급받은 경우에 차주는 그 이자의 반환을 청구할 수 있다고 한 것이다. 이와 같은 대법원 판결은 법률이 없는 공백을 명백한 원칙으로 채워준 획기적이고 놀라운 사건이다. 가히 사법(司法)에 의한 입법이라고 할 만하다. 제한 규정은 한시적인 것이기 때문에 더욱 그랬다. 그런데 정부 부처 간 견해 차이로 입법이 되지 못했다.

그런 상황에서 이 판결이 나오자 이자제한법 부활을 반대하던 경제부처도 그 주장을 포기했다. 이자제한법이 없더라도 이 판결에 의해 동일한 결과를 가져오기 때문이다. 이 판결이 있은 지 얼마 안 돼 과거의 이자제한법보다 더 진전된 내용의 새로운 이자제한법이 제정됐다(2007년 3월29일).

그리고 새로 제정된 이자제한법은 ‘채무자가 최고이자율을 초과하는 이자를 임의로 지급한 경우에는 초과 지급한 이자 상당 금액은 원본에 충당되고, 원본이 소멸한 때는 그 반환을 청구할 수 있다’고 규정(제2조 제4항)했다. 위 판결에서 다툰 문제를 입법적으로 해결한 것이다. 그럼으로써 위 판결의 실제적인 의미는 감소했다고 할 수 있다.

그러나 이 판결이 있어서 설사 한시 규정인 대부업법상의 이자 제한 규정이 더 이상 연장되지 않거나 이자제한법이 폐지돼도 차주는 보호될 수 있고, 그렇기 때문에 이자제한법은 폐지되지 않을 가능성이 매우 크다고 생각된다. 즉 이 판결은 이자제한법을 다시 출현시킨 산파역이기도 하면서 해당 법률을 유지시켜주는 버팀목도 되는 것이다.

무효 부분은 사건마다 판단해야

이 판결은 이자 약정이 무효인 경우에 무효 부분과 유효 부분을 어떤 기준으로 결정할 것인지에 대해서는 미해결로 남겨뒀다. 그 결과 앞으로 이 판결에 기대어 이자 약정의 일부를 무효로 판단할 경우에는 법원에서 별도로 그 기준과 범위를 확정해야 한다. 대법원의 이런 태도는 고율 이자 약정 문제의 완결을 바라는 입장에서는 아쉬움이 있을 수 있으나, 다른 한편으로 무효 부분의 판단이 각각의 사건이 발생할 때의 일반적인 경제 사정과 개별적인 경우의 구체적인 사정에 따라 달라져야 한다는 점에서 이해가 된다. 앞으로 판례의 움직임을 지켜볼 일이다.

■ 이자제한법에 정한 최고 이율은 年 25%

현재 법률 중 금전대차의 이자를 제한하는 법률로는 이자제한법과 대부업법이 있다. 이자제한법은 일반 사인 사이의 금전대차에서 이자를 규제하며, 대부업법은 대부업자와 여신금융기관의 이자를 규제한다.

이자제한법에 따르면 금전대차에 관한 계약상 최고이자율은 연 25%를 초과하지 않는 범위에서 대통령령으로 정하는데(제2조 제1항), 현재의 최고이자율은 연 25%다. 그리고 대부업법에 따르면 현재 대부업자가 대부할 때 그 이자율은 연 100분의 27.9를 초과할 수 없고(제8조 제1항, 부칙 제5조 제2항), 여신금융기관도 연 100분의 27.9를 초과해 대부금에 대한 이자를 받을 수 없다(제15조 제1항, 부칙 제5조 제4항). 이들 규정은 2018년 12월31일까지 유효하다(부칙 제2조 제1항).

송덕수 < 이화여대 법학전문대학원 교수·한국민사법학회장 >

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)