[비과세 해외펀드 대세 '중·인·베'⑤·끝] D-3개월, 막차 타야 하는 이유는?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한 자산운용사 관계자는 비과세 해외주식형펀드 투자전략을 묻는 기자에게 "장기투자 및 지역배분 투자에 초점을 맞춰야 한다"며 이같이 조언했다.

올해 말로 가입이 끝나는 비과세 해외주식형펀드는 전용계좌를 개설해 해외투자비중이 60% 이상인 펀드에 투자할 경우 펀드 매매차익과 환차익에 붙는 세금을 면제해주는 상품이다.

통상 해외주식이나 펀드에 투자하면 15.4%의 배당소득세를 내야 하지만 비과세 해외주식형펀드는 1인당 원금 3000만원까지 투자해서 얻은 주식 매매·평가차익에 대한 세금이 면세된다. 정부가 해외 투자 장려 차원에서 지난해 2월 도입해 증권가의 대표적인 절세 상품으로 꼽힌다. 대신 기존 증권사 및 은행 계좌와 별도의 전용계좌를 따로 만들어야 한다.

비과세 혜택은 전 금융사 합산기준으로 3000만원까지 적용되고, 전용계좌 개설일로부터 10년간이다. 정부는 세법을 개정해 해외펀드의 비과세 혜택을 올해 말까지 가입한 펀드에 대해서만 부여하기로 했다.

내년부터는 올해까지 펀드 잔액 기준이었던 비과세 한도가 납입액 기준으로 변경된다. 예를 들면 올해는 3000만원까지 비과세 해외펀드를 넣었다 일부 금액을 덜어낼 경우 3000만원 한도까지 재입금이 가능하다. 그러나 내년부터는 납입액 기준인 만큼 3000만원에서 일부 환매를 한 경우 이미 한도가 다 돼 재투자할 수 없다.

아울러 모든 소득에 대해 비과세 혜택을 받는 상품은 아니란 점을 염두에 둬야 한다. 이자와 배당소득 등 주식거래 이외의 자산에서 발생하는 소득은 15.4%의 세금을 내야하기 때문이다. 또한 해외주식형 펀드의 환헤지로 발생하는 수익도 과세 대상이다. 이에 투자자는 펀드에 가입할 때 환헤지 관련 사항에 대해 검토할 필요가 있다.

범광진 KB자산운용 KB시너지팀 리테일본부 부장은 "비과세 해외펀드라도 발생하는 수익 가운데 이자·배당, 환헤지 과정에서 발생하는 수익은 과세된다는 점을 기억해야 한다"며 "과세 부분에서 이익이 난 경우 세금을 내야 할 수 있기 때문에 가입할 때 환헤지 여부를 잘 알아둬야 한다"고 설명했다.

증시 전문가들은 10년의 절세 혜택을 누릴 수 있다는 점에서 장기 가입을 고려한 다양한 지역 포트폴리오 구성이 바람직하다고 조언했다.

올해 소액으로 여러 펀드에 가입한 뒤 내년부터 추가 납입하는 방식으로 운용할 것을 추천하고 있다. 미래에셋대우, NH투자증권 등 증권사 계좌에서는 상장지수펀드(ETF)도 가입할 수 있는 만큼 한층 다양한 포트폴리오 구성이 가능하다고 귀띔하기도 했다.

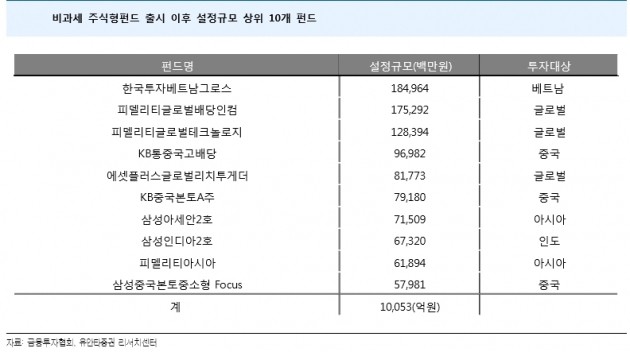

비과세 해외주식형펀드 중 설정 규모가 큰 펀드의 투자 대상은 베트남, 중국, 인도 등 신흥국과 함께 글로벌 증시가 꼽힌다.

김후정 유안타증권 연구원은 "세제혜택기간이 10년으로 길기 때문에 글로벌 증시에 투자하는 펀드와 장기 성장성이 기대되는 베트남이나 중국본토에 투자하는 펀드로 자금 유입이 이어지고 있다"며 "금융상품에 대한 과세가 강화되고 있기 때문에, 투자자 입장에서는 현재 투자 가능한 절세 상품을 놓치지 말아야 한다"고 당부했다.

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)