자영업 대출문턱 높아진다…1억 넘게 빌릴땐 소득 따져

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

LTI 도입하고 '요주의 업종' 지정해 한도관리…상권·업종도 고려

내년부터 자영업자 대출 문턱이 높아진다.

대출 신청이 1억 원을 넘으면 소득 수준에 맞는지 금융회사가 따져보고 돈을 빌려준다.

금융위원회와 금융감독원은 26일 '개인사업자(자영업자) 대출 여신심사 가이드라인'을 도입한다고 밝혔다.

표현은 '가이드라인'이지만, 금융당국이 금융회사들에 제시한 만큼 사실상 강행 규정의 성격을 띤다.

자영업자 대출은 주택담보대출과 달리 총부채상환비율(DTI)·담보인정비율(LTV) 규제가 없다.

그 대신 소득대비대출비율(LTI·Loan To Income ratio)이 도입된다.

LTI는 DTI와 비슷하다.

다만 DTI가 대출 기간 등을 고려한 연간 원리금 상환액을 본다면, LTI는 대출 총액을 본다.

LTI는 사업자대출과 가계대출을 포괄한다.

우선 대출이 1억 원을 넘는 경우 대출자의 LTI를 산출해 여신심사에서 참고 지표로 삼아야 한다.

소득은 해당 자영업의 영업이익을 기준으로 삼는다.

근로소득 등 다른 소득이 있는 자영업자는 합산도 가능하다.

대출이 10억 원을 넘는 대규모 여신은 대출을 취급하기 전에 LTI가 적정한지 따져보고, 심사 의견을 서류에 남겨야 한다.

LTI는 일단 참고 지표로만 쓰이지만, 운영 현황과 규제 필요성 등을 봐서 "향후 관리지표로 활용할지 결정하겠다"고 금융위 손병두 사무처장은 밝혔다.

521조 원에 달하는 자영업자 부채 규모가 좀처럼 안정되지 않거나, 업종별 쏠림 현상과 풍선 효과가 차단되지 않을 경우 강제성 있는 관리지표로 삼겠다는 것이다.

지난해 자영업자의 1인당 평균 대출은 3억2천만 원, 소득은 4천300만 원으로 LTI는 약 7.5배로 집계됐다.

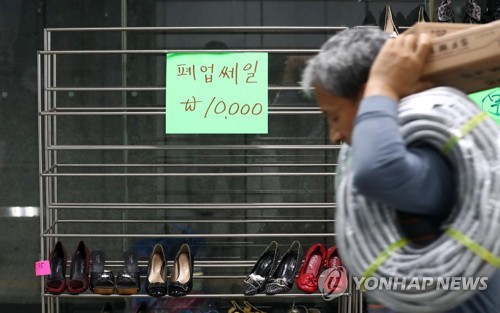

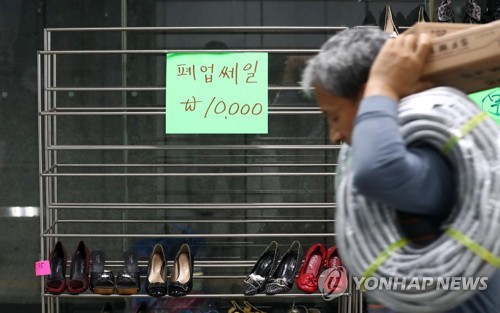

자영업자 부채는 자영업의 업황과도 밀접하게 관련됐다.

특정 업종에 쏠림 현상이 나타나는 경우가 많고, 상권 변화에 민감하기 때문이다.

이에 따라 금융회사는 매년 자영업의 대출 규모와 증가율 등을 고려해 '관리대상 업종'을 3개 이상 정하고 업종별 대출 한도를 설정해야 한다.

업종별 한도를 주기적으로 점검, 한도가 가까워진 분야의 자영업 대출은 취급 기준을 강화해 사실상 돈줄을 조인다.

금융위가 예로 든 한 은행은 업종별 성장 전망치와 전년도 대출 규모를 따져 자영업 대출의 업종별 한도를 배분한다.

이 은행은 올해 부동산임대업, 음식점업, 숙박업 등 3개를 관리대상 업종으로 정해 여신 한도를 뒀다.

상권과 업황을 분석한 결과도 2019년 1월부터 금융회사의 자영업자 여신심사에 반영된다.

과밀 상권, 과밀 업종에 쏠림 현상을 막기 위한 것이다.

일단 중소벤처기업부가 개발 중인 상권 분석 모델을 바탕으로 각 금융회사가 여신심사 방법을 정한다.

획일적 규제 대신 은행 자율을 원칙으로 삼은 데 대해 금융위 이형주 금융정책과장은 "은행이 시스템을 만들고 당국은 점검하는 게 리스크를 줄인다"고 설명했다.

/연합뉴스

내년부터 자영업자 대출 문턱이 높아진다.

대출 신청이 1억 원을 넘으면 소득 수준에 맞는지 금융회사가 따져보고 돈을 빌려준다.

금융위원회와 금융감독원은 26일 '개인사업자(자영업자) 대출 여신심사 가이드라인'을 도입한다고 밝혔다.

표현은 '가이드라인'이지만, 금융당국이 금융회사들에 제시한 만큼 사실상 강행 규정의 성격을 띤다.

자영업자 대출은 주택담보대출과 달리 총부채상환비율(DTI)·담보인정비율(LTV) 규제가 없다.

그 대신 소득대비대출비율(LTI·Loan To Income ratio)이 도입된다.

LTI는 DTI와 비슷하다.

다만 DTI가 대출 기간 등을 고려한 연간 원리금 상환액을 본다면, LTI는 대출 총액을 본다.

LTI는 사업자대출과 가계대출을 포괄한다.

우선 대출이 1억 원을 넘는 경우 대출자의 LTI를 산출해 여신심사에서 참고 지표로 삼아야 한다.

소득은 해당 자영업의 영업이익을 기준으로 삼는다.

근로소득 등 다른 소득이 있는 자영업자는 합산도 가능하다.

대출이 10억 원을 넘는 대규모 여신은 대출을 취급하기 전에 LTI가 적정한지 따져보고, 심사 의견을 서류에 남겨야 한다.

LTI는 일단 참고 지표로만 쓰이지만, 운영 현황과 규제 필요성 등을 봐서 "향후 관리지표로 활용할지 결정하겠다"고 금융위 손병두 사무처장은 밝혔다.

521조 원에 달하는 자영업자 부채 규모가 좀처럼 안정되지 않거나, 업종별 쏠림 현상과 풍선 효과가 차단되지 않을 경우 강제성 있는 관리지표로 삼겠다는 것이다.

지난해 자영업자의 1인당 평균 대출은 3억2천만 원, 소득은 4천300만 원으로 LTI는 약 7.5배로 집계됐다.

자영업자 부채는 자영업의 업황과도 밀접하게 관련됐다.

특정 업종에 쏠림 현상이 나타나는 경우가 많고, 상권 변화에 민감하기 때문이다.

이에 따라 금융회사는 매년 자영업의 대출 규모와 증가율 등을 고려해 '관리대상 업종'을 3개 이상 정하고 업종별 대출 한도를 설정해야 한다.

업종별 한도를 주기적으로 점검, 한도가 가까워진 분야의 자영업 대출은 취급 기준을 강화해 사실상 돈줄을 조인다.

금융위가 예로 든 한 은행은 업종별 성장 전망치와 전년도 대출 규모를 따져 자영업 대출의 업종별 한도를 배분한다.

이 은행은 올해 부동산임대업, 음식점업, 숙박업 등 3개를 관리대상 업종으로 정해 여신 한도를 뒀다.

상권과 업황을 분석한 결과도 2019년 1월부터 금융회사의 자영업자 여신심사에 반영된다.

과밀 상권, 과밀 업종에 쏠림 현상을 막기 위한 것이다.

일단 중소벤처기업부가 개발 중인 상권 분석 모델을 바탕으로 각 금융회사가 여신심사 방법을 정한다.

획일적 규제 대신 은행 자율을 원칙으로 삼은 데 대해 금융위 이형주 금융정책과장은 "은행이 시스템을 만들고 당국은 점검하는 게 리스크를 줄인다"고 설명했다.

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)