이주열 한은 총재 연임에…금리 인상 속도 빨라질까

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

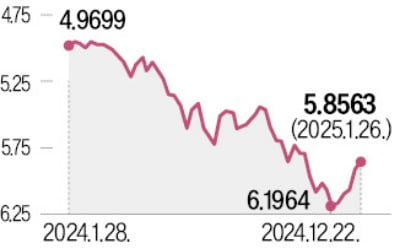

5일 금융시장에서는 한은 총재 연임 결정으로 4·5월 중에 기준금리가 인상될 것이라는 전망이 나오고 있다. 올해 남은 금융통화위원회는 4월·5월·7월·8월·10월·11월 등 총 여섯 번이다.

그간 시장에선 기준금리 인상 시점을 하반기로 예상해왔다. 한은 총재가 바뀐다면 당장 다음달 금통위에서 기준금리 인상을 결정하기는 어렵다고 봤기 때문이다. 취임한 직후에는 새 총재가 경제 여건을 충분히 살펴보고 조율할 시간이 부족하기 때문에 4월 열리는 금통위에서 통화정책에 변화를 주기는 쉽지 않다는 판단이었다.

하지만 이번 이 총재의 연임으로 기준금리 조기인상설에 힘이 실리고 있다. 총재 교체에 따른 공백기가 없어 통화정책을 연속적으로 펴는 데 무리가 없다고 봐서다.

이미선 하나금융투자 연구원은 "한은 총재의 연임으로 올해 하반기 한 차례의 금리인상을 예상했던 시장 기대는 상반기로 시점이 앞당겨졌고 올해 인상횟수도 2회가 될 가능성이 높아졌다"며 "2월 금통위에서 동결결정이 만장일치였기 때문에 5월 인상 가능성이 보다 유력하지만 4월도 배제할 수 없다"고 진단했다.

이 총재가 통화정책 정상화에 대한 의지가 큰 매파로 분류된다는 점도 기준금리 조기 인상에 무게를 더한다. 이 총재는 지난 임기 동안 정부 정책에 맞춰 다섯 차례나 금리를 인하했지만 임기 막바지에 결국 인상을 단행하는 모습을 보였다.

이에 더해 곧 미국 금리가 한국의 기준금리보다 높은 역전 현상을 피하기 어렵게 됐다는 점도 한은의 기준금리 인상 가능성을 높인다. 이 경우 2007년 이래 11년 만에 처음으로 양국 정책금리가 역전되는 것이다. 국내 금융시장에서 미국으로 자금이 이탈할 가능성이 커졌다는 우려가 나오는 상황이다.

시장에서는 미국 중앙은행(Fed)이 오는 20∼21일(현지시간) 열릴 연방공개시장위원회(FOMC)에서 기준금리를 0.25% 포인트 올릴 것이라고 관측하고 있다. 현재 미국 기준금리의 상단과 한국 기준금리는 연 1.50%로 같다.

이 총재는 지난 2월 금통위에서 "한·미 기준금리 역전과 관련해 미국의 금리인상이 곧 한은의 금리인상을 불러오는 것은 아니다"라며 "한·미 기준금리가 역전되더라도 외국인의 자금이탈도 크지 않을 것"이라는 입장을 밝힌 바 있다. 하지만 기준금리 역전에 대한 시장의 불안감은 나날이 커져가고 있다.

국회예산정책처는 최근 '미국통화정책이 해외자본의 국내 증권투자에 미치는 영향' 보고서에서 글로벌 금융위기를 거치면서 한미 기준금리 차이에 따라 해외자본의 국내 증권투자가 영향을 받는 정도가 2배 넘게 커졌다고 지적했다.

이에 일각에서는 오는 4월 금통위에서 금리 조정이 없더라도 미국 금리가 더 높은 상태에 대응한 한은의 통화정책 방향이 제시될 것이라는 기대를 내비치고 있다. 소수의견 등장 가능성도 점쳐지는 상황이다.

다만 문제는 경기 여건이다. 1%대의 물가상승률, 사상 최악의 청년실업률 등 당장 다음달 금리를 올리기엔 경기 여건이 갖춰지지 않았다는 평가도 있다.

김지나 IBK투자증권 연구원은 "미국 기준금리 인상과 한미 금리 역전에 대한 우려가 점차 커지고 있는 와중에 한국 역시 기준금리 인상을 해야 한다면 국내 경기가 뒷받침되는 상황이자 역전이 심화되지 않은 시기로 선택하는 것이 유리할 것으로 본다"며 "미국과 달리 국내 통화정책의 보폭은 제한적이기 때문에 정책의 효과를 발휘할 수 있는 시기를 택하는 것이 중요하기 때문"이라고 분석했다.

안혜원 한경닷컴 기자 anhw@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)