'지배구조 정점' 미래에셋캐피탈

핵심 계열사들 종속회사서 제외

7월 시행 금융그룹 통합감독 대비

미래에셋대우를 그룹 대표회사로

지주사법 등 규제 벗어날 여지도

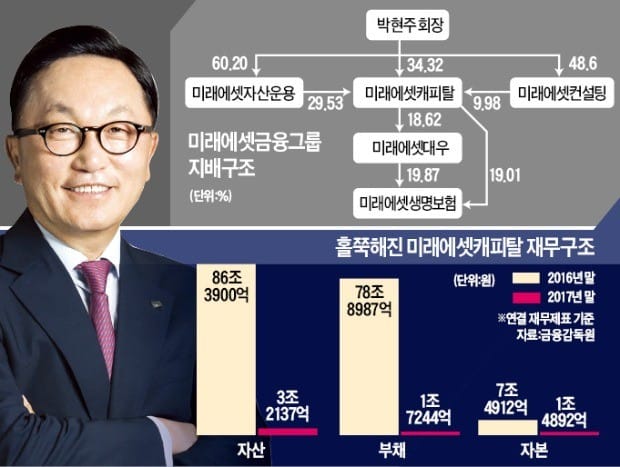

3일 금융감독원에 따르면 미래에셋캐피탈은 2017 회계연도부터 그룹 핵심 계열사인 미래에셋대우 미래에셋생명 미래에셋모바일 미래에셋금융서비스 등을 종속회사에서 제외했다. 각종 펀드나 신탁을 포함해 총 104개사를 종속회사에서 제외하고 연결재무제표를 작성했다.

미래에셋대우와 네이버의 자사주 맞교환이 이번 회계 변경의 계기가 됐다고 미래에셋캐피탈 측은 설명했다. 지난해 6월 양사는 5000억원 규모의 자사주를 맞바꿔 네이버는 미래에셋대우 지분 7.1%를, 미래에셋대우는 네이버 지분 1.71%를 각각 보유하게 됐다. 이에 따라 미래에셋대우 자사주의 의결권이 살아나 미래에셋캐피탈의 미래에셋대우에 대한 지분율은 18.62%(의결권 기준 22%)로 종전보다 약 2%포인트 줄었다. 그만큼 지배력이 약화됐다는 게 회사 측의 설명이다. 미래에셋대우를 종속회사에서 제외함에 따라 미래에셋생명에 대한 실질 지배력도 유지할 수 없다고 덧붙였다. 미래에셋캐피탈은 미래에셋생명 최대주주인 미래에셋대우(19.87%)에 이은 2대 주주(19.01%)다.

종속기업 104곳이 제외되면서 미래에셋캐피탈의 연결 총자산은 2016년 말 86조3900억원에서 작년 말 3조2137억원으로 대폭 쪼그라들었다. 감사인 삼정회계법인은 연결범위 조정으로 미래에셋캐피탈이 장부상 3390억원 종속기업투자자산처분손실이 발생했다고 평가했다.

미래에셋캐피탈은 주력 계열사였던 미래에셋대우와 미래에셋생명을 각각 관계회사로 분류하기로 했다. 미래에셋생명의 경우 지난해 3분기 말 검토보고서 땐 매도가능증권으로 분류했다가 이사 선임권을 감안해 관계회사로 돌려놨다.

◆“미래에셋대우 중심 지배구조 재편”

미래에셋캐피탈은 박현주 미래에셋 회장이 최대주주(34.32%)로 그룹을 지배하는 통로 역할을 해왔다. 이번에 연결감사보고서에서 그룹의 핵심 계열사를 대거 제외한 것은 박 회장의 그룹 지배구조 재편 의지가 담겨있다는 해석이다. 지배구조가 복잡한 데다 일감 몰아주기 우려까지 제기되면서 안팎으로 지배구조 개선 요구를 받아왔다.

올 7월 시범 적용되는 금융그룹 통합감독에 대한 대응 차원으로도 해석된다. 통합감독 대상인 미래에셋그룹은 지주회사로 전환하지 않는 대신 미래에셋대우를 그룹 대표회사로 정해 그룹 위험 관리에 관한 제반 업무를 수행할 계획으로 전해졌다. 미래에셋 관계자는 “통합감독 제도에 대비해 그룹 계열사별 특화된 역량을 높이고 건전성을 강화하는 방향으로 지배구조를 그리고 있다”고 말했다.

중장기적으로 공정거래위원회가 매년 지정하는 상호출자제한 기업집단에서 벗어날 수 있는 여지가 생겼다.

미래에셋금융그룹은 2010년부터 자산 10조원 이상의 상호출자제한 기업집단으로 지정돼 왔다. 한 법무법인 소속 변호사는 “공정위가 그룹 자산 규모를 따질 때 계열사 여부를 지분율 조건(30% 이상)과 지배력 요건으로 판단한다”며 “미래에셋캐피탈의 그룹 주력회사 지분율이 30% 미만인 데다 관계기업으로 분류하는 만큼 중장기적으로 지배구조가 획기적으로 바뀌면 상호출자제한 집단에서 빠질 가능성도 배제할 수 없다”고 말했다.

지주회사법 규제를 비껴갈 수 있다는 분석도 나온다. 현행법에 따라 모회사의 총자산에서 자회사 지분가치가 50%를 넘으면 지주회사로 지정된다. 미래에셋캐피탈은 매년 말 단기차입으로 자산을 늘리는 방법으로 지주회사 전환을 피해왔다. 지주회사의 자회사 기준은 공정위 계열사 기준을 그대로 차용하고 있다.

미래에셋 관계자는 “공정거래법이나 여신전문금융업법과는 연관이 없는 단순 회계처리 기준 변경일 뿐”이라며 “그룹 지배구조 개편과는 관계가 없다”고 선을 그었다.

조진형 기자 u2@hankyung.com