한국 GDP 대비 가계·기업부채 비율, 임계치 넘어섰다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

WEF 기준 임계치보다 각각 19.4%P 높아

현대경제硏 보고서…"미 금리 인상 등으로 신흥국 리스크 커질 수도"

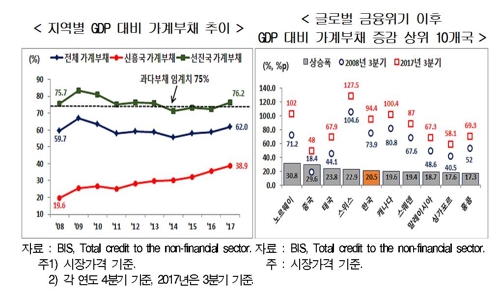

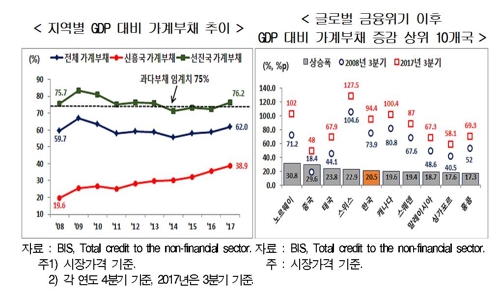

한국의 국내총생산(GDP) 대비 가계, 기업부채가 임계치를 훌쩍 뛰어넘는 것으로 나타났다.

미국의 정책 금리 인상 등 글로벌 유동성 축소가 본격화하는 가운데 글로벌 금융위기 이후 자금이 많이 풀린 신흥국을 중심으로 금융 불안이 확대할 수 있다는 우려도 제기됐다.

현대경제연구원은 15일 발표한 '신흥국발(發) 부채 위기 오나?'라는 보고서에서 지난해 3분기 기준으로 한국의 GDP 대비 기업부채는 99.4%라고 밝혔다.

세계경제포럼(WEF)에선 GDP 대비 기업부채의 임계치를 80%로 보고 있는데 한국은 이보다 19.4%포인트나 높은 수준이다.

선진국과 신흥국을 비교하면 GDP 대비 기업부채는 신흥국에서 더 큰 폭으로 늘었다.

신흥국의 GDP 대비 기업부채는 2008년 56.2%에서 지난해 104.3%로 48.1%포인트 확대됐다.

선진국은 같은 기간 86.8%에서 91.7%로 상승했다.

GDP 대비 가계부채도 한국이 작년 3분기 94.4%로 역시 임계치(75%)를 19.4%포인트 넘어섰다.

한국의 가계부채 증가속도는 빠른 편이었다.

한국의 GDP 대비 가계부채는 2008년 3분기 73.9%에서 지난해 3분기까지 20.5%포인트 확대됐다.

증가 폭은 주요 43개국 가운데 노르웨이(30.8%포인트), 중국(29.6%포인트), 태국(23.8%포인트), 스위스(22.9%포인트) 다음으로 높았다.

선진국, 신흥국으로 보면 신흥국의 GDP 대비 가계부채는 지난해 38.9%에 그쳤지만 2008년과 견줘 19.3%포인트나 상승했다.

같은 기간 선진국(75.7%→76.2%)보다 증가속도가 빨랐다.

보고서는 2008년 글로벌 금융위기 이후 주요국이 마이너스 금리, 양적 완화 정책을 펼치며 신흥국 위주로 글로벌 유동성이 늘었다고 분석했다.

미국, 일본, 독일, 프랑스 등 선진국 22개국과 중국, 브라질, 러시아 등 신흥국 21개국 등 총 43개국을 대상으로 분석한 결과 신흥국의 GDP 대비 민간신용은 2009년 99.1%에서 2017년 143.2%로 44.1%포인트나 확대됐다.

같은 기간 선진국이 8.4%포인트 감소한 것과 대조를 이뤘다.

민간신용 확대에 따른 위기 위험 국가 16개국 중 12개국이 중국, 인도네시아 등 신흥국이기도 했다.

자산시장 상황을 보면 글로벌 금융위기 이후 채권자금이 신흥국에 쏠린 것으로 나타났다.

신흥국 국채금리와 미국 장기 국채금리 격차를 의미하는 EMBI(Emerging Market Bond Index) 스프레드는 2016년 이후 내림세를 지속했다.

글로벌 유동성 확대로 안전자산 선호 심리가 완화하며 신흥국 채권 투자가 확대돼 신흥국 국채금리가 떨어졌기 때문이다.

보고서는 미국의 정책 금리 인상으로 글로벌 유동성 축소가 시작됨에 따라 신흥국이 취약 고리가 될 수 있다며 우려했다.

보고서를 작성한 박용정 선임연구원은 "미국에 이어 전 세계적으로 금융·통화정책 정상화가 이뤄질 경우 글로벌 유동성 축소 및 신흥국발 신용위기 발생 가능성이 크다"며 사전 대응 노력을 강조했다.

이어 "한국 경제는 단기외채, 보유외환, 국가신용등급 등 대외부문뿐 아니라 재정수지, 정부부채 등 대내 부문 건전성 지표를 양호하게 관리해 외부 충격에 강한 펀더멘털을 유지해야 한다"고 제언했다.

/연합뉴스

현대경제硏 보고서…"미 금리 인상 등으로 신흥국 리스크 커질 수도"

미국의 정책 금리 인상 등 글로벌 유동성 축소가 본격화하는 가운데 글로벌 금융위기 이후 자금이 많이 풀린 신흥국을 중심으로 금융 불안이 확대할 수 있다는 우려도 제기됐다.

현대경제연구원은 15일 발표한 '신흥국발(發) 부채 위기 오나?'라는 보고서에서 지난해 3분기 기준으로 한국의 GDP 대비 기업부채는 99.4%라고 밝혔다.

세계경제포럼(WEF)에선 GDP 대비 기업부채의 임계치를 80%로 보고 있는데 한국은 이보다 19.4%포인트나 높은 수준이다.

선진국과 신흥국을 비교하면 GDP 대비 기업부채는 신흥국에서 더 큰 폭으로 늘었다.

신흥국의 GDP 대비 기업부채는 2008년 56.2%에서 지난해 104.3%로 48.1%포인트 확대됐다.

선진국은 같은 기간 86.8%에서 91.7%로 상승했다.

GDP 대비 가계부채도 한국이 작년 3분기 94.4%로 역시 임계치(75%)를 19.4%포인트 넘어섰다.

한국의 가계부채 증가속도는 빠른 편이었다.

한국의 GDP 대비 가계부채는 2008년 3분기 73.9%에서 지난해 3분기까지 20.5%포인트 확대됐다.

증가 폭은 주요 43개국 가운데 노르웨이(30.8%포인트), 중국(29.6%포인트), 태국(23.8%포인트), 스위스(22.9%포인트) 다음으로 높았다.

선진국, 신흥국으로 보면 신흥국의 GDP 대비 가계부채는 지난해 38.9%에 그쳤지만 2008년과 견줘 19.3%포인트나 상승했다.

같은 기간 선진국(75.7%→76.2%)보다 증가속도가 빨랐다.

미국, 일본, 독일, 프랑스 등 선진국 22개국과 중국, 브라질, 러시아 등 신흥국 21개국 등 총 43개국을 대상으로 분석한 결과 신흥국의 GDP 대비 민간신용은 2009년 99.1%에서 2017년 143.2%로 44.1%포인트나 확대됐다.

같은 기간 선진국이 8.4%포인트 감소한 것과 대조를 이뤘다.

민간신용 확대에 따른 위기 위험 국가 16개국 중 12개국이 중국, 인도네시아 등 신흥국이기도 했다.

자산시장 상황을 보면 글로벌 금융위기 이후 채권자금이 신흥국에 쏠린 것으로 나타났다.

신흥국 국채금리와 미국 장기 국채금리 격차를 의미하는 EMBI(Emerging Market Bond Index) 스프레드는 2016년 이후 내림세를 지속했다.

글로벌 유동성 확대로 안전자산 선호 심리가 완화하며 신흥국 채권 투자가 확대돼 신흥국 국채금리가 떨어졌기 때문이다.

보고서는 미국의 정책 금리 인상으로 글로벌 유동성 축소가 시작됨에 따라 신흥국이 취약 고리가 될 수 있다며 우려했다.

보고서를 작성한 박용정 선임연구원은 "미국에 이어 전 세계적으로 금융·통화정책 정상화가 이뤄질 경우 글로벌 유동성 축소 및 신흥국발 신용위기 발생 가능성이 크다"며 사전 대응 노력을 강조했다.

이어 "한국 경제는 단기외채, 보유외환, 국가신용등급 등 대외부문뿐 아니라 재정수지, 정부부채 등 대내 부문 건전성 지표를 양호하게 관리해 외부 충격에 강한 펀더멘털을 유지해야 한다"고 제언했다.

/연합뉴스

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)