자사 시총 맞먹는 4조엔 증자

난치병 치료제 전문 샤이어에

인수가 높여 세 차례 제안

주력 의약품 다국적사에 밀리자

해외 알짜기업 인수로 생존 모색

무리한 인수전에 부작용 우려도

◆일본 M&A 사상 최고액 제시

20일 니혼게이자이신문에 따르면 다케다약품공업은 지난달부터 다국적 제약사인 샤이어에 세 차례에 걸쳐 인수를 제안했다. 인수 조건은 샤이어 주식 전량을 주당 46.5파운드에 사겠다는 것이다. 총 인수금액이 427억파운드(약 64조1200억원)에 이르는 초대형 M&A 제안이다. 구체적으로 주당 현금 17.75파운드에 28.75파운드 상당의 다케다 신주를 지급하는 조건을 걸었다. 다케다가 제시한 금액은 지난 18일 샤이어 종가(37.54파운드)보다 24% 높다.

다케다가 제안한 금액은 소프트뱅크가 영국 반도체기업 ARM홀딩스를 인수하는 데 쓴 3조3000억엔(약 32조6917억원)을 크게 웃돈다. 일본 기업 최대의 M&A 다.

다케다는 샤이어 인수를 위해 자사 시가총액(4조488억엔)에 육박하는 4조엔(약 39조6000억원) 규모의 증자를 할 계획이다. 그만큼 절박하다는 뜻이다. 다케다는 화이자 등 글로벌 ‘제약 거인’들과의 경쟁에서 더 이상 밀리면 생존 자체가 위협받는다고 판단하고 있는 것으로 전해졌다.

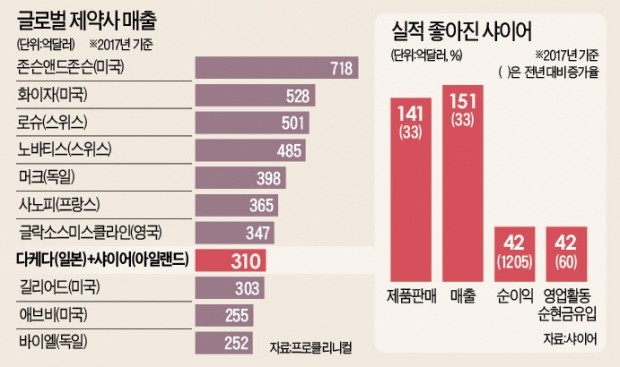

다케다는 매출 기준으로 지난해 글로벌 제약업계 순위 17위다. 주력인 암 치료제 분야는 미국 머크와 영국 아스트라제네카 등과의 경쟁이 심화되면서 수익성이 나빠지고 있다. 이에 다케다는 샤이어 인수로 규모의 경제를 달성해 글로벌 대기업과의 격차를 단번에 줄일 계획이다. 다케다와 샤이어가 합병하면 매출 310억달러(약 33조원)대 초대형 제약사로 거듭나게 된다. 지난해 매출 기준으로 글로벌 제약업계 8위권이며 글락소스미스클라인, 길리어드, 바이엘 등과 본격적인 경쟁이 가능해진다.

일본 내수시장이 정체된 상황에서 세계 최대 의약품 시장인 미국에서 공급망을 확장하는 계기도 마련할 수 있다. 구보다 마사유키 라쿠텐증권 연구원은 “다케다는 앉아서 죽기만을 기다릴 수는 없을 것”이라며 “해외 알짜기업 인수 등 적극적인 해외 진출로 생존을 모색하고 있다”고 평가했다.

◆목표는 글로벌 선두권 제약사 도약

다케다는 샤이어를 인수하면 희귀 난치병 치료제 분야를 강화할 수 있을 것으로 기대하고 있다. 사업 포트폴리오를 다각화하는 계기로 삼을 수 있다는 것이다. 샤이어가 보유한 궤양성 대장염이나 혈액암 치료제 등 성장성이 높은 분야에서 독자 기술을 확보할 수도 있다.

샤이어는 혈액종양제와 면역계통의 난치병, 유전병 등 희소질환 치료약에 강점이 있는 기업이다. 세계 최대 혈우병 치료약 생산 업체이기도 하다. 1986년 설립 이후 희소병 치료약 생산 제약사를 잇달아 인수해 덩치를 키워 왔다.

샤이어는 기술 장벽이 높은 고수익 분야에 집중한 덕에 수익성이 뛰어나다. 지난해 순이익은 42억7200만달러(약 4조5586억원)로 매출 순이익률이 28%에 달했다. 다케다는 자사가 강점을 지닌 소화제, 중추신경 작용 약품, 암치료제와 샤이어의 특수약품 간 시너지 효과가 클 것으로 판단하고 있다.

◆“기업가치 과소평가했다” 반발

다케다가 최종적으로 샤이어를 인수할 수 있을지는 미지수다. 샤이어는 이번에도 성명을 통해 “(샤이어의) 기업가치와 성장 가능성을 현저하게 과소평가했다”며 다케다의 인수 제안을 거절했다. 다케다는 인수 협상을 지속하겠다는 뜻을 밝혔다.

다케다가 인수가를 더 높이면 인수에는 성공하더라도 ‘승자의 저주’에 빠져 어려움을 겪을 가능성이 있다는 우려도 나온다. 그동안 다케다는 샤이어 이사회가 인수 제안을 거절할 때마다 인수가액을 높여 왔다.

샤이어를 노리는 잠재적 경쟁자가 많은 것도 부담이다. 앞서 샤이어와 함께 아일랜드 더블린에 본사를 둔 다국적 제약기업 앨러간도 샤이어 인수를 검토한 바 있다. 비록 앨러간이 일부 주주의 반대로 인수 검토 중단을 발표했지만 다른 제약 대기업이 샤이어를 채갈 가능성도 배제할 수 없다.

영국 런던증시에 상장된 샤이어는 관련법에 따라 25일(현지시간)까지 인수합병 여부를 공식적으로 발표해야 한다.

도쿄=김동욱 특파원 kimdw@hankyung.com

![[단독] 강호동도 손 털었다…가로수길 빌딩 166억에 매각](https://img.hankyung.com/photo/202412/03.24235461.3.jpg)