[한상춘의 국제경제읽기] 각국 대출금리 급등세… 한국 '깡통주택' 나오는데

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한상춘 객원논설위원 schan@hankyung.com

![[한상춘의 국제경제읽기] 각국 대출금리 급등세… 한국 '깡통주택' 나오는데](https://img.hankyung.com/photo/201804/02.6912457.1.jpg)

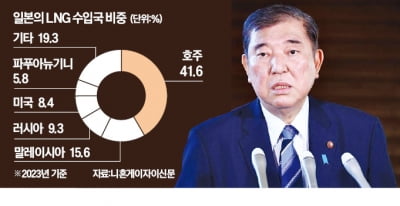

가장 큰 요인은 인플레이션 부담이다. 올 들어 수요 견인(demand pull) 인플레이션 압력이 빠르게 높아지고 있다. 지난 주말 춘계 총회를 앞두고 국제통화기금(IMF)이 내놓은 올해 세계경제 성장률은 3.9%다. 세계경제 잠재성장률 수준은 3.6% 내외로 국내총생산(GDP) 갭을 구하면 +0.3%포인트다. 10년 만에 ‘디플레 갭’에서 ‘인플레 갭’으로 전환된다.

![[한상춘의 국제경제읽기] 각국 대출금리 급등세… 한국 '깡통주택' 나오는데](https://img.hankyung.com/photo/201804/AA.16538081.1.jpg)

나라별로는 재정적자가 심한 국가일수록 주택담보대출 금리가 빠르게 올라가고 있는 점은 재정지출이 부쩍 증가하고 있는 우리에게도 많은 시사점을 던져준다. 재정적자를 메우기 위한 국채 발행으로 시장금리의 대표 격인 10년물 국채 금리가 오르고 있기 때문이다. 미국은 주택담보대출 금리가 10년물 국채 금리에 연계돼 있다.

월가에서는 이달 안으로 10년물 국채 금리가 연 3%에 도달할 것으로 보고 있다. 이 경우 Fed의 출구전략은 앞당겨질 수밖에 없다. 인플레이션 우려와 국채 금리 상승으로 2014년 양적완화 종료 이후 시달려온 ‘필립스 곡선과 수익률 곡선 평준화 부담’에서 벗어날 수 있기 때문이다. 올해 안에 금리가 추가로 세 차례 인상될 가능성이 급부상하는 이유다.

각국에는 비상이 걸리고 있다. 이달 IMF가 발표한 재정 모니터링 보고서에 따르면 세계 부채는 164조달러에 달한 것으로 나타났다. 세계 GDP 대비 225%로 금융위기 직전인 2009년보다 무려 12%포인트나 높은 수준이다. IMF 차원에서도 금융위기 이후 10년 만에 처음으로 ‘과다 부채 금융위기 재연 가능성’을 경고했다.

주택담보대출 금리가 올라갈 경우 국가별로 미치는 영향을 보기 위해서는 세계 부채가 급증한 원인을 공공과 민간으로 나눠볼 필요가 있다. 공공 부채는 ‘재정적자 화폐화(fiscal debt monetization)’가 주범이다. 당면한 금융위기 극복을 위해 일단 중앙은행에 매각하고 나중에 되사주는 방식(buy-back)으로 국채가 발행됐기 때문이다. 선진국이 공공 부채가 많은 원인이다.

민간 부채가 늘어난 것은 양적완화로 돈이 많이 풀린 데다 금리도 제로 수준(일본과 유럽은 마이너스)으로 낮췄기 때문이다. 그럼에도 소비와 투자가 늘어나지 않자 조급해진 정책당국(은행도 가세)이 기업과 가계에 부채(대출)를 권장한 정책 실수까지 가세됐다. 중국, 한국 등 신흥국이 민간 부채가 많은 것도 이 때문이다.

한국은 가계부채가 ‘7대 취약국’으로 분류될 정도로 많다. 국제결제은행(BIS)이 가계부채 건전성을 평가하는 ‘신용 갭(GDP 대비 가계부채 비율이 호드릭-프레스콧 필터로 구한 장기 추세에서 벗어난 정도)’은 3.5%포인트로 지난 1월에 비해 0.4%포인트 높아졌다. 주의 단계(2%포인트 미만 ‘보통’, 2~10%포인트 미만 ‘주의’, 10%포인트 이상 ‘경고’)다.

가계의 빚 상환부담 정도를 나타내는 원리금상환부담률은 7대 취약국 중 가장 높다. 가계부채가 많고 부채상환능력이 떨어지는 여건에서 주택대출 금리가 올라감에 따라 국내 주택시장은 최악의 상황까지 속출하고 있다. 전세가 대비 매매가가 밑도는 이른바 ‘깡통 주택’이 수도권 인접지역까지 북상 중이다. 오피스텔 청약이 아예 한 건도 없는 ‘제로’ 상황이 발생하고 있다.

경기에 미치는 영향도 우려된다. 국내 주택 가격 변화에 따른 소비지출 변화 탄력성은 0.1 내외로 미국과 비슷하다. 하지만 한국 국민의 주 거주 수단이면서 환금성이 높은 아파트 가격 변화에 따른 소비지출 변화 탄력성은 0.23으로 미국보다 높다. 특히 아파트 가격이 떨어질 때 경기둔화에 미치는 역(逆)자산 효과가 크게 나타난다는 것이다.

정책 우선순위부터 가계부채 대책으로 재조정해야 한다. 주의해야 할 점은 성급하게 절대규모를 줄여서는 주택시장 급랭과 경기둔화, 소득불균형 심화 등의 부작용을 촉발시킬 가능성이 높다는 것이다. 연착륙 방안이 강구돼야 한다. 도덕적 설득을 통해 시중은행의 주택담보대출 금리를 지도해 나가면서 정책금리 인상과 재정지출 증가에 신중을 기할 필요가 있다.

![[단독] 매그나칩반도체 4년 만에 매각 시동…LX·두산·DB 인수 후보](https://img.hankyung.com/photo/202502/AA.39381317.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)